01

有一类商业保险,大伙儿问的许多。

但是我们从未分享过。

那便是返还型保险。

为啥不强烈推荐,大家专业曾经说过缘故:

为何不建议选购返还型商品?

但吃不住有好朋友就是在意:

我买钱买了保险,未出事情,保费也没退,那么我岂不亏了呀?

行吧~那挑一款讲讲。

这是一款“重病赔、无病赔、去世了赔、先要重病再死亡也赔”的重疾险。

相当于,购买了必赔。

名叫如意人生守护(英雄版),来源于信泰人寿。

买了幸福人生尊享版的朋友们,该会感觉熟悉。

没有错,如意人生(英雄版)便是幸福人生(尊享版)的全新升级~

02

来,一起瞧瞧:

如意人生主打的是“专而精”的路线。

基本保障有:

轻症+中症+重疾+儿童特殊重疾+死亡。

110种重疾分到了6组,能赔6次。

先后赔:100%、120%、140%、160%、180%、200%保额。

假定保额买50万,

那第一次得A重疾,赔50万;

180天之后,又患上B重疾,那赔60万。

留意,A重疾和B重疾,务必来自各式各样组。

假如是同一组,那就赔不上。

相当于一组只有赔1次,无论这一组内有20种,或是30种病症。

如意人生的轻症还挺贴心。

较多赔4次,每一次赔45%保额,占比算非常高的。

关键在于原位癌,能赔3次。

但凡是不一样人体器官,也不设置周期。

例如先要了子宫原位癌,赔22.5万;

后又患上肌肤原位癌,又赔22.5万。

从恒安标准的数据来看,原位癌归属于多发轻症之一。

上年有一个顾客,患上子宫原位癌,成功赔付哆啦A保。

哆啦A保有轻症豁免,因此她后边29年、30万左右的保费也可以免了。

十分贴心。

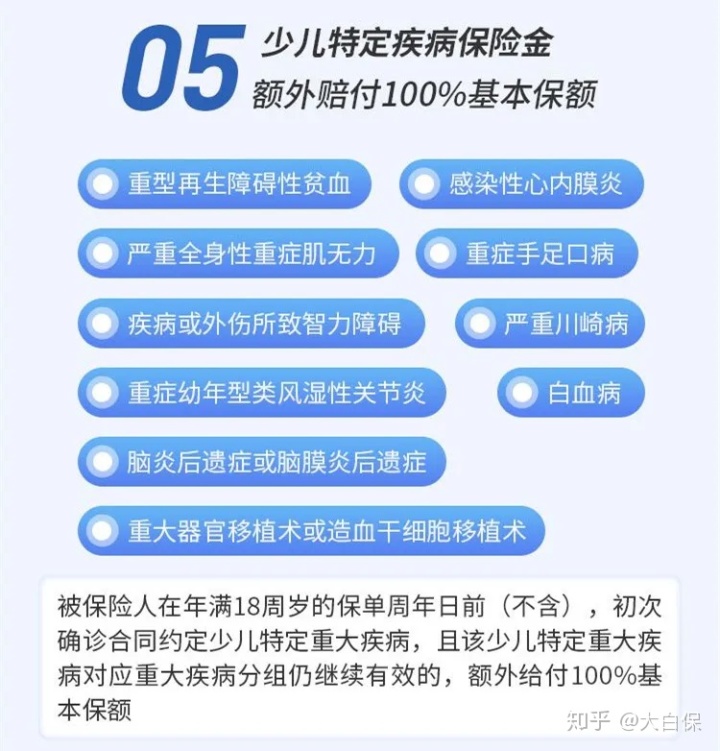

如果小朋友买如意人生。

假如18岁之前——

悲剧患上白血病、重症手足口病等10种青少年多发重病,那可以拿二倍赔付。

买50万,就赔100万。

都是属于小朋友较为多发的病症

小孩子一旦得病,不但看病要花钱,父母照顾收益还会受到影响,真的需要高保额来援助。

这个风险就可顶挺大用处。

03

如意人生繁杂之处在于:

它还有着四个可选择确保。

一是癌病2次赔

癌病是最高发的大病,也容易发作,那癌病2次赔,就非常好用。

但选为,很贵的。

30岁,买50万如意人生,带比没有,均值贵800块。

大伙儿自己斟酌。

二是尤其死亡金

绝大多数带死亡的重疾险。

假如重疾先亏了。

以后死亡,就不给亏了。

相当于:保二赔一。

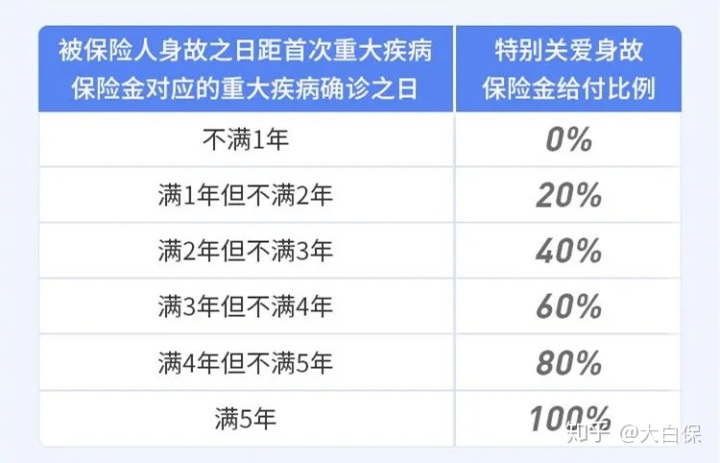

而如意人生这一“尤其死亡金”。

先要了重疾,赔;病不见好,死亡了,还可以再赔。

实际赔多少,跟死亡时长有关:

越快死亡,赔的越低。

死亡越往后,赔的越大。

好好活着超出5年,5年后再死亡,就赔100%保额(这时相当于一份终生寿险)。

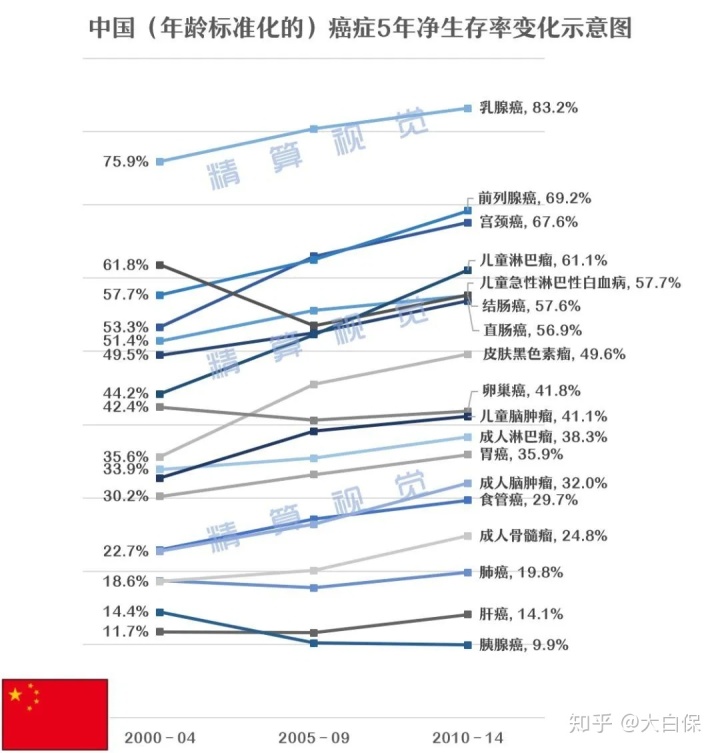

这全看不一样重病的五年生存率多么高了。

大家找了一些数据信息。

疾病的:

脑梗的:

依据《脑卒中患者生存率及其影响因素的7年(1996年12月-2003年10月)随访研究》这一份汇报。

在天津医科大总医院神经内科就医的189例脑卒中患者,随诊期内,共82例病人身亡,在其中因脑中风(包含先发与发作)身亡58例,因心脏病死亡8例。病人1年存活率为79.86%,3年存活率为65.46%,7年存活率为57.46%。

心梗的:

依据《Coronary artery bypass graft surgery versus percutaneous coronary intervention in patients with three-vessel disease and left main coronary disease: 5-year follow-up of the randomised, clinical SYNTAX trial》这一份汇报:

1800名心肌梗塞病人,在5年随诊中,全因死亡率大约为,搭桥术11.4%,支撑架13.9%。

从好多个重病五年生存率看,还有机会取得100%死亡赔付。

那是不是就值得购买了啦?

其实未必。

如意人生选为尤其死亡金,

30岁,50万保额,保终生,30年缴:

- 男孩子:10565块

- 女孩:10420块

比不选择,贵2000-2500块。

拿相同的钱,买定期寿险。

例如定海柱,保到60岁,那保额可以买200万;保到70岁,也是有100万。

如果换终生寿险,例如华丽爱酱,能买20-30万保额。

不管买定寿或是终生寿,优势就是:确保期限内死亡,保额买多少,赔多少。

而如意人生,假如重病没撑够1年,死亡了,拿不了一分钱。

撑够2年但没到3年,保额买50万,也就赔20万。

撑够5年,那赔50万。

需不需要赌,大伙儿一个人看。

叫我们选:我能买定寿。

如意人生第三个可选择确保是:两全险

它给予的保证是:

- 期满生存金:65或70岁没有死,返保费

- 死亡/全残金:赔保费或者1.6倍附加险保费

组合险种,

实际效果相当于购买了一份“数次赔重疾险+保65/70岁定寿(死亡)+理财保险(存活退还的保费)”

值不值?

大家算了吧下,其实划不来。

看个板栗。

30岁的小明,买50万如意人生,选70岁取回保费。

那么他一年需交12680块。

30年出来,一共交38万0400块。

如果拿相同的钱去买:

“守卫者3号+大麦2020定寿+金多多万能保险(保底收益3%)”

或者

“守卫者3号+大麦2020定寿+自在人生年金险”

得到的保证,要比如意人生要更强:

三个计划方案,花费的总保费贴近,全是38万元左右

重疾险大家为什么选守卫者3号?

因为人民的连进2次不一样重病的几率有,但再得第3次重病的概率基本上可忽略。

因此,单从重疾成本,如意人生重疾分组赔6次,跟守卫者3号不分类赔2次,会贴近。

因而,我们自己的见解还是和以前一样:

不建议选一切返还型保险。

不如买消费性的商品。

再将省下的保费,拿来投资理财,都比你买返还型的,几十年后取回的有钱。

不明白投资理财?

恰好是担忧这一点,我才慢慢选择了金多多、自在人生。

这俩最大的优势:无论外部投资自然环境怎么变,盈利全是确立的。

即你交多少钱,将来可领要多少钱,一目了然,根本不需要劳神管理。

非常适合理财小白。

04

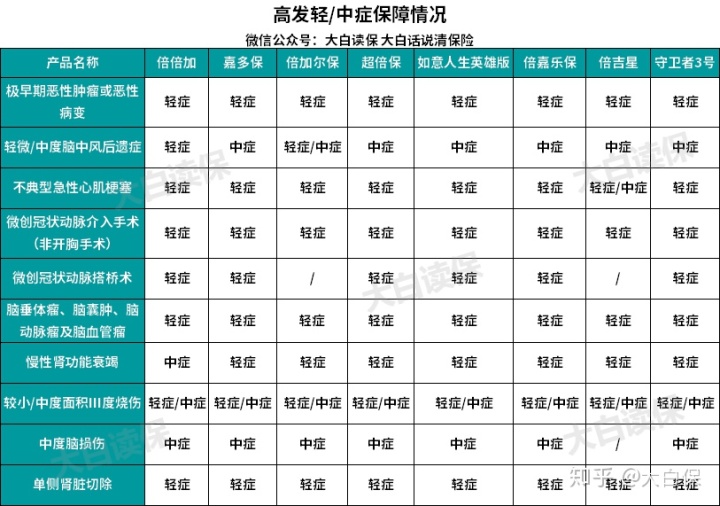

有一说一。

如意人生的四个可选择确保(包含艾滋感染金),尽管我们都不强烈推荐。

但是它的基本保障,在分类数次赔里,蛮优异。

不相信,看前后对比:

原位癌,比其它几种能够多赔2次。

别的多发轻症都有。

便是重疾分组略微缺点:

癌病并没有独立一组(侵蚀性葡萄胎归属于女性妇科病,非常罕见,相当于男士买如意人生,没有影响)。

如果将如意人生跟不排序数次赔的比。就赢在划算。

该怎么选择呢?

当面说结果:

- 假如你看好性价比高:

分类数次赔的,可以选择倍倍加;

如果在意倍倍加前2年得重疾,只费用报销医药费。

那么就换为如意人生。

男士,也就会比倍倍加,贵200几块,但确保好许多。

不排序数次赔的,强烈推荐守卫者3号。

特别是在不必死亡,非常便宜。

30岁买,5000-6000块就可以买到。

这个价位,跟一次赔的重疾险早已差得很少。

- 假如看好知名品牌:

那选嘉多保。

癌病单独分组。

光大永明人寿来源于光大集团,归属于知名保险公司。

- 假如是给小孩子买:

如意人生、守卫者3号都能够。

都是有儿童特殊重疾附加赔。

如意人生,是附加赔1倍保额。

而守卫者3号,多赔150%保额。

大家偏重于守卫者3号一点。

由于小朋友也不养家糊口,可以不用保死亡。

但如意人生,死亡首选。

而守卫者3号,能够不选择。

会比较合适一些。

- 假如看好心脑血管病确保:

倍嘉乐保可以参考一下。

它心肌梗塞、冠状动脉搭桥术、重要肝脏移植,能赔2次。

这三种全是多发重疾,算是很好用。

便是有点小贵。

有心脏病家族病史啊、心血管疾病潜在性高危对象啊(三高、肥胖症等),重点关注。

Ps:

假如7、8000的保费感觉贵。

大家推荐你:直接放弃数次赔。

不如去买个一次赔的,那样初次生病可以拿更多钱。

男士,可以选择超级玛丽2020Max,或者嘉和保。

女士,就优惠宝。