我前几天刷微博,看到一个探讨也比较讨论的话题:《工作4年,我的收入被父母退休金倒挂》。

讲述了伴随着爸妈的离休,一90后小伙子一下子成了家中收益最低的人。

收益最高,是60后爸爸妈妈,两个人退休养老金分别是6000多、5000多;40后爷奶,退休养老金分别是4000多、3000多;而小伙子自己,2022年至今均值月收益不够3000元。

更扎心的是 ——

一家5口人里边,仅有小伙儿的这个收益是难以保证的,是否会遭受裁人?往后面是否会越来越少?不敢说。

现实中,这样的案例算不上少,儿女的薪水比不上爸爸妈妈的养老保险金高,进而形成了一种倒吊。

这里面还有一个很明显的特性,那便是儿女薪水被母亲养老保险金倒吊的,自己的父母通常都是国营企业或行政事业单位的退休职工。

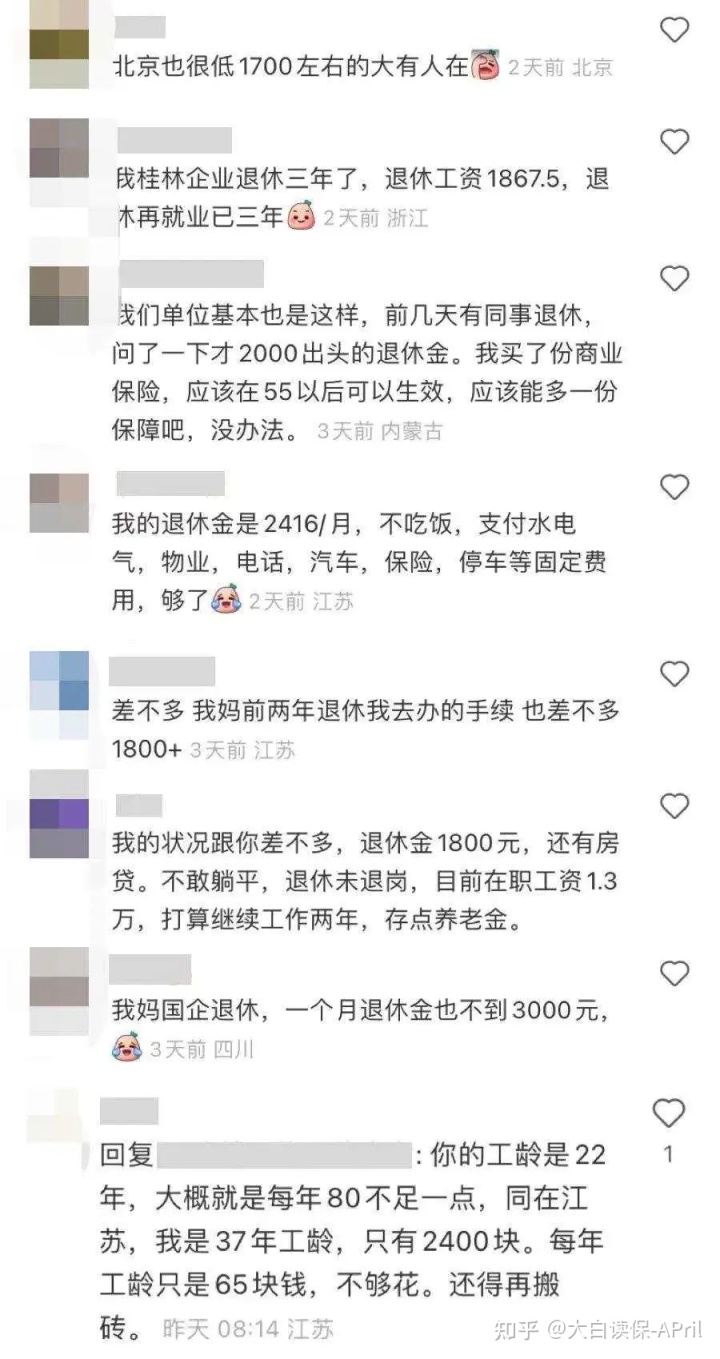

据调查,2021年全国各地一共有2.94亿多在领我国养老保险金,一共领到了6万亿。换句话说,均值到各个老年人的身上,每人每月领到了1706元。这个数便是我们中国人养老金平均。

而国营企业、行政机关事业单位退休人员的养老保险金,之所以能够高于这么多,主要是历史时间原因引起的。

- 在过去的,

编制内员工是不用自身交费养老金,他的养老保险金均由财政局立即拨划,养老金是多少和职务级别、工作年限挂勾。最高能够拿到收入的90%,最少还能给到70%;

比较之下,体制内职工,不但每月需缴纳一定的养老保险金花费,退休之后较多也只能是取得退休前收入的30%~50%。

- 在养老保险金2014年10月1日并轨后,

尽管行政机关事业单位职工自己也会交纳养老保险金了,但私企都是按照实发工资全额的交纳的养老保险金,缴存比例也是按照最高的去;

许多私人单位将依据最低工资规定参保缴费,缴存比例通常也不是很高;加上企业员工工作比不上私企职工平稳,社保缴费年限也广泛略低的多。

并且并轨后,行政事业单位增加了企业年金,也就是俗称的第二支柱养老保险金。

它本质,是一种单位福利,仅有公务员、机关事业单位及其极少数经济效益好一点的公司才可以交纳并享受。

2021年,行政事业单位的企业年金经营规模在1.79万亿,遮盖约3000数万人,均值到每人每月便是4972元;

2875万有着企业年金职工,发放的企业年金总金额是2.61万亿,均值到每人每月便是7565元。

远远地高于国家养老退休金水准。

日积月累的,这差别就来了。

养老保险金可观的,没事儿带着孙子辈、跳跳广场舞、与老小伙伴们一起出去旅旅游,天天都是美滋滋的,“活着就是赚钱,真棒”;

甚至有全力来补助小孩。

像文章的开头那一个小伙子,本来由他们还款的住房贷款月供,“迁移”到爸爸妈妈的身上。尽管每月只需1000几块,但却没有该笔固定支出以后,小伙儿手头上显著富裕了很多。

而养老保险金窘迫的(交纳城镇居民基本上养老保险的群体,每人每月均值仅有191元),要不下岗再就业,要不就只能靠小孩抚养了。

我以前租房子的情况下,旁边就租房子住过那样一对老年夫妇。两个人挤到不上10平方米小卧室里。一个干保洁、一个做代驾司机,起早贪黑,甚是艰辛,只求能挣点养老费,不给孩子拉后腿。

两人互相照顾,还多少有点宽慰。

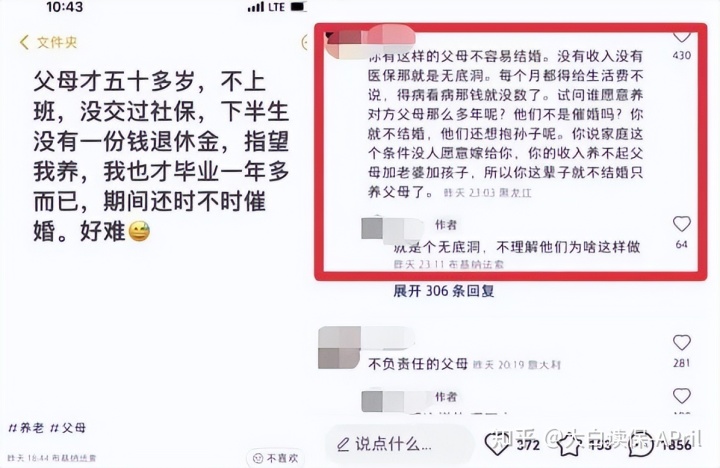

许多孤寡老人,如果没交社保、没有养老金,就算手头上全给工作中收益,在婚恋市场,都显著中气不足。

更现实生活的是,

爸爸妈妈退休养老金的丰薄,还在真正决定着年轻人的生活。

许多相亲的小程序里,材料调研里面都有了关于父母个人社保情况这个选项。显而易见,父母的养老确保状况,现如今也成为婚恋市场中的关键信息。

那样我们所有人究竟要多少养老保险金,才可以算得上老有所依、老有所养呢?

这儿引进一个概念 —— 叫养老金替代率,指的是退休以后养老保险金与退休前收入的占比。

综合性国际性经验来说,养老金替代率在70%及以上退休职工,退休后生活水准不会明显降低。

比如说你退休前月薪1万,那每月养老保险金就得有7000元钱才可以;但是如果养老金替代率小于55%,晚年生活往往会较为无法确保。

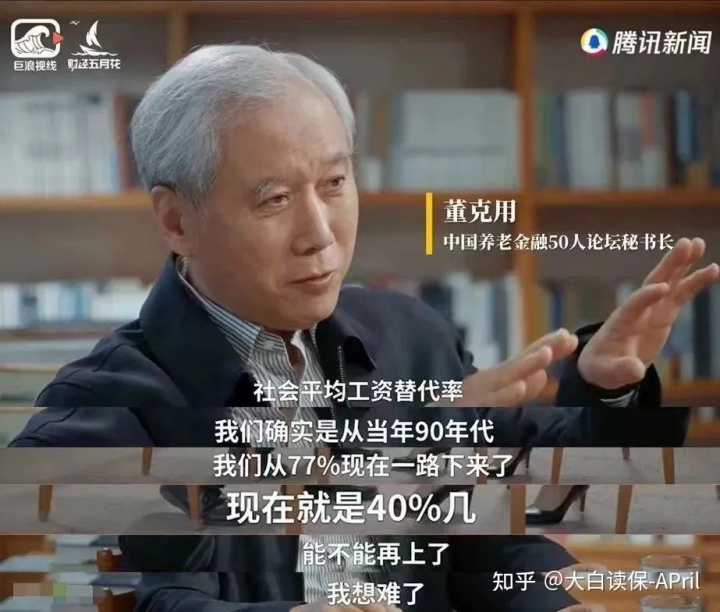

那我国的养老金替代率又大概是多少?

2021年,这一比例只要43.6%。

将来养老金替代率,还可能再提高吗?人大教授、我国养老金融50人论坛理事长董克用近期接纳《财经》杂志期刊采访时说:我觉得困难了!

而全球人口老龄化最严重我国,日本养老金替代率在60%之上;

欧美国家发达国家的养老金替代率,则基本上在70%-80%中间。原因是他的养老金固定收入非常丰富。

以美国养老体系来说,政府引导的养老保险金营收占比仅有10%,其他90%主要依靠第二和第三支柱。

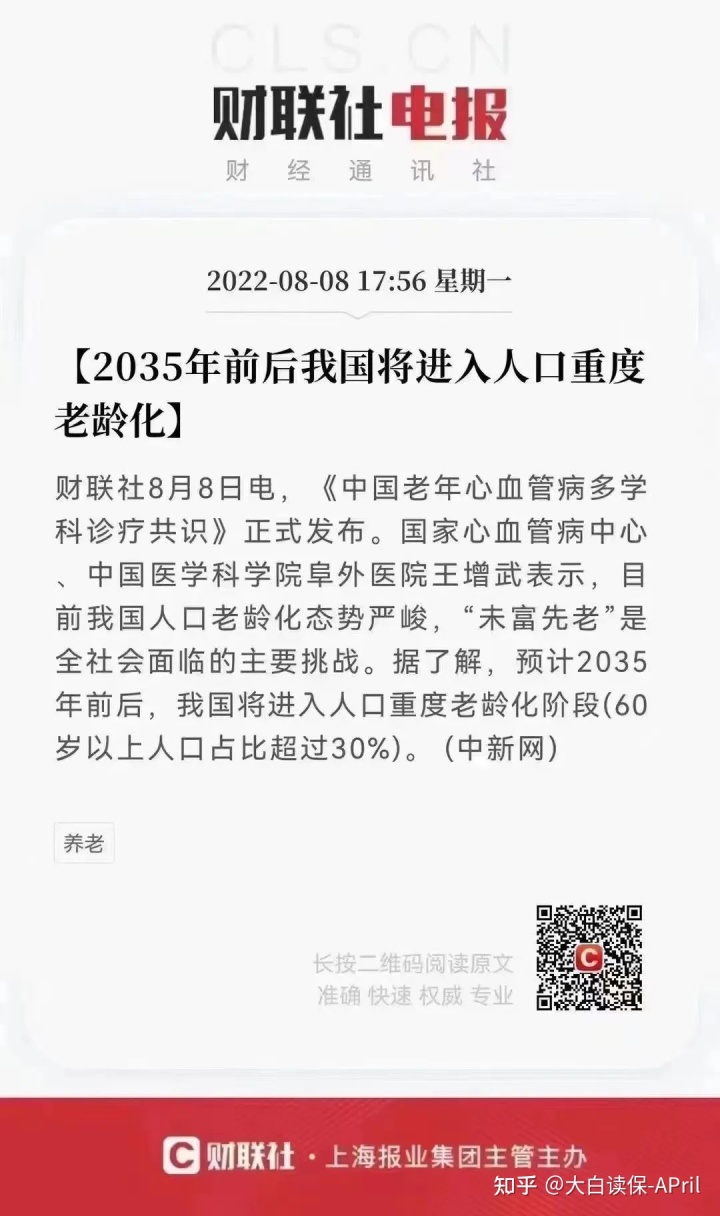

这也就是为什么这几年,我国逐渐深入推进第三支柱养老体系。近年来随着人口数量进到中重度人口老龄化,我国养老保险金遭遇压力也会越来越大。

但对于个人来说,社保养老金多与少取决于我国,企业年金的主导权又在公司手上,仅有本人养老年金就是我们能够自主规划和筹划的。对于大多数人而言,那也是填补社保养老金,提升退休之后收入重要。

在其中,增额终身寿、养老年金也是这里边相对性比较灵便、门槛低的。

以金满意足为例,30岁男士年交5万,10年交。一张保险单就能将爸爸妈妈、自身、小孩三代人都顾及到。

例如,

- 40岁那年,爸爸妈妈恰好离休不久,借着人体健朗,每一年取个1万元给他当旅游基金,出来旅旅游散心,老年人辛苦一辈子,是这个享受一下了。

- 爸爸妈妈80岁、90岁寿辰,都能够取个10万出去给他贺寿,或是办一个热热闹闹的寿辰,任你分配。

- 自身65岁,应该差不多退休,每一年拿5万出去当养老保险金(一个月4166元),假定90岁那年就走,自身领125万养老保险金,还可以再留给孩子45万余。

相当于这一份商业保险,一共拿到了5万+20万+125万+45万=195万,翻有近4倍。

更为关键的是,增额终身寿还特别的灵便!无需直到退休之后、也不要直到特殊的时间节点。

只需过去了缴费期,着急用钱时,就能和保险公司申请办理“减保”将钱领出去,手机就可实际操作,十分方便。剩余的部分也会在保险单里再次提高。

需要资询、知道的好朋友,可以留言给小白,告知小白大概费用预算、要求,小白会完全免费帮助测算实际收益率并解读。

接着再提醒一下:

上边这一款增额终身寿引领者:金满意足,将在9月30日全方位下线(*实际下线时间按保司正式通知为标准。)

后边新出来的商品,我也看了,关键主要有两个发展趋向 ——

1)早期现金价值提高迟缓,已经很难达到短期的融资需求;

2)严格控制减保。

在资金应用上,一定是没那么便捷和灵活性了。因此感兴趣的小伙伴,能够尽快整体规划、分配下去。

之上商品链接为订制方式,必要时购买保险或查询产品详情、计算,能够点链接立即获得~