8.31“告别盛宴”后,3.0%预定利率的普通型人身险,一夜之间踏入了历史的尘埃,难觅踪迹。

而此刻,聚光灯不偏不倚地落在了预定利率2.5%的分红险身上。

这位市场宠儿,下有“保底”,上有“增益”,在分红加持下,它是经济下行周期,为数不多让我们有机会拿到超3.0%回报的产品。

然而,根据媒体报道,分红险界也上演起“惊喜变惊吓”的戏码。

据不完全统计,793位“保险选手”中近半数分红实现率不达100%,不少产品的数据相比 2022年低了很多。

分红险是不是在“画饼”?要不要赶在9.30停售潮前,把握住预定利率2.5%的分红险?到底值不得入手呢?

今天咱不吹不黑,来客观中立地聊一聊!

也可以点这里>>>快速咨询了解

分红险实现率为何集体“跳水”?

按监管要求,保司每年都要在官网公开分红实现率数据。

通常在官网点击:公开信息披露 —专项信息—新型产品—红利实现率 ,就可查看。

分红实现率=实际派发的分红/利益演示的分红,

当分红实现率 ≥ 100%,说明我们实际到手的分红达到或超越计划书上的分红数字。

如果分红实现率是 50%、60% 等数字,即实际分红只达到分红目标的五六成而已。

深扒2023年分红实现率数据后,不难发现,整个行业正经历着一场“寒流”,连头部保司也不例外:

平安人寿分红实现率范围在20%-57.1%;

中国人寿分红实现率范围在25%-130%;

泰康人寿长寿分红账户实现率范围35%-50%,个人分红账户实现率范围在25%-40%;

*数据来源,各保司官网信息披露

导致这种行业现象情况的原因,主要有两个:

1、保险公司的投资收益下降

这两年的投资环境,懂得都懂!

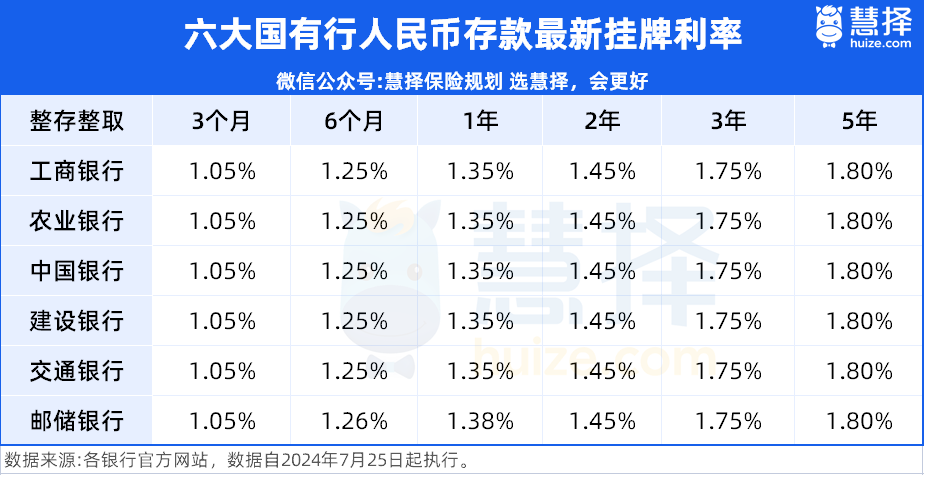

定存利率进入“1”时代,大额存单一单难求。

国债十年期利率也是突破2.3%的关口,创下历史新低,后续还有走低的趋势。

股票基金熊比牛多,大盘3000点反复拉锯,连房地产也频频暴雷,都要亏哭了。

投资市场不景气,保险也不可能独善其身。

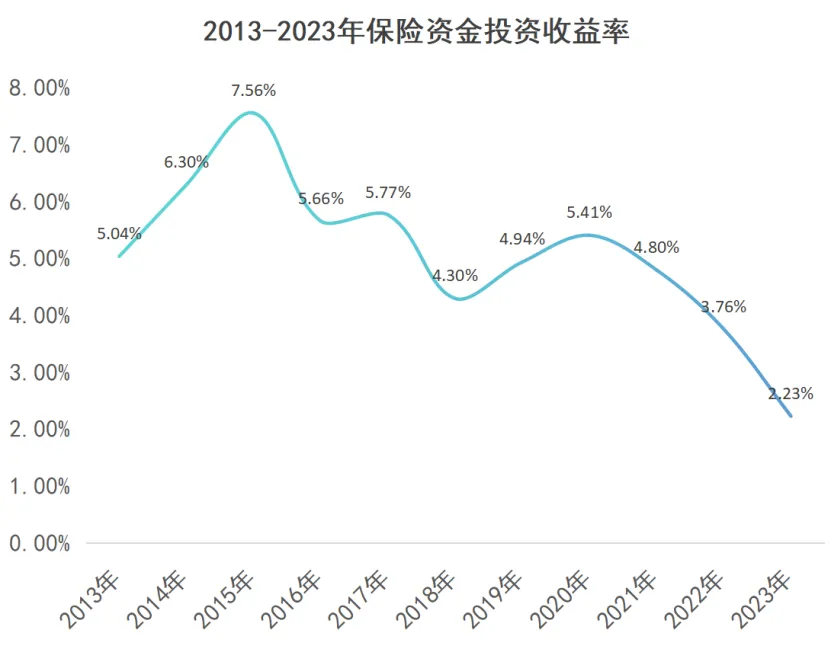

保险的财务投资收益率从2020年的5.41%,下跌到2023年的2.23%。

数据来源:金融监管总局

这个数据一定程度上反应保险公司的投资收益表现,分红业务的投资收益属于其中一部分。

投资情况不乐观,所以保险公司自然难以给到足够的分红收益。

2、监管“限高令”窗口指导

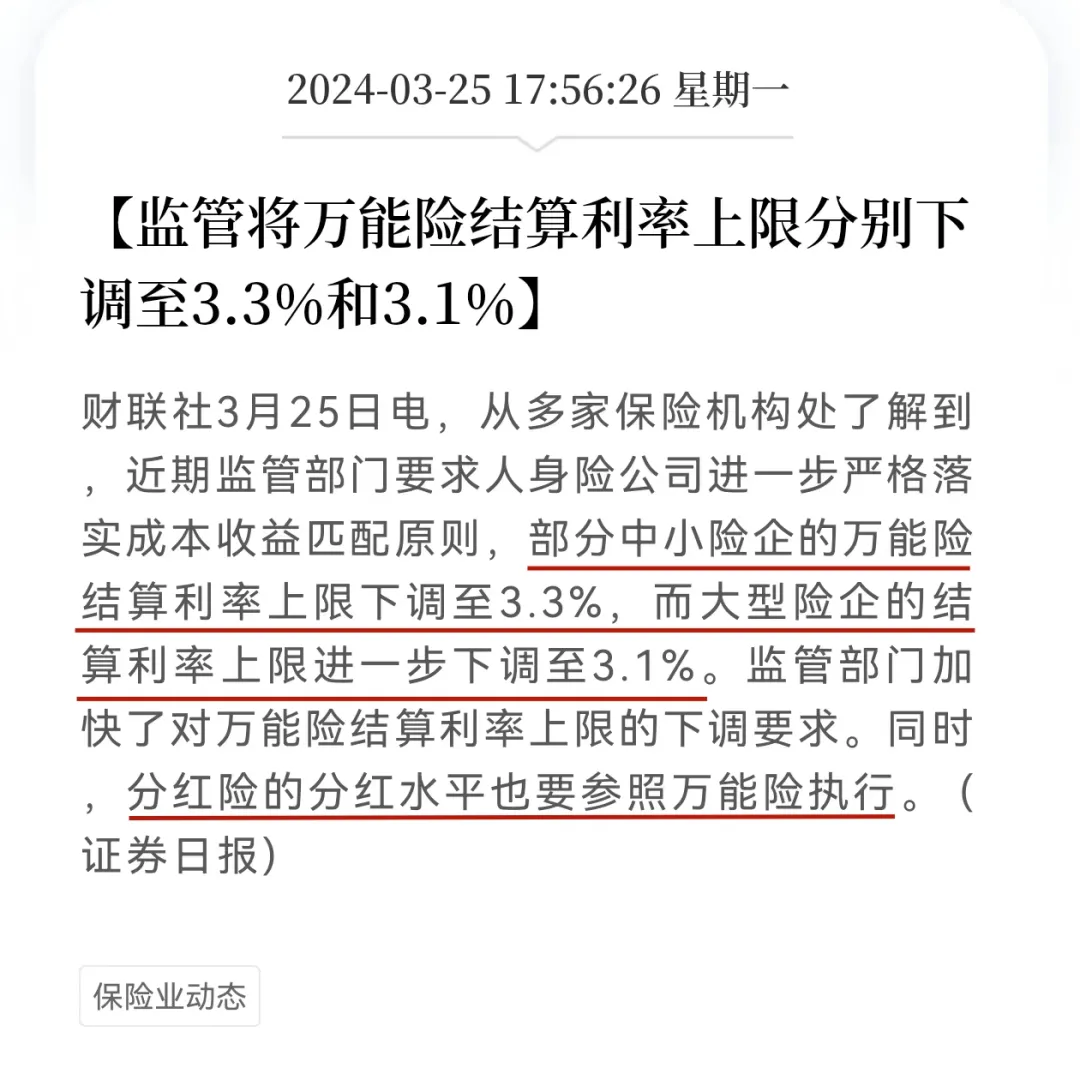

今年3月份,财联社发布了一则电报,提到监管部门对分红水平限高:

监管要求保险公司将「万能险结算利率上限」分别下调至 3.3% 和 3.1%,分红险的分红水平也要参照万能险执行。

限高的目的呢,是为了避免保司在当下市场环境里进行恶性竞争,

通过减轻保险公司的负债端成本压力,调控保险行业风险,让保险行业能持续健康地发展。

这是什么意思呢?

我们知道,保险公司分红实现率的计算逻辑是这样的:

假设某保司指导后的客户收益率是 3.2% 的话,当下主流分红险产品的预定利率是2.5%,那么得出红利实现率就是在 50% 左右!

而如果是预定利率为 3% 的老产品,一样是 3.2% 的客户收益率,红利实现率就只有 19%!

从这个逻辑能看出,在分红水平限高的情况下,产品的预定利率越高,实际分红实现率就会被压得越低。

所以说,分红实现率低,并不能说明实际收益低。

在“限高令”的规定下,整个行业分红实现率普跌,也就不奇怪了。

分红险实现率下滑,

分红险还值得入手吗?

先说结论,即便分红水平被长期限高,分红险依然值得买。

因为咱们买分红险,都是奔着长期增值去的。

起码持有个 10~20 年,分红才有不错的价值。若是只想持有个五六年的,倒不如选择固收类产品了。

而从长期来看,优秀分红险的保底IRR能达到 2.2%~2.3%,这部分是可以稳稳拿到手;

再加上限高期间,未分配的红利也会放在红利准备账户,钱还是咱们的,未来还是可以分配的。

再者,我们跳出框架,看下现阶段,如果不选分红险,还有什么值得买?

1. 分红险vs银行存款vs国债

目前较为安全的资产有三类,分别是银行存款、国债以及财富保障型保险(分红险就属于第三类)。

先看国债,20 年期票面利率 2.49%,30 年期票面利率 2.57%,

这个利率放在两三年前,没人看的上,现在却成了抢手货,秒开放秒售罄。

银行存款利率,更不用说了,3年降到1.75%,5年降到1.8%,额度还非常紧张。

这说明,很多人对未来二三十年的投资环境预期都比较低,

相对来说,当下预定利率 2.5% 的分红险有着明显优势——保底2.2-2.3%复利,就算分红水平不高,同等期限下,也很容易赶超长期国债的票面收益。

2、分红险vs固收型增额寿,谁更强?

8月31日后,固收类的增额寿已经实现“大换血”。

新上架的普通型产品,预定利率也只有2.5%,和同样预定利率2.5%的分红险比起来,选哪个更好,不用多想吧?

如果你就想看看现价差值有多少?我也帮大家测算好了。

以10岁男娃距离,年交10万,交5年为例:

可以看到,即便的分红实现率,只维持在 50%,福满佳

长期收益还是要比固收增额寿高的,保单第30年,现价差距达到17.5万;

要是分红实现率再高一些,比如达到 70%,差值还要再加码!

而从过往数据来看,分红实现率长期低于 50% 的产品很少,平均达到 50% 以上并不难!

分红险应该怎么选?

这么聊下来,大家就知道,选分红险,有3个因素需要特别注意。

1、关注保司投资实力

分红主要来源于利差,而利差则取决于保险公司的投资能力。

因此保险公司的投资实力越强、赚钱的能力越强,那么它给出高分红的概率就相对越高。

它的承保公司中英人寿,实缴注册资本金29.5亿元,由中国中粮集团与英国英杰华集团合资组建,

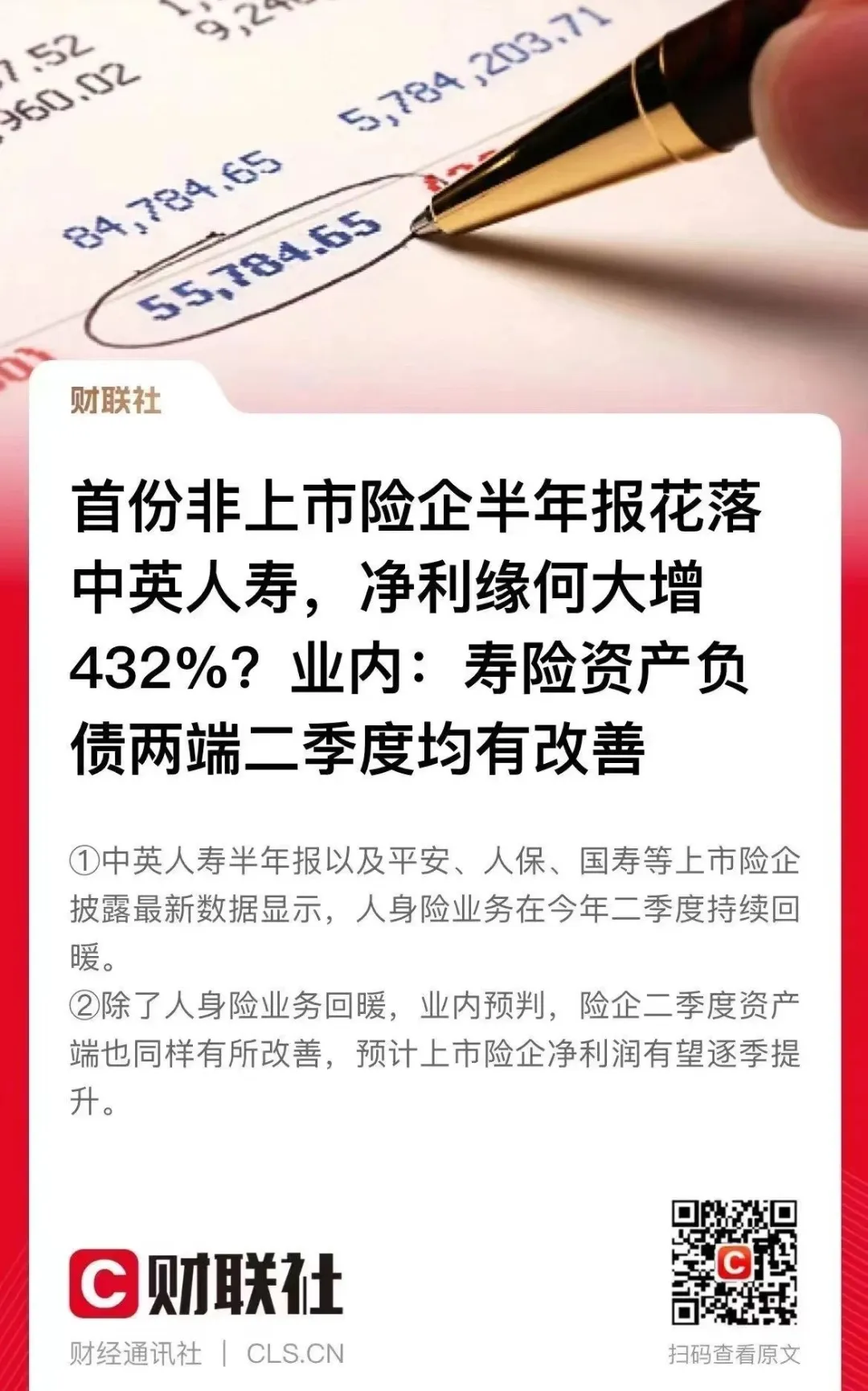

在去年投资环境不太好,人身险公司平均综合投资收益率是3.85%的情况下,中英人寿的综合投资收益率达到6.42%,在非上市寿险公司中排名第2(数据来源:61家人身险公司偿付能力报告 )

再者,中英人寿2024年半年度财务报表显示,今年上半年,中英人寿实现营业收入144.58亿元,同比增长51.35%。

在卷卷不赢、躺躺不平、神仙来都不灵的市场环境下,能杀出一家这样的公司,真的给足了惊喜。

2、关注分红实现率

分红实现率可以反映该保司产品在某年度的分红状况。

虽然过去不能代表未来,但通过过去的成绩,好歹能了解一下保司的过往实际分红水平。

根据中英人寿官网信息,2023年度披露的34款产品,最低分红实现率为48%,最高为101%;

平均值为77%,已经是非常优秀的。

虽然对比2022年度,分红实现率不可避免出现下滑,但这主要受监管方面对全行业“限高令”窗口指导影响。

对比同期其他保险公司的分红实现率表现,中英人寿“老大哥”的地位还是稳稳的。

*要强调一下,过去的成绩,不代表未来的成绩。如果遇到极端情况,红利还是有可能会为0的。

3、关注具体产品的保证利益及(预期)红利利益

一个是保证能拿到的利益,另一个是可能拿到的利益。

以30岁男性,年交10万,交10年,一共投入100万到福满佳为例。

*利益演示是基于保险公司的精算及其他假设,不代表保险公司的历史经营业绩,也不代表对保险公司未来经营业绩的预期,保单的红利分配是不确定的,在某些保单年度红利可能为零,实际红利按当年保险公司的公布派发。

福满佳增额终身寿险在11年时,保证利益的现金价值>总保费。

相较而言,趸交和3年交的“回血”速度会更快,只需5-6年。

在90岁时,现金价值达到350万元,irr为2.28%。

不过,买分红险,图的就是有保底收益的同时,又有分红收益,主打一个可进可守。

假设红利100%达成,可以看到,保单第10年,交清增额的总现金价值,就已经超过投入保费,

60岁时,总现金价值达到243万,irr突破3.5%,

再拉长持有战线,IRR有机会达到3.57-3.70%,

作为一款博取更高增值的工具,福满佳绝对算的是“优等生”。

写在最后

说了这么多,总结一句话:

2.5%预定利率的分红险,真的是现阶段我们能抓住的,为数不多资产增值的“财富神器”。

可留给分红险的时间不多了。监管要求,9月30日预定利率2.5%的分红险全部下架。

但市场热度太高了,千万级大单频频出现,热门产品根本撑不到最后一天,随时可能停。

比如福满佳,就已经提前关闭了趸交通道,8月28日15点发通知,晚上23点就关闭,只有几个小时的反应时间。

所以,如果你有购买计划,一定要尽早下单,别拖。

点这里预约>>>保险咨询顾问,进行利益测算,或协助投保。

祝大家都能买到满意的产品。祝大家都能攒下钱。