在很长一段时间,分红险对于大多数人,都很神秘。

于客户讲,分红险较为复杂,很难弄清,这个险种的挑选逻辑,以及后续到底能拿多少收益。

于从业者讲,很多人要么不够专业,要么是不愿和客户说明分红险的不确定性,导致分红险存在的销售误导很多。

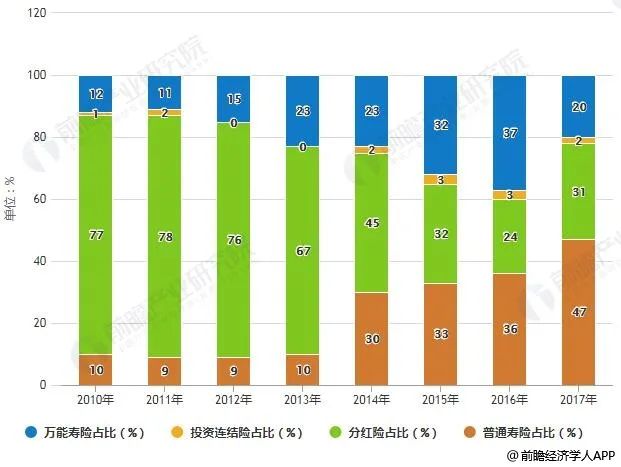

在国内保险行业历史上,分红险确实是很独特的存在。某些年份,它的保费占比,要占据到七成以上。如此高的占比,表明分红险知名度应该是很高的。但是,人们对分红险的了解,却始终没有达到应该有的程度。

随着去年预定利率下调后,分红险一跃成为热门险种。我想,一定会有很多朋友想了解,这背后原因是什么。

这篇文章,我就讲清楚,分红险的种种过往,让我们清楚了解它的本质。

分红险诞生因为一个理念——共赢。

十八世纪,中国还属于清朝乾隆统治的阶段。而另一片土地,英国,大名鼎鼎的公平人寿成立了。

当然,那个时候保险行业不够完善,没有精算师这一说,只能看天吃饭。

据资料记载,1844年至1853年间,仅英国就有149家成立。也就是这9年多时间,只有59家公司未倒闭,近2/3的公司都破产了。

如此情形下,创立于1762年公平人寿,完好无损地避开了这些倒闭浪潮。

究其根本,是公平人寿研制出的,一套科学的精算定价、评估办法。并且,首次提出了精算师这个概念。

而第一个拥有精算师头衔的,名叫威廉·摩根,也被后世誉为精算科学之父。在最初时,摩根是个医生。但患者们并不认可他,认为他缺乏经验。机缘巧合下,摩根通过亲友的介绍,进入到了公平人寿,成为了精算师。

摩根改革了以往很多不合理的保费制度,并且首度采用生命表来计算保险的长期费率,为保险奠定了科学基础。

然后历史一刻就是,在公平人寿成立15周年,首席精算师摩根在梳理公司业务时,发现最初公司对投保人收取的费用较高。这样,公司利润相对较多,对投保人不够公平。

随后公平人寿,就尝试把公司赚的一部分利润返还给投保人。

英式分红也因此诞生。

所以,分红险诞生根本,是为了避免保险公司在经营过程中大幅获得收益时,保障客户的利益。

不过若从这个角度看,保险公司应该不会有多强的动力,来销售分红险。可后来,分红险还是成为了很多成熟保险市场的主流产品。

就如一枚硬币的两面,除了对客户的回馈外,另一面对保险公司,分红险也能为经营提供帮助。

保险公司很多长险都要跨越几十年,甚至更久,存在极强的不确定性。

采取固定型的产品,保费收得贵,对客户利益损害很大;若保费不够,公司又要自己贴钱。

而分红险便是一种折中的办法,对比固定型产品,保司可以稍微收多一些的保费。这样,保费充足后,保险公司可以拿来投资,等后续以分红的形式,返还给客户。

这样共赢的思路,帮助分红险,在20世纪初,成为欧美保险市场主流的产品之一。并且,各家保司不断完善分红险,让它更加灵活、多样化。

那分红险也是因何契机进入到我国,又经历了怎样的发展呢?

利差损之殇

提到分红险在我国的发展,就很难绕开,当年那段让保险人警醒的利差损之殇。

细数下来,国内保险行业有三大不良资产。首先是上世纪80年代的长尾保单;其次是90年代初期的「乱投资」。第三个,也是影响最大、最深远的利差损风险。

熟悉保险的朋友应该了解。保险公司盈利靠三差,利差、死差、费差。

其中利差最为重要,就是保险公司会用收到的保费拿去投资。投资收益超过许诺客户的回报,就会出现利差;反之就会出现利差损。

1995年之前,保险公司可以自主定预定利率。

预定利率能决定产品定价。就是说,如果预定利率高,许诺给客户的收益也会更高。比如预定利率按照8%设计,那么保险公司给到客户的收益最高可以达到8%。

在那个时代我国经济处于高速发展期,投资回报率很高。

人民银行在1993年先后两次加息,存款利率甚至达到10%,放在今天,完全不敢想象。

在1995年之后,保险的预定利率,就根据存款的基准利率来定。

这样的话,存款利率的调整,就会给保险行业带来很大的波动。

在通胀水平得到了控制,1996年以后,我国加息周期结束,开始持续降息。而保险行业的预定利率跟着存款利率走,不可避免会产生滞后,出现保险预定收益高于存款利率的情况。

当时保司经验还不足,意识不到危险的信号,沉浸在保费增长的诱惑中。

例如1997年10月份,央行大幅降了1.8%的利息。人保寿险的很多分公司一把手认为是做业务的好时机。在得知12月份,人民银行要暂停旧保单业务,很多人保分公司的经理,还到总公司去请求,延长产品停售期限。

一边是持续下降的存款;另一边是利率高不少,还能锁定长期利率的保险,了解情况的民众,便开始疯狂投保。

保险热到啥程度呢?

我找了下当初的一些文章,让大家感受下——

平时需要外出拉客户的代理人,变得忙不过来,那阵子,传呼机就没停过。

北京某家保司营业部,两天就完成了平时一季度的工作量,保费多到点钞机都冒了烟。

这期间卖出的,就是现在经常被拿出来追忆的神仙保单。

很多复利都达到7%以上,还锁定终身,于客户言绝对是一笔稳稳的幸福,但对保险公司而言,就是不可承受的亏损。

1999年后,存款利率还在持续下降。

各家保司疯狂卖出的保单,就面临着严重的利差损。

1999年6月10日,央行又一次降息当天(存款利率降至2.25%),保监会下发《紧急通知》,调整预定利率不超过2.5%。

随着预定利率的下调,传统寿险产品价格大幅上涨,与存款相比吸引力下降。但另一方面,紧急挑战的力量,也制止了可能产生更深远影响的利差损。

在当时,保险公司投资方式还较为有限,只能用于存款、政府债券,由此投资利率就与银行利率捆绑。

2000-04年期间,保险业平均投资利率还不到3%。

这样算下来,高预定利率时期卖出的保单,保险公司要承担至少3%点的亏损。

之前据高盛估计过,几家卖得最疯狂的保司,面临利差损都超过百亿级,峰值甚至延续至2050年。

但实际数据看,高盛还是有些保守了。

高盛在分析报告里,为这些保司指出了四条路——依靠国家财政、被迫降利率、股东买单、拓宽保险投资渠道。

最终当时承受利差损比较严重的几家保险公司,国寿、平安、人保等,便纷纷选择了拓展产品类型,诸如投连险、分红险、万能险。

由此,本篇的主角,分红险便正式踏入了我国保险行业的历史舞台。

三、分红险在国内

在过去20多年里,分红险在我国保险行业,出现了多次起落。最初开发出来,是为了填补利差损造成的市场空缺。在预定利率下调,传统类寿险吸引力不大后,带有浮动收益的分红、万能、投连险便出现

后续,随着经济形势与预定利率的变化,分红险的角色一直发生改变。

我把分红险分为以下几个阶段。

&初出江湖

对于开发分红险,中国人寿产品开发部副总曾提到过原因——「1999 年寿险经营形势严峻,居民储蓄存款利率七次下调,保监会出台了寿险产品预定利率的规定,中国人寿也推出了系列保障型产品,但市场不认可。经过市场调研,中国人寿将产品创新的重点定位于分红保险。」

我国分红险第一张保单,就诞生自中国人寿。2000年4月,国寿发布了第一款分红险“千禧理财”,随后其他保司也相应推出了分红险。诸如平安的“千禧红”、太平洋的“红利来”、太平的“盈丰”、泰康的“千里马”等。

在当时,人们对保险认识相对较浅,而分红险也过于复杂,包含保障、储蓄、投资功能。

由此保险代理人或者银行,就有意无意去引导客户,出于投资心态购买分红险。

比如我找出一段,某银行关于分红险的宣传语——

「1996年至今,银行存款利率一降再降,但居民存款却一直攀升。主要是人们要通过储蓄应对未来预期的不确定性。百姓选择储蓄,其实是将银行视做‘保险柜’,尽管收益低,但却安全,本金不会受损失。

有没有另外一种投资产品,它类似储蓄——保本、有保底收益,又有额外的投资收益,且办理手续方便又简单?有,它就是——银行分红保险。这是一种保本、有息、零风险的产品。」

而当时,2000年以后,存款、国债不断降息,股市又比较低迷。由此很多人的想法就是——与其存银行,不如买个一举多得的分红险算了。

可以说踩准了时代的脚步,分红险很快就成为热门的险种。自2001年以后,分红型寿险占比逐渐提高。到2004年,甚至占到寿险保费的40%以上。

但分红险存在不确定性。不仅考验代理人的专业程度,也对保险公司投资能力,还有监管的政策支持有很大的要求。

但最初阶段,分红险因科普、支持不够,导致野蛮生长。后果就是,争议不断,造成了很大的负面影响。

&充满争议

在提到利差损时,我提到过,在00-04年期间,保险行业的平均收益不到3%。这样的话,分红险就很难满足,客户的期待。

比如《迷失的盛宴》中就提到了这样的案例。

一位网友曾晒出过,自己在2002年购买的某人寿的分红险产品——包括本金+保障+利息+红利。

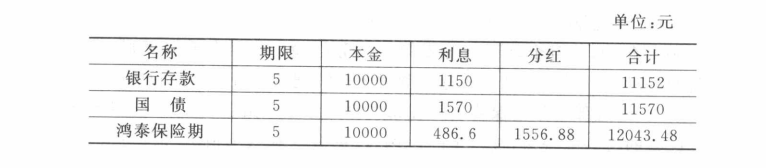

当时宣传单的表格如下。

按照表格对比,分红险不仅有保障,而且结合利息与分红后,收益也超过定存与国债。

但网友在到期时提取时发现,自己并没有拿到预期的收益。

并且他还提到,在代理人销售产品时,并没有提到分红险的分红收益是不保证的;甚至还宣称,选择保险公司的分红险就是购买原始股,每年都可以分红。

这个销售误导非常严重。

在当时,分红险之所以收益没有达到预期,和保险资金的运用有很大关系。

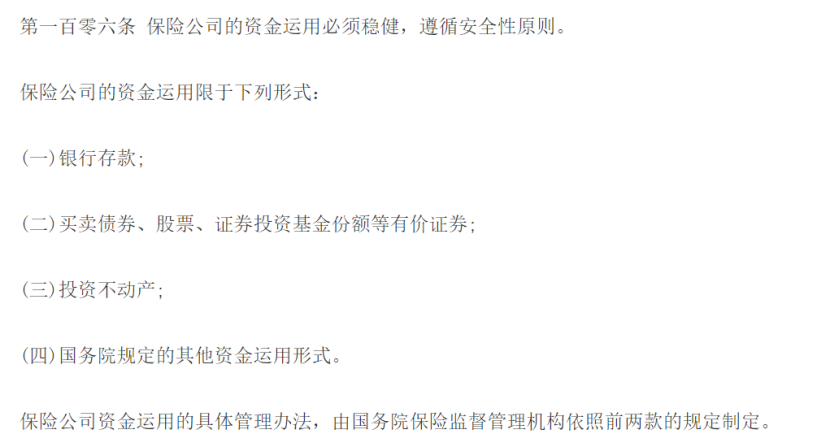

保险公司的钱,事关重大,不能乱花。1995年颁布的《保险法》规定,保险公司的资金运用必须稳健,遵循安全性原则。

这导致,2005年前保险公司投资范围大量集中于存款和债券。

我查了下,2003年左右,全国保险资金运用情况:52%的资金是银行存款、18.6%国债,10.7%回购,6.96%金融债,5.4%证券投资基金,3.16%企业债。

所以,保险公司投资收益和定存、国债高度重合。在2000-2004期间,平均收益不足3%也就不奇怪了。

直到2005年,原保监会下发《关于保险资金股票投资有关问题的通知》,才终于允许保险公司投资股票。

2006年后,保险公司开始增加高收益类投资的占比。

随后,稳健类的定存、债券占比逐渐降低;

而收益较高的股票基金、还有其它(包括,不动产、长期股权投资、私募基金等)占比逐渐提高。

也由于放开了对股票运用的限制。

分红险的收益低迷,在2006年至2007年得到了改变。

当时国内股票指数大涨,涨幅高达130.43%。同期呢,中国人寿分红收益是7.97%,平安分红收益为8.25%。

接着2007股市继续上涨,分红险的收益达到历史高点的10.24%。

那两年随着股市火热,另一种收益高,且风险也高的投连险也崭露头角,受到了客户的欢迎,这导致分红险占比出现一定下滑。

但投连险的热度并未维持多久,随着2008年股市的急转直下。分红险靠着无论股票如何波动,仍能维持正向收益的特点再次受到青睐。

所以直到2013年,在预定利率始终维持在2.5%的时代,分红险一直占据着寿险类头部,是最热门的险种,始终维持在65%以上的占比。

2013年,原保监会更改了预定利率。将一直沿用了10多年的2.5%预定利率,上调至3.5%,部分年金险为4.025%。

如此,固定类寿险重新夺回了市场的主动权,分红险的风光不再。

&向左还是向右?

2011年是分红险由盛转衰的节点。

在保费占比达到寿险的78%后,分红险占比开始回落。除了2013年预定利率的调整外,分红险销售过程中存在的两个难题依旧是更改。诸如分红险数据不够透明;存在销售误导等等。

这样,分红险始终于客户而言,存在一个不对称的信息差,消减投保热情。

在2011年,分红险就出现过集中退保潮流,当年四家头部保司,分红险退保占比激增60%。

再往后,种种原因,分红险由原来的香饽饽成为被冷落的孩子。

以两家头部保司为例。

2022年,平安的分红险占比只为12.86%,而他家分红险占比最高的时候有49.9%;

太平洋保险分红险最高的时候,占比可以达到77.8%,但到2022年,分红险缩减为38.07%。

在2022年分红险来到了一个十字路口。但随后,2023年随着预定利率再次历史性下调。由3.5%降至3.0%;还有诸多政策的支持,分红险再次成为保险行业的热门险种。

为何分红险就突然扭转了局面呢?

四、分红险重出江湖

让分红险能再次火爆,根本在于两个原因。

其一就是,时势造英雄。

前文提到了预定利率下调,让传统类寿险利率降至3.0%。

这样相比之下,2.5%的分红险就变得诱惑力满满。

毕竟预定利率只差0.5%,分红险的分红部分,只要给到1.0%-1.5%的收益,就会比传统型固定寿险更有吸引力。

同时呢,投资环境方面,预定利率持续下滑,降息的趋势长期存在。

2023年总共有5轮的降息。

国有大行的三年期定存收益,从2023年初的2.6%到年末降至1.95%,彻底进入到1时代。

在利率下行的趋势,带有保证收益和红利收益的分红险,也让大家,多了一个能增值、投资的选择。

另外的原因就是分红险变得更规范、透明。

分红险最大的特点就是,红利部分的收益是不保证的。

这样的话,对于投保人来说,看起来主动权都在保司手里,若不够透明,必然就会导致信息不够对称。

另外因为分红险较为复杂,且存在不确定的收益,就可能导致很多销售误导。

分红险面临的两个问题就是——「透明度」与「销售误导」。

实际上,自2015年,监管就开始关注到分红险,并出台相关政策。

但对于收益方面,还是有一些不够明确的地方,存在销售误导的空间。

有关演示利率:

在2015年原保监会在《中国保监会关于推进分红型人身保险费率政策改革有关事项的通知》第三条规定。

对于分红险,保险公司采取低、中、高三档的利差水平。并且对应利差不得高于「0、4.5%减去产品预定利率、6%减去产品预定利率。」

如此很多代理人就只会给客户展示中档、高端收益,给客户带来不切实际的收益预期。

有关收益上限:

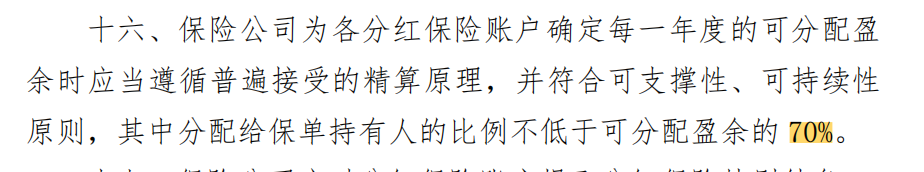

在2015年版的《分红保险精算规定》曾规定,保司分配给客户的收益,不得低于可分配盈余的70%。

但若保司在计划书展示收益时,按照超过70%比例演示,就会夸大演示收益。

同时,当时对保险公司的盈余分配没有统一的标准。保险公司有的遵从「死差、费差、利差」三差分红;有的遵从「两差」。

这带来的结果就是,若保险公司用「三差」演示分红险的红利部分,但实际分红时却只用「两差」,就会造成演示收益虚高,误导客户对分红险的预期。

以上几点便是存在误导客户的空间。

但随后,有关分红险的政策相继而出,让「透明度」与「销售误导」这两点也逐渐被消除。

先来说下,有关销售误导的政策。

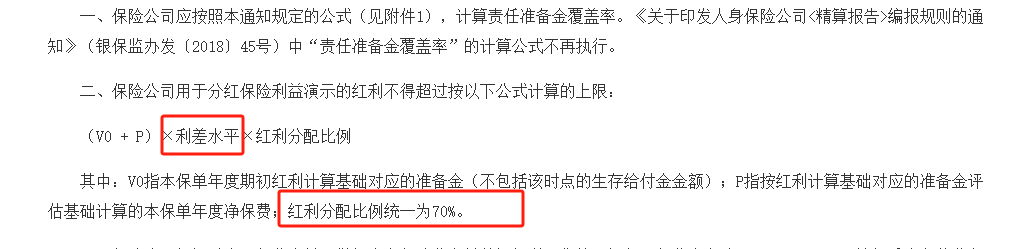

2020年2月份,监管发布的《关于强化人身保险精算监管有关事项的通知》提到了有关分红险的演示规则。

明确指出红利分配比例统一为70%,并且规定,只能按照利差进行演示。

这样的话,就让分红利率更明确,消除了很多可能产生销售误导的地方。

随后的几项政策,则让分红险更加透明化。

2022年底,监管出台了《关于印发一年期以上人身保险产品信息披露规则的通知》。

在提到分红险时,要求保司取消高、中、低三档演示利率。

之前最高档演示收益有6%,误导性还是挺大的。

如今演示收益被调为两档。

一档是0,就是最差,只能拿到保证收益的情况;

还有一档是4.5%减去产品预定利率。

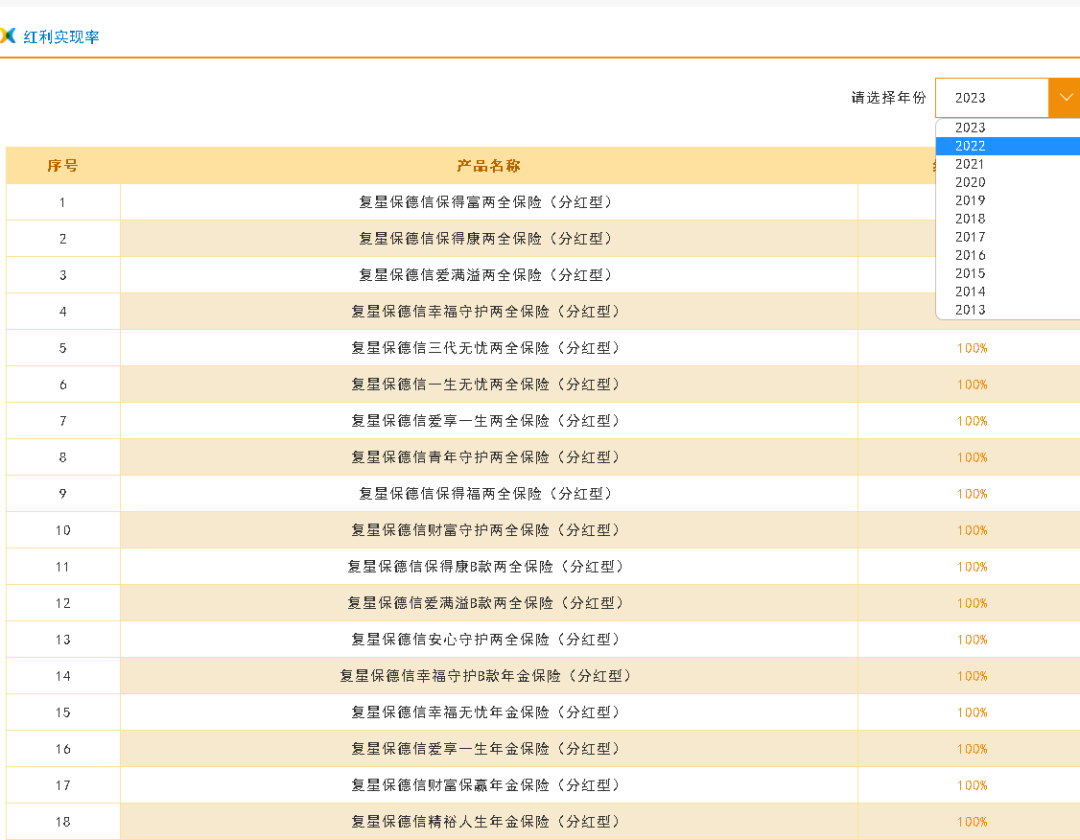

另外,2022年底发布的《通知》还要求,保险公司必须在官网上披露过去几年的“分红实现率”,在2023年6月底正式开始执行。

这样的话,某家保司分红达成率就会一清二楚。

比方说,我们以某家保司为例。

进入到保司官网,就能查到他家分红达成率实现情况。

可以查询到,他家卖的过往产品达成率情况。这家相对来说比较卷一些,能查到最近10年实现率达成情况,相对来说参考价值更大。

看到满屏幕的100%达成率,让我们挑选分红险时,也有了更多的底气。

但若是另一种结果,比如某家保险公司分红达成率很差,那也让我们有了筛选掉这家保司的理由。

分红达成率让我们有了判断分红险优劣的基本盘。

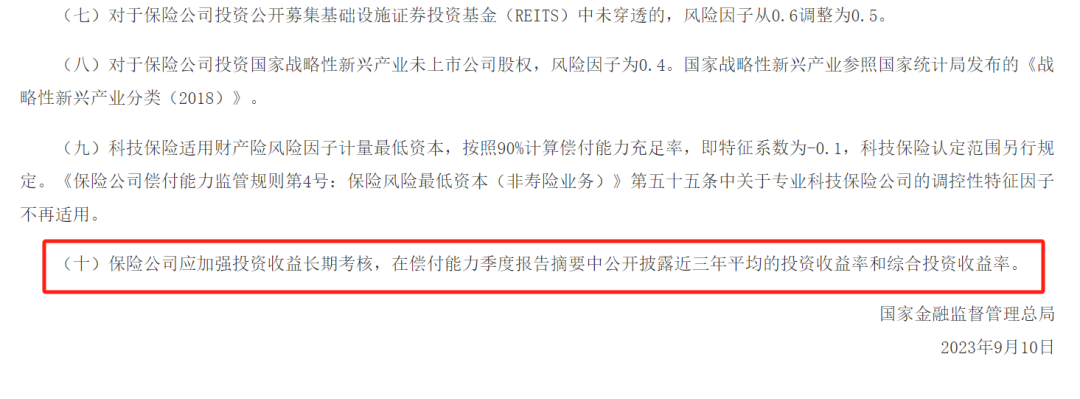

还有2023年9月,监管发布的金规(2023)5号,要求保险公司披露近三年的投资情况

保险公司投资能力和分红险达成情况有直接关系。

有了这一数据,也能让我们有了判断保险公司,是否有长期实现所许诺分红的能力。

以上这些政策直指分红险两个核心「透明度」和「销售误导」。

我们盘点分红险在国内的历史,其实就能发现,这两个点是阻碍分红险更进一步的核心难题。也因此,导致分红险的名声不够好。

但随着以上政策的出台,让分红险清晰透明,也消除了很多存在销售误导的可能。

我们可以根据保险公司公布的分红达成率,来判定,这家保险公司到底表现如何,是否实现了当年的诺言;也能根据保险公司投资能力来判定,保司是否具备未来实现分红险的能力。

把这些相关信息公布出来,就有利于我们能筛选出,那些踏踏实实做事,如约完成对客户许诺的保险公司。

实现双向奔赴。

可以说,自2023年以后,分红险正式进入全新时代。

五、分红险展望与未来

分红险很可能会恢复之前最风光时候的保费占比,根本在于,分红险共赢的核心。

在规范的制度和政策下,分红险更为透明,从根本改变了当初存在的缺陷,也因此才能再度火爆,成为版本之子。

从保险公司而言,会更倾向于开发分红险这类的险种。

在长期利率下行的趋势下,开发固定类的增额,就可能出现利差损的风险。对于一家保险公司而言,利差损是死穴。卖的保单越多,后果越大。

分红险相对低一些的预定利率,给了保司缓和的空间。

同时,在现有的分红险透明度下,只要努力开发分红险,遵循长期主义,那么就会迎来客户的双向选择。

一家保司若长期维护分红险的稳定性,必然会有品牌效应,以此,吸引更多客户投保,实现正向循环。

分红险更有利于卷王公司的脱颖而出。

于客户而言。

在低利率时代,固收类投资收益不断降低。

我们被迫要在绝对安全的资产中,挑选收益更高的方式。

而相比于固定类储蓄险,分红险收益的上限更高。只要选对保险公司,选对产品,我们可以期待它实现我们的收益预期。

当然,还是那句话,对于分红险而言,选择靠谱的公司与产品非常重要,很考验你的火眼金睛。若对哪款产品感兴趣,可以直接找我们,帮你分析下。

在查阅分红险资料时,看到《漫谈保险》这本书提到分红险时,有这样一段话,让我颇有感慨——「分红险从设计之初,就带着填坑的光荣使命出现在市场上……」

回顾分红险在我国的历史,确实如这句话所言,因利差损而生,为填补市场空缺而出现。

在分红险诞生最初阶段,因产品不够成熟,导致了很多销售误导,造成很多的负面影响。并且,也因不够透明的分红规则,分红险成为谜一样的存在。

但现在,随着分红险政策和规则的完善,我也相信,分红险能摆脱以往的标签,走向“神一样的存在”。

参考资料:

《迷失的盛宴中国保险产业1919-2009》

《漫谈保险》

《身份错位的分红保险》

《分红险销售误导治理》