这段时间,医院儿科人满为患。

(来源:新华社百家号截图)

连卫健委都专门出来回应,可见今年家长们有多难!

虽说像支气管肺炎、甲流这类传染疾病治疗也不复杂,但来回折腾,孩子难受,家长难受、钱包也难受!

那有没有什么保险能报销这个费用,不管大病小病都能保呢?

知道家长们都想问“宝宝保险怎么买?”今天,就跟大家聊聊孩子的保险该如何配置。

孩子的保障-配置思路

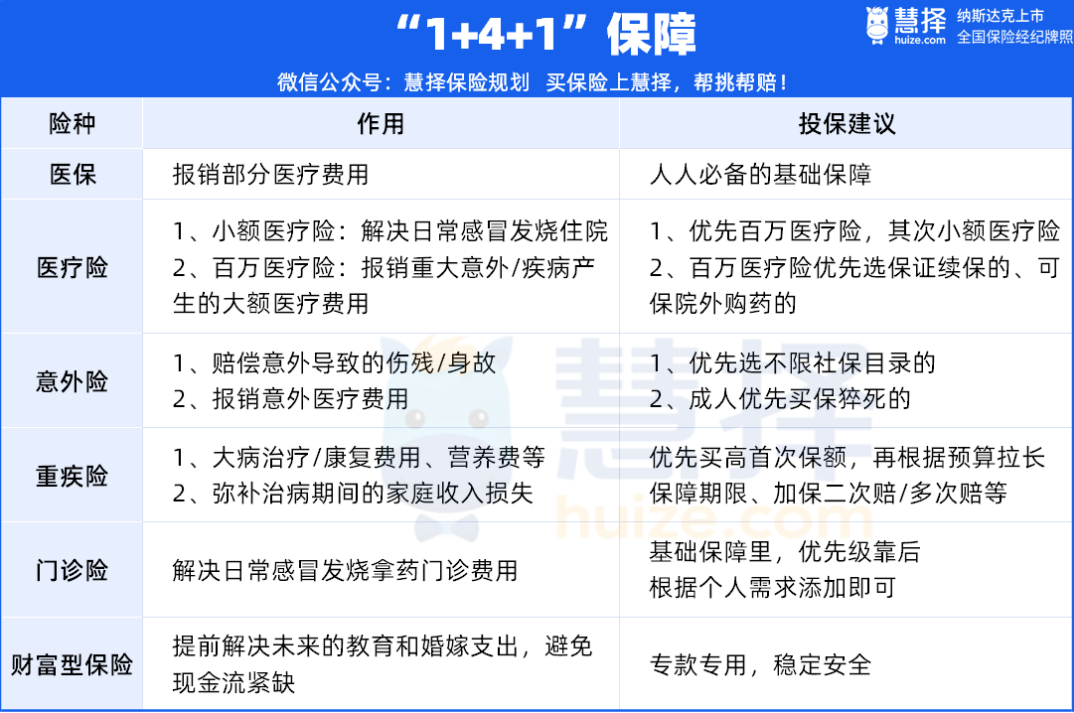

给孩子配齐保障,记住一个搭配公式就行:1+4+1。

首要的就是少儿医保,人人必备的基础医疗保障,算是国家福利。无论健康与否,都能参保,既往症也照样报销。

不过,今天的重点是后边的4+1,用作解决孩子生病、住院、意外、教育等问题。

这里的“4”指的是,住院医疗险、意外险、重疾险和门诊险。

①住院医疗险

包含小额住院医疗险和百万医疗险。

小额住院医疗险用作解决日常的小病住院,前边提到的肺炎发烧啥的,就用得上。

百万医疗险用作解决大额的医疗支出,花小钱解决大事。

②意外险

用来解决日常跌打损伤的医疗费,也可以赔付重大意外导致的身故或残疾,1年几十块就能搞定。

③重疾险

孩子生大病后,不仅需要付出巨额的治疗费、康复费,还需要家长一定程度上放弃工作来照护。而孩子的重疾险,就是用来解决这个问题的。

一旦达到合同约定的理赔条件,可以直接赔一笔钱。

④门诊险

比起大人,小孩免疫差、更容易生病,因此门诊险也非常值得配置。

到此,小孩基础的保障就搞定了。

如果这个时候还有预算,还可以给孩子提前准备一笔教育金或婚嫁金。

尤其是教育金,这可是家庭刚性支出,伴随孩子未来的成长。

近两年,看到不少因为家里破产,原本在国外读书的孩子,要么被迫回国,要么要去打工赚生活费和学费。

如果家里一开始就给孩子准备了一笔专用款,至少能顺利供孩子到毕业。

上述思路,给大家总结了一个表格放这了,有需要可以保存下来。

顺着这个思路,接下来就给大家提供2个具体的方案。

孩子的保障-标配方案

标配版着重解决重大的医疗支出,适合预算少的家长。

这个方案主要搭配的险种是百万医疗险、意外险和定期重疾险。

百万医疗险:长相安

支持质子重离子,院外购药(155种+2种Car-T),续保期间保额高达800万。

如果没有发生过理赔,免赔额还能逐年下降,最低5000元。

保费也有优势,和家人一起买,2人95折,3人9折,4人及以上85折。

还是大公司平安出品,不管是价格、保障、还是服务,都非常优秀。

意外险:小神童5号基础版

目前家长给孩子投保比较多的意外险,就是小神童系列,小神童5号是新上线的产品。

意外医疗保额高达6万元,不限社保、0免赔,100%报销。

自带监护人责任保障,熊孩子调皮闯祸也有机会赔,额度高达5万元。

关键是,小神童5号还可扩展高端意外医疗,可以前往二级及以上公立医院特需部、二级以上私立医院就医。

附加后,像和睦家、新世纪儿童医院等高端私立医院,也有机会报销。

价格也便宜,一年只要66元,性价比非常高。

定期重疾险:达尔文8号领航版

虽然少儿重疾险有很多选择,但达尔文8号领航版在定期重疾险里边的性价比是真的牛。

保30年,50万保额,0岁宝宝,选10年交,每年只要600元,总保费才6000元。

这个价格甚至比很多定期少儿重疾险,交20年版本的价格还低。

3个产品,一年下来,1000元出头,但已经能解决孩子3大方面的风险。

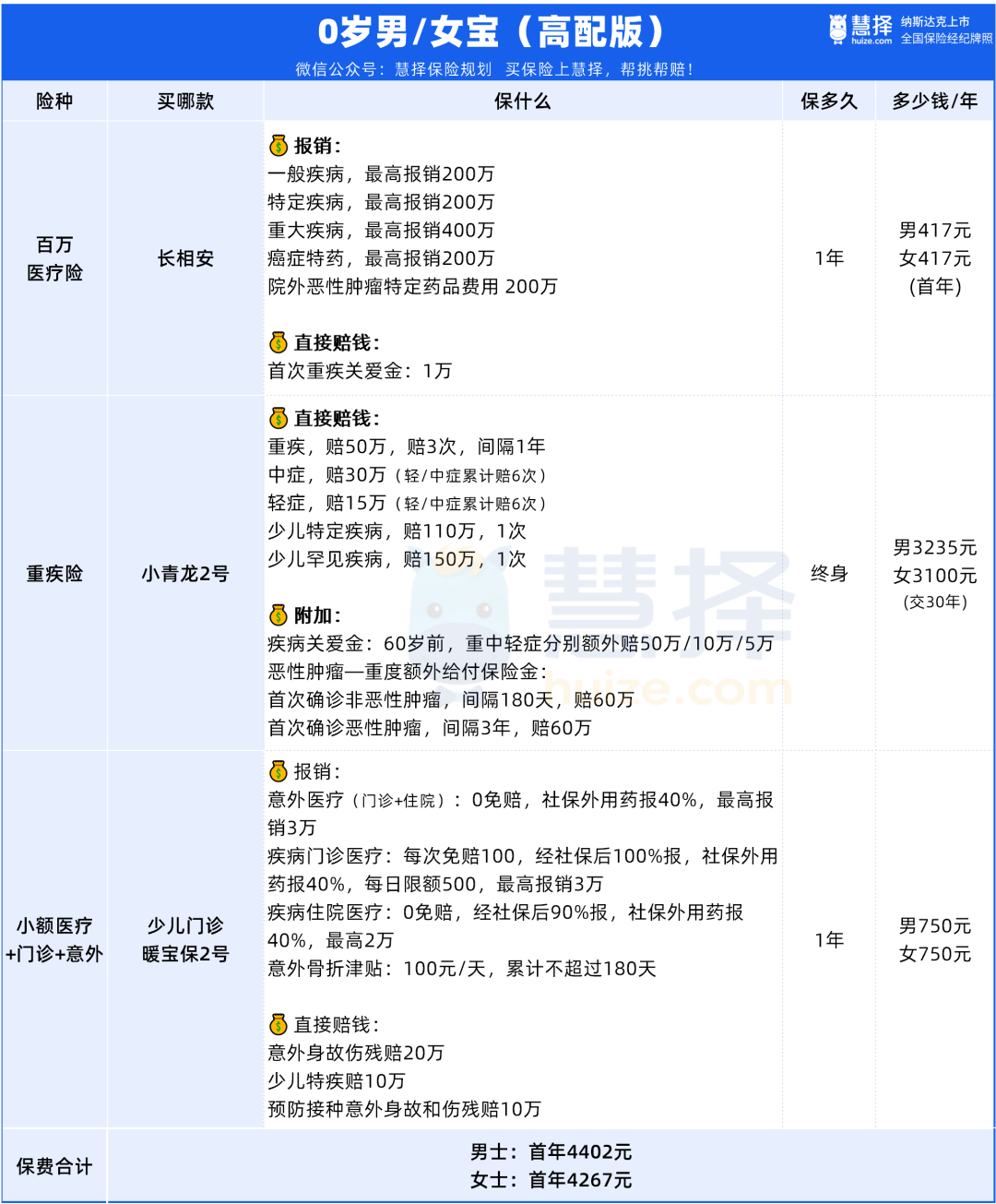

孩子的保障-高配方案

高配方案适合预算更充足的家长,在产品选择上会更加自由,品类也会更加丰富。

比如重疾险选择保到终身,加入小额住院和门诊险,我们来看下具体的产品方案↓

这里的百万医疗险跟前边一样,就不再赘述,重点说下另外两个:

重疾险:小青龙2号

不差预算的情况下,小青龙2号是我目前最推荐的少儿重疾险。

因为小青龙2号自带重疾赔3次,少儿特定疾病和罕见病额外赔,此外还能附加:

60岁前,重中轻症额外赔100%/20%/10%

恶性肿瘤重度2次赔付

整体性价比也不错,按这个方案,每年才3000多,就有终身50万的重疾保障。

小额医疗+门诊+意外:少儿门诊暖宝保2号

少儿门诊暖宝保2号很有意思,因为它涵盖了小额医疗、门诊和意外。

一年只要750元(有社保),就能有:

3万的门急诊(意外0免赔,疾病100元免赔/次)

2万的疾病住院(0免赔,赔付90%)

3万的意外住院(0免赔,赔付90%)

20万的意外身故伤残

比起单买小额住院医疗+门诊险+意外险,性价比要高不少。

只要配上这3款产品,孩子各方面的风险基本都已经覆盖,而一年总的费用也就4000多。

如果预算更高一些,长相安和暖宝保也可以考虑替换成含门诊的中端或者高端医疗险

孩子的教育金和婚嫁金

搞定基本的重疾险、医疗险、意外险、门诊险之后,如果还有预算,可以给孩子准备一份教育金和婚嫁金。

综合对比之后,我推荐弘康人寿的金禧一生年金险。

虽说是年金险,却有增额终身寿现金价值高,减保灵活的特点,还有年金险终身领取的优点。

在这里,还是给大家提供2个方案。

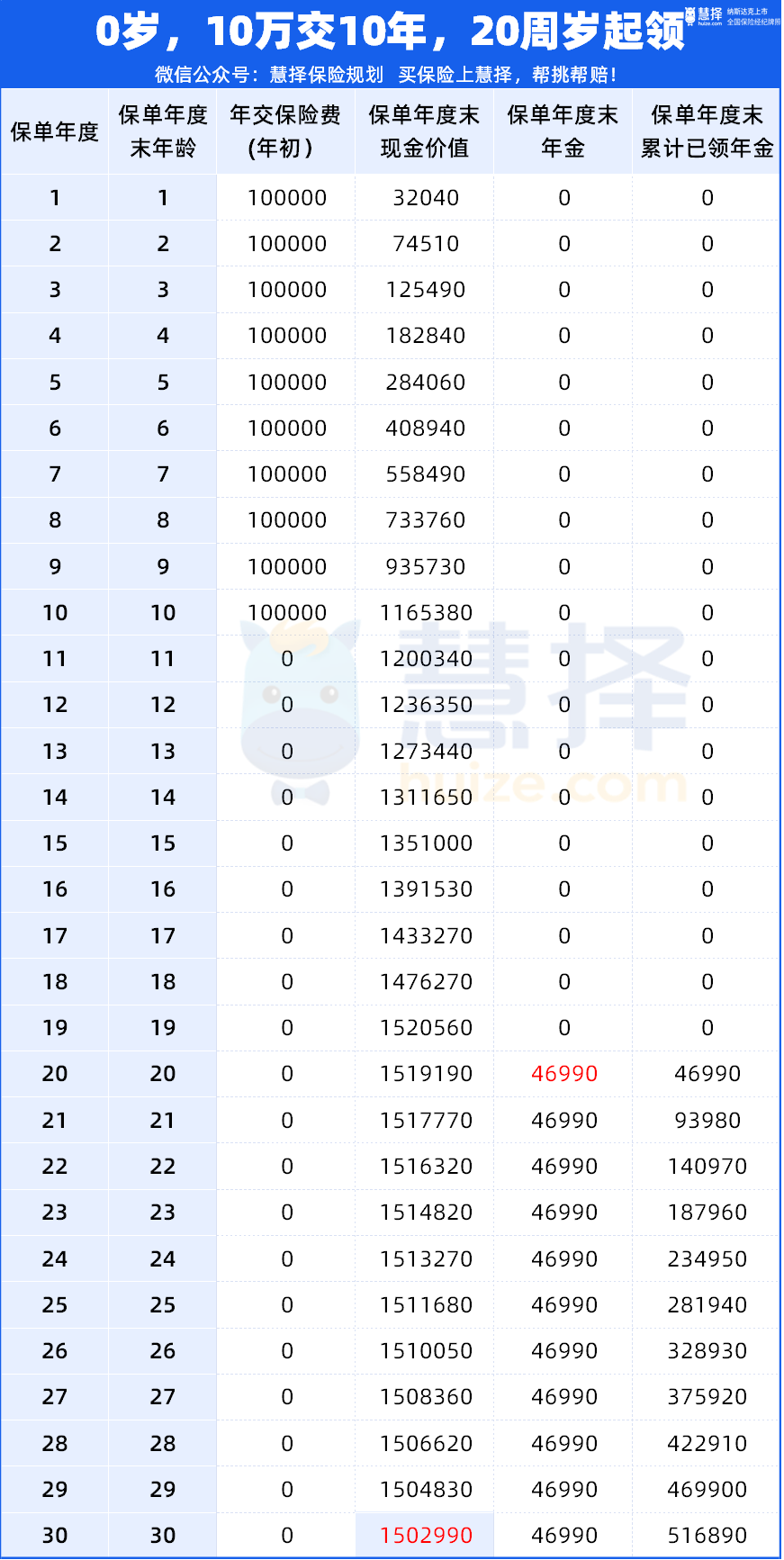

方案一:国内教育+终身领取

金禧一生作为年金险,领取的时间很灵活,可以选择投保后的第5年/10年/20年/30年和70岁领取。

考虑作为教育金,主要在大学和研究生阶段使用,我们选择第20年领取

0岁宝宝,10万交10年,每年的领取金额是46990元,每个月差不多4000元。

而且,由于这笔钱可以每年领取,一直到终身,所以还能解决2个关键问题:

1、如果孩子还想考研考公,脱产投入,会很焦虑。

有一笔长期的现金流,可以让孩子全情投入,减少焦虑。

2、刚刚步入职场,工资不高,这笔钱也可以作为生活补贴。

等到30岁,要么这笔钱继续每年领取,补贴家用。

要么可以把现金价值全部取出,一共150万,作为成家的婚礼金,甚至创业启动资金。

整个过程,一共领取了201.9万。

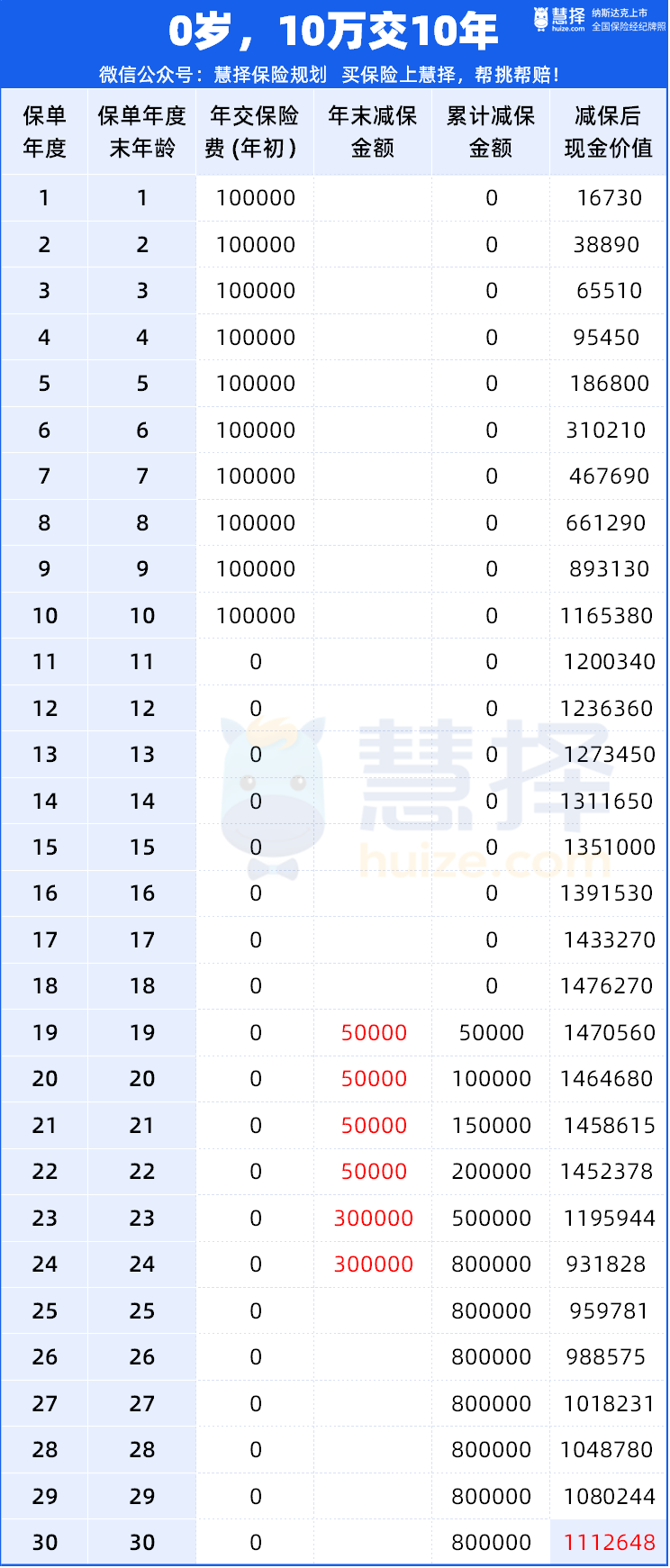

方案二:国际教育+灵活减保

0岁宝宝,10万交10年,选择70岁领取。

孩子的教育金需求,主要集中在19-22岁的大学、23-24岁的研究生,或者留学深造。

我们19-22岁,每年减保5万,作为国内大学的费用。

研究生期间(23-24岁)选择出国深造,每年减保30万。

从大学到完成留学深造,一共取出80万。

等到孩子30岁,组建家庭或者启动创业,账户里剩余的111万(现金价值)都能给孩子一定的支持。

整个过程,一共取出191万。

总之,用金禧一生来规划现金流,不管是用它养老金的终身领取属性,还是灵活减保属性,都非常灵活。

而且这钱有多少,咱投保的时候就已经确定,安全稳定、不用操心。

写在最后

老实说,买保险是个比较复杂的决策,险种多、产品多、个人的需求又各不相同。

上边的方案只是给到大家一个参考,但核心的配置思路是没问题的。

记住1+4+1的配置公式,根据自己的预算去进行取舍。

预算少,就优先百万医疗险、意外险和定期重疾险,旨在解决重大经济风险。

预算充足,就可以把百万医疗,意外险、门诊险、小额医疗险和终身重疾险都配上。

在此基础上,去考虑孩子的教育金和婚嫁金。

如此一来,孩子整体的保障就已经相对完善了。

当然,各自的需求千差万别,买健康险还受身体健康状况的影响。