人们不希望遭遇风险,但人们也不希望自己花的钱不能买回来任何实质性的东西也不能发挥任何作用而白白打水漂,基于这样一个矛盾的事实,人们希望本质上应该起到保障作用的保险产品同时也能够拥有储蓄的作用。于是各种返还型产品应运而生,毕竟“保险”抱紧了“储蓄”的大腿,那才真的是双保险。

如果说返还型的重疾险有可取之处的话(身故和重疾保额的共享,可以有效压缩成本,让该险种的价格更亲民),返还型的意外险就实在是乏善可陈,主要原因为:

- 保障责任缺失是硬伤

- 性价比低,储蓄作用不明显

下表是我们找的几款比较典型的返还型意外险,同时与一款消费型的意外险摆在一起横向比较一下,大家就能很直观的看出优劣。

一、保障责任缺失是硬伤

1、一般意外保额不足

返还型意外险的诞生要追溯到车险,多数人买车的时候都会给车辆上全保险,相较于车,人显然更加重要,又岂能没有保险呢,于是保险公司推出这样的险种,从它们的名字也可以大致看出这些险种是比较偏重交通意外的保障责任,但在一般意外的保障上就实在很难让人满意。

安行宝、如意行、任我行在一般意外的保障上,身故保额分别只有10万、10万和5万,百万保额仅仅是保障自驾与乘坐非营运机动车意外、公共交通意外、航空意外,而普通人一生中又有多少时间在这些交通工具上度过呢。

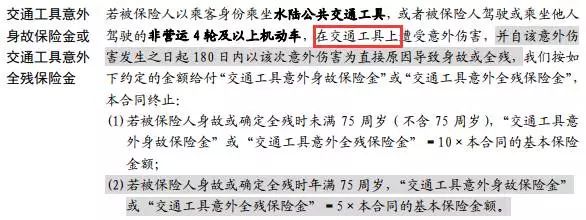

我们拎出一个条款来说明一下,看似百万保额的保障,其实保障范围是非常狭窄的。

在交通工具上:意外着你双脚离开车辆的时候就已经不是该项保障责任的保障范围了。

对于普通人而言,保障意外的意义失去大半。

2、只保全残不保伤残

《人身保险伤残评定标准》将伤残等级分为1-10级,最严重的是1级,在消费型意外险中通常会赔付保额的100%,也就是与身故保额相同;2级,赔付90%……以此类推,10级伤残赔付10%。

但在多数的返还型意外险中是没有伤残保障的,只有全残保障。也就是说假如遭遇了意外,残疾了,但伤残评定标准未达到保险合同规定的全残等级,那么返还型意外险是一分钱都不会赔的,这让这些产品几乎失去了意外险的保障意义。不排除有个别返还型意外险是保障伤残的,但大多数类似产品是不保的。

保障责任是我们评估一款产品的关键要素,仅以上两点我们就不推荐多数人购买该类产品。

二、性价比低,储蓄作用不明显

上表中我们拿了安心保险的小米综合意外险来做对比,可以很直观的看到,前3款产品能保的,综合意外险也能保;前3款不能保的,综合意外险还能保,而综合意外险的价格却跟前三者完全不是一个数量级,每年可以省下1500元左右的费用。

返还型意外险宣传上一直以来的所谓亮点,30年期,满期返还120%保费,每年的年化收益也仅有0.67%,而银行的定期存款利率有多少呢,在1.35%到3.2%之间。也就是说多交给保险公司的上千块钱还不如存到银行,尽管都跑不赢通货膨胀,但存到银行是损失更小的处理方式,如果你十分擅长理财,那么这些钱还可以发挥更大的作用。

而且如果意外险的开支都如此高昂的话,那么加上重疾险、人寿险、医疗险等险种,家庭保险规划方面的开支会很容易超出合理的范围。

返还型产品的唯一优势体现在交10年,保30年,无需每年购买。说是优势,换个角度想,其实钱也被套死了,但真的有方便多少吗?意外险是购买门槛最低,最不受年龄影响的险种,如果说健康险有续保的问题需要考虑,意外险则基本不需要担心这方面的问题。

三、我们说

综上所述,保障责任的缺失让返还型意外险对于大多数人来说,是失去保障意义的,这也是我们不推荐购买的根本原因。至于其储蓄作用,我们理解大家选择返还型产品的心理,但我们还是希望大家能理性对待,毕竟返还型意外险的储蓄作用连银行定期也比不上。