对于预算比较宽裕的人来说,除了重疾险面临选消费型还是储蓄型的困惑外,还容易陷入“选定期寿险还是终身寿险”的两难中。

这就是传说中有钱人的烦恼,因为穷人只烦恼一个问题——没钱。

可如果你真的很有钱,从理财、养老金、避税避债、遗产传承等角度,完全可以买终身寿险。

01 定期寿险与终身寿险的概念

定期寿险,即选一个固定保障期限,比如保到60岁,如果在60岁前身故或全残,那保险公司会赔一笔钱。

反之,如果60岁后还活得好好的,那合同到期就结束了,不会给付保额也不会退还保费。

终身寿险,俗称的“保到死”,因人终有一死,所以保险公司一定会赔。

02 必选定寿、终身寿的情况

寿险主要解决被保人身故后,给家庭经济造成的冲击。比如房贷没人还了,或小孩无人抚养、老人无人赡养。

所以配置的核心是确保投保人家庭责任最重时保障要足够。

预算不充足的情况下,那定期寿险是首选,保20年、30年、至60周岁、70周岁,都可以,房贷这时还完了,小孩也成人了。买个50万保额,保费也就小几千。

终身寿险,也买个50万,保费直接翻番,但它除了提供常规保障外,在家庭财产传承、移民资产安排、避债安排上会比定寿更有优势。

PS:预算需要从整个家庭角度考虑,包含其他险种需要的保费占比。

03 预算充裕,不考虑家庭财产传承等情况,才会面临买定期还是终身的选择

在谈理性之前,我们先谈一下感性,毕竟大家都不是纯经济理性人。

就感性上来说,定期寿险到期没出险,交的保费就没了,而终身寿险是一定会赔的。

而且随着年龄增长,身故发生的概率越来越高,终身寿险保单的现金价值会无限接近于保额,到了后期算是强制储蓄了一笔钱。

问题来了,强制储蓄下来的钱,相比我们拿定期寿险和终身寿险保费的差额去投资理财,哪个更划算呢?

先回顾两个概念

1)现金价值,即当前你的保单值多少钱。

说明一点,终身寿险,保险公司根据统计学,认为人到了105周岁,身故概率为100%,此时保单的现金价值才会等于保额。

2)计算年IRR,是算复利情况下对应的年收益率。我们写过分析,戳《IRR:计算实际收益率及利率的神器》可复习。

对比定期寿险和终身寿险

下面我们来看一看,在定期寿险和终身寿险保额一致的情况下,我们拿定期寿险和终身寿险保费的差额去做投资,相比终身寿险累积的现金价值,哪个数值会更高?

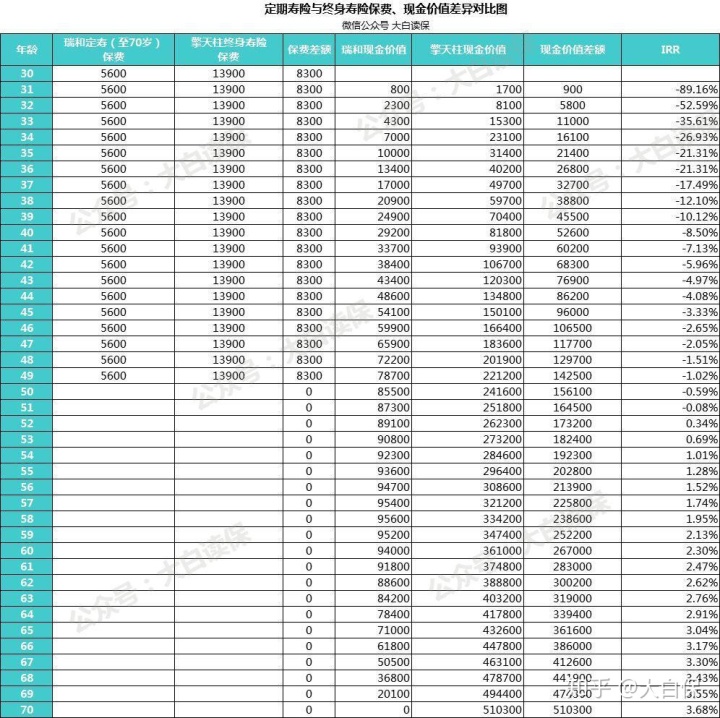

我们选了两款产品:定期寿险是瑞泰瑞和,终身寿险是金钟罩(PS:金钟罩分定期寿险和终身寿险两个版本)。

保额都选100万,瑞泰瑞和(保至70岁)的保费为5600元/年,金钟罩终身寿险的是13900元/年(保费完全不在一个级别)。

PS:不同的终身寿险价格差距还是比较大的,比较起来也非常简单,直接对比同等缴费期限的价格即可,文中用来比较的擎天柱终身寿险是性价比比较高的产品。

示意案例:

30岁 男 保额 100万 缴费年限 20年

定期寿险:瑞和定寿(保至70周岁)

终身寿险:擎天柱终身寿险

我们直接从上表得出结论:

1、假设70岁前身故,定寿、终身寿都会赔付100万,那买定寿肯定更划算,因为交的保费更少。

2、假设70岁后以后身故

此时定期寿险现金价值归零,合同终止。而终身寿险不仅保障仍然有效,现金价值还在不断增长,到70岁时已经有51万左右(所交总保费为27.8万)。也就是说,即使此时退保,也能拿回51万,将其视作一笔投资的话,对应的年化收益是3.68%;若选择不退保,那70岁之后身故,赔付100万。PS:70岁后身故,对于家庭是否会造成经济损失,是需要考虑的。若损失较小,那买定寿会更合适。

如果选择的是定寿,相比买终身寿险,节省下来的保费,你是否可以保证长期达到3.68%的收益率?注意长期、保证这两个关键词。

3.68%的收益率是什么概念呢?我们可以看看国债利率情况。

我们的观点是:不管是终身寿险、年金型保险、国债,要实现长期、稳定的3.68%的收益保,都不算难,各自的真实收益差异也不会太大。

所以,选择哪个,核心还是看产品是否可以同时解决你其他方面的需求。

04 我们说 根据自身需求选择

站在保障的角度来看,定期寿险是首选;

站在家庭财产传承、移民资产安排、避税避债安排的角度看,终身寿险才有对应的作用;

也就是说,只有钱不多不少的人才有选定寿还是终身寿的烦恼,在保障可以覆盖的情况下,有强制储蓄需求,有为家庭同时配置一份能保证长期稳定收益率(约3%左右)投资需求的用户可考虑终身寿险。