个税修正案草案发布,相信大家都有所耳闻了,那么起征点的上调与我们有啥影响呢?

那从以下两个方面简单说说:

1、每月工资能多拿多少钱?

2、个税起征点上调,对税优健康险和税延养老险的影响(虽然本身省不了多少税)

每月工资能多拿多少?

先说大家最关心的工资的事。

就这次草案来看,有两类人群到手工资会增多,两类人群到手收入会减少。

工资增多的:

1、中低等收入人群,草案也说了,要“让中等以下收入群体税负下降明显”,对应的月收入水平大概在5000-14000元这个区间吧;

2、上要赡养老人、下要供小孩上学、还要还房贷的家庭

收入减少的:

1、除工资收入外,还有“副业”收入的高收入群体;

2、在中国境内工作的外国人

下面结合草案中6大要点分别解释。

要点1

个税免征额:由每月3500元提高至每月5000元(每年6万元)

也就是说,以后工资5000元以下的不用交税了,5000元以上的才要交税。

若工资刚好是5000,大概就省十几块吧,聊胜于无。

要点2

优化调整税率结构,扩大较低档税率级距

这点,没算过自己的工资的童鞋可能觉得不太好理解。

其实,影响你每月到手工资的,除了个税起征点,也就是税率和级距了。如下所示:

对应起征点为3500元

对应的个税的计算公式:

应纳税所得额 = 工资收入金额 - 各项社会保险费(五险一金等) - 免征额

应纳税额 = 应纳税所得额*税率 - 速算扣除数

举个栗子吧。

小A在上海,月收入为10000元,每月要交的五险一金是1750元。

按个税免征额3500元来计算,那小A要交的税是:

➣应纳税所得额=(10000-1750)-3500=4750元

➣参照上面的工资税率表,即在4500-9000部分,适用税率20%,速算扣除数为555。

➣那应纳税额=4750*20%-555=395元。

速算扣除数是啥意思呢?因为4750元里,有一部分是按3%的税率计税的,有一部分是按10%计税的,还有按20%的,如果直接拿4750*20%,肯定就多交了。

多交多少呢?就是速算扣除数的数值。

现在个税免征额变成5000,小A要交的税会少多少呢?

严格来说,目前只能靠预估,因为级距,这回的草案并未公布,只说要优化调整。

(三)优化调整税率结构

具体是:

1、扩大3%、10%、20%三档低税率的级距,3%税率的级距扩大一倍,现行税率为10%的部分所得的税率降为3%;

2、大幅扩大10%税率的级距,现行税率为20%的所得,以及现行税率为25%的部分所得的税率降为10%;

3、现行税率为25%的部分所得的税率降为20%;

4、相应缩小25%税率的级距,30%、35%、45%这三档较高税率的级距保持不变。(第三条、第十六条)

翻译成人话就是:

如果说以前10%-25%是交税的重灾区。

那调整后,按3%、10%交税的人会多起来,按20%、25%交税的人会少一些。

最受益的是谁?中等收入的人群。

为啥?

大家观察下,20%的税率对应级距的上限是9000元,由于应纳税所得额=工资收入-各项社会保险费(五险一金等) - 免征额,假设五险一金为0,那工资至少有9000+3500=12500元。

现在文件说要扩大“3%、10%、20%三档低税率的级距”,相当于要调高9000元的上限,那收入在5000-14000元的,交税自然会少一些。

具体少多少?

还是拿小A举例子。

个税免征额调至5000元后,那小A交税的金额是(10000-1750)-5000=3250元

超出的3000元按照3%的税率征税,那应纳税额为97.5元;

比之前的395元,每月少交297.5元。

一年下来,多拿3600左右,还是蛮不错的。

再结合草案提到的另一个大招,每月到手工资还会更多。

要点3

增加抵扣项:包括子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金。

也就是说,以后上面这些花销,比如你报学习班的学费,将和五险一金一样,在计算个税前就扣除掉。

余下的收入,再来计算个税。

我们认为,这算是政策中最有诚意的部分了,尤其是上有老下有小、还要还房贷的家庭来说。

毕竟中国的教育、医疗、养老成本都很高啊。

房价也可怕,催生了不少房奴。

问题是,究竟能省多少钱?

有媒体举了这样一个例子。

以北京房贷为例,假设扣除五险一金后,收入约2万。

如果购买一套房贷在150-200万的普通五环外商品房,月供1万左右。

在目前剔除个税后的纯收入只有6880元,而个税改革后,收入可达到9255元,相当于多增加2375元的收入,对应的月供会降低大约23%。

真能达到这个节税效果, 不难预见,大家买房的热情又会被激发出来,尤其是人均收入高、房贷也高的一二线城市。

但这就和当前监管对房市的严防死守(限购、限贷、限价、限售)相悖了。

所以,很可能只有首套房或名下只有一套房的人才能享受到上述优惠。

要点4

工资薪金、劳务报酬、稿酬所得、特许权使用费要合并计税。

这点,对有这部分收入的人群来说,有利有弊。

看下他们之前是按什么标准交税的:

劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得:每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额。

适用比例税率为百分之二十。

副业收入少的,调整后,要交的税其实会少一些。

之前只要挣的超过了800,就要按20%的税率交税;合并计税后,工资+副业收入超过5000元才需要交税,但税率可能就3%。

而挣得多的,就反过来了,之前挣再多,税率最高也就20%;调整后,最高可能要交45%的个税。

会挺郁闷的……

要点5

按年计税:居民个人按年合并计算个人所得税,非居民个人按月或者按次分项计算个人所得税

我国目前是按月交税,而按年交税,已被不少国家所采用。

这个对节税来说,影响不大,但一年交一次税,无疑会方便很多。

至于非居民,你可简单理解为外国人(含港澳台)。

以前他们在中国居住满一年,才要交税,免征是4800元,不是3500。

个税调整后,居住时间达到183天,就要交税了,且免征额统一为5000元。

没有特殊待遇了~

要点6

增加反避税条款

针对个人不按独立交易原则转让财产、在境外避税地避税、实施不合理商业安排获取不当税收利益等避税行为,赋予税务机关按合理方法进行纳税调整的权力。规定税务机关作出纳税调整,需要补征税款的,应当补征税款,并依法加收利息。

大快人心。

毕竟,工薪阶层老老实实纳税,有钱人想尽办法偷税漏税,着实太气人。

个税调整对买保险有何影响?

以上就是这次草案跟工资/收入息息相关的部分了。

那保险呢?

其实草案中并未明确提到保险,只说了大病医疗支出可用来抵扣个税。

哪些大病可以抵?具体怎么个抵扣法?花多少就抵多少?还是像医保一样,有起付线和比例限制?……这些草案统统都没明确。

那只有等细则尘埃落定才能知道了。

不过呢,这回的个税调整,对税延养老险和税优健康险的影响还是挺直接的。

因为这两类产品,一大特色就是能避税。

可惜,避税的效果都不算好。

按规定,税优健康险的最高抵扣额“一年2400元,一个月最多200元”。

那能省下的税钱,即使你月入10万,最多也就90块。

以下是范例:

税延养老险,我们最近写过:《帮你”省税“又能给你”养老“的税延养老险来了,值得买吗?》,最高抵扣额“一年12000元,一个月最多1000元”。

每个月能省下的税,比税优略好一点。

30岁买,60岁退休后开始领养老金,“预期省税”为30年省下的总税钱

更具体点说,月入1万以上的人,购买税延养老险还是可以的,每月至少少交90多税钱。

可如果你月薪高达四五万,甚至更高的,这点减税额度恐怕没啥吸引力。

而个税调整后,免征额调至5000元,那税优和税延的避税效果只会更差。

当然了,揪着避税说事儿,有点本末倒置。

毕竟税优最厚道的地方是可带病投保,且保证续保,对健康情况差、买不到商业保险的人来说,相当于雪中送炭。

保险小结

此次公布的只是草案,“草案”一定程度上就代表着会有变化。

有可能已经公布的,落地时会调整,也许目前不明确的、含糊其辞的,后期会明朗化。

不过,我们看的一些分析,普遍对草案不是很满意。

比如新加坡南洋理工大学教授,著名经济学家黄有光就认为:个税起征点从3500调至5000元,没有诚意。

黄有光于3月7日在网易研究局的一篇专栏文章(《个税免征额应增到8000元甚至一万元以上》)中指出,上一次上调个人所得税起征点是在2011年6月30日,距现在已经过去了近7年。

即使没有刻意改进2011年的税制,单单调整七年来的物价、工资、或人均收入的变化,就需要大量提高个税起征点。中国名义人均收入,这七年大约增加了80%,如果单单根据这项来调整,个税免征额需要增加到约6300元。

不过,笔者支持增加到8000元甚至一万元以上。这次建议增加到5000元,远远偏低。

你怎么看呢?欢迎留言、讨论。

Ps:

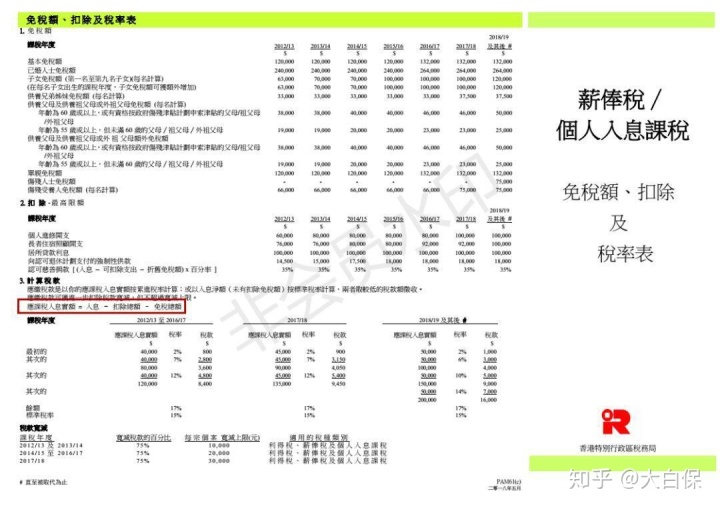

1、香港很早之前就将个人进修的学费、老人赡养费、子女抚养费、房子贷款利息、慈善捐款等纳入个税的免征额里了,而且力度很大。

点击图片可放大(入息,即工资收入)

基本免税额:13.2万港币

已婚人士免税额:26.4万港币

每名子女免税额:12万港币

供养父母或祖父母或外祖父母免税额:

年龄60岁及以上:5万/人

个人进修开支免税额:10万港币

房屋贷款利息:10万港币

……

希望大陆税务局能向香港税务局多取取经……