追求完美一份能返现保险,就像印在人类基因组里的需要。

你觉得这一份商业保险得病能亏本,顾客一直摇摇头,

你觉得这一份商业保险,得病了能够掏钱看病,无病能够期满返现,

多少个人抢着争着说“帮我来一份”。

看上去一分钱没亏,还获得了确保,有一种拾钱的感觉了,

但其中路子真不少,我也真的不建议,缘故待会儿慢慢聊。

那么如果你也就爱返还型的,咱也有方法:

亲自动手DIY一份“返还型保险”,投资回报确保都那么引人注意,一起看看吧...

01 返还型保险,达咩!

首先弄懂两回事:储蓄型保险和返还型保险。

储蓄型保险:病症确保额外身故责任,尽管没有退还作用,但现金价值会一直提高,从某一年逐渐超出早期所缴纳保费,并趋于保额,到白头如不能发生了赔付,还可以选择退保险取回现金价值。返还型保险:到期时(一般承诺到被保人60/70岁),被保人仍然存活(一部分商品还规定期内不可以产生重疾赔付),保险公司服务承诺把以前交的那一部分保费退还。

对比储蓄型,返还型保险存有3层面的缺点。

1. 保费贵,确保还一般

返还型保费往往要贵出五成到好几倍。

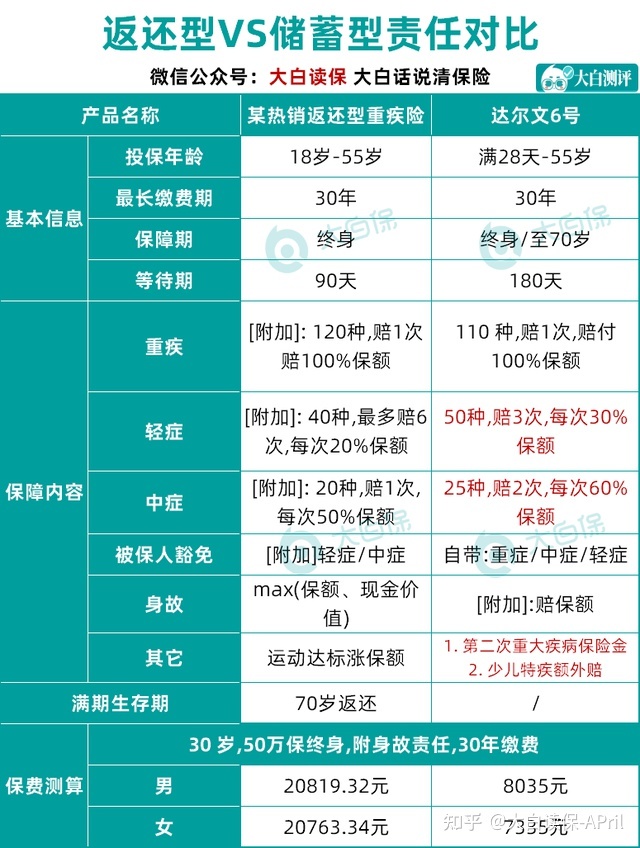

就用线下推广一款热卖一时的返还型重疾险,和达尔文6号(含身故责任)比照,

光看确保具体内容,达尔文6号更胜一筹,

中轻症赔的多,还赠予被保人豁免、重疾还原确保。

关键在于,价格比较香,一样50万保额,价钱还不足返还型的一半。

那么为什么2款商业保险,价钱差异那么大?

因为它的投入成本占比不一样。

保险公司盈利来源和其他一切一家公司都是一样的,工资减掉开支便是盈利,其实大家应当很容易理解。

保险公司收益分两个部分:一是收回保费,二是投资收入。开支也分为两个部分:保障金赔偿、各类经营成本

项目投资收入是什么?

保险公司拿出一部分保费来投资(另一部分保费作为将来理赔的风险准备金),所获得的回报率。

要记住一点,保险公司并不是靠扣除保费或者少赔去赚钱,项目投资才算是大部分。

明白了这一部分就行讲了。返还型保险本身就是,保险公司多拿一笔钱放进交易中,保司的盈利空间增大。

但鸡蛋里挑骨头,这一大笔钱最后分摊到顾客身上了——

也就是说你多给钱给保司项目投资,几十年后再退还你本钱。

2、抗风险差,退还如果有条件

同样的保额,更高保费,促使返还型保险的抗风险略差。

也有很多人都不知道的一个bug——期满退还如果有条件!

30岁起交费,70岁退还,若是在70岁之前意外去世(例如69岁)保险公司赔偿50万基本保额+28.6万两全险死亡金,合同结束,期满不会再返现。

相当于每一年少花8244元,29年总计多交23.9万,买了一个不上30万保额的寿险。

要记住30岁成年男性,买100万保额的定寿,保到70岁,

30年交,每一年可能就2K左右,

若只买30万保额,每一年才600几块,这又是何必呢。

3、看不到的沉淀成本和经济成本

即使安全活过70岁,领取钱了,也已经过去了四十年。

一方面,充分考虑货币资金时间价值,拿到手的钱早已一文不值了。另一方面,挑选提早几十年每一年多交好几倍保费,你失去的东西是独立操纵这个钱的权力,亏损的是这一大笔钱的流通性,及其它原本可以给你带来的更高盈利。

在这里四十年里,这种多交的钱,我并没有支配权自由选择它,也流失了流通性,还流失了这笔钱原本可以带给我更高回报的概率。

为何可以让自己这般处于被动?

总体来说,返还型保险虽是包括了两个方面,重疾保障服务资产确保。

- 单从重疾确保,义务不完整;

- 单从投资理财确保,盈利不太高,也会出现白缴费风险性。

因此,真不建议大家购买返还型商品。

可是,能领取奖励保险,吸引力确实太大,我便想要怎么办?

来给大家支个招,亲自动手组成吧:一样的保费,能搭出确保和利润更加好的计划方案~

02 DIY的“返还型保险”太上头了!

返还型商品只不过两个部分组成:一部分钱承担确保,一部分钱承担投资理财。

因此我们也分为两个部分来组合产品。

以30岁男人为例子,

购买保险一份50万保额重疾,分30年交费,

再独立购买保险一份增额寿,分10年交费。

与传统返还型重疾(计划方案1)做一个形象化比照看一下,究竟有多香。

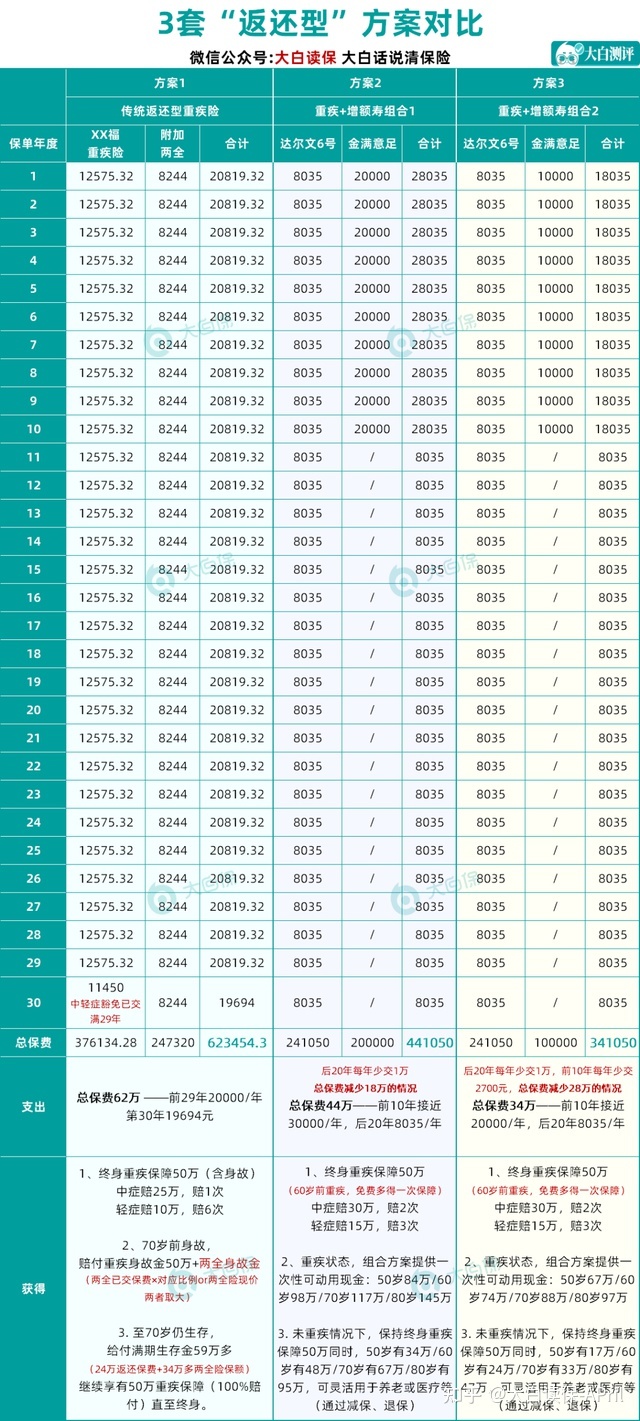

计划方案1:受欢迎一时的XX福额外两全险

每一年1万余重疾保费(额外29年被保人豁免)+8244元/年两全险保费,交30年,保费总计62万,期满退还:30年所交两全险保费+两全险保额,共59万。

重疾确保前文比照过去了,打不赢达尔文6号。

30岁起保,到70岁仍然存活,

退还59万余做为期满生存金,再次具有50万终生重疾确保。

倘若期内死亡,赔偿50万死亡金+两全险死亡金(两全险已交保费×相匹配占比or市场价,二者取大),合同结束,期满不会再退还。

计划方案2:50万终生重疾+20万增额寿

前10年:8035元重疾保费+20000增额寿资金投入后20年:8035元重疾保费;30年总保费共44万,比计划方案1节约了18万。

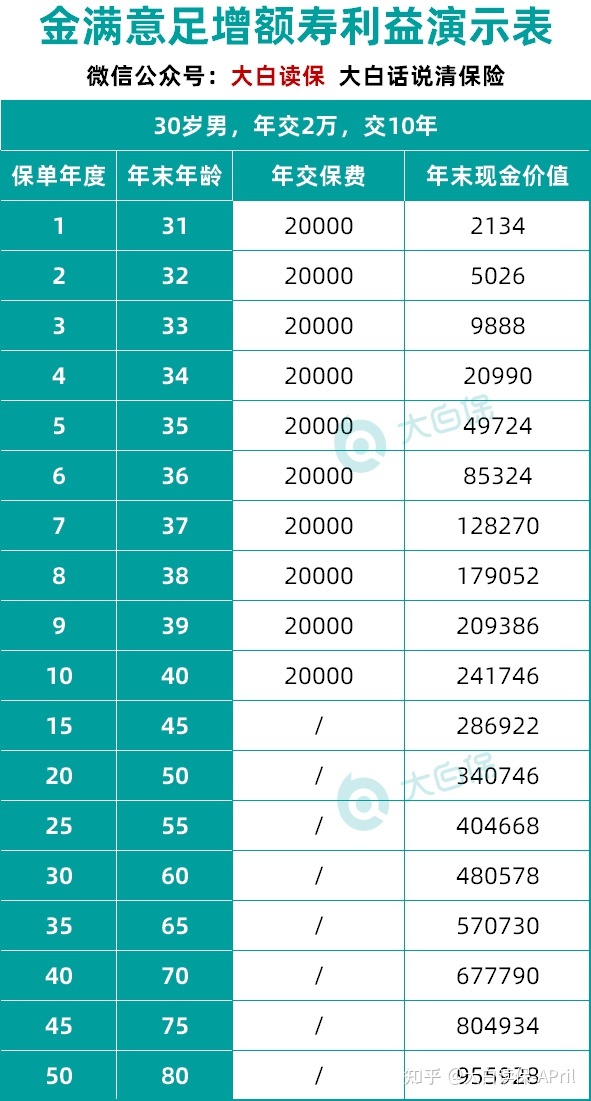

有着50万终生重疾保证的与此同时,增额寿依照每一年贴近3.5%的利滚利稳步增长,

截至70岁,现金价值达到67万,

比计划方案1退还的生存金,还高于8万!!!

并且,这一大笔钱非常灵活,能选减保取出来,补充养老或是提高生活品质,

还可以摆着再次周转,直到80岁,余额就上升到95万。

年轻时候每一年资金投入2万,交10年,

真正实现“睡后收入”,变成“千万富翁”指日可待。

“睡后收入”,又称“互联网赚钱”,指不需要投入是多少时间精力就会自动得到收入,简单点来说,便是轻松赚钱!

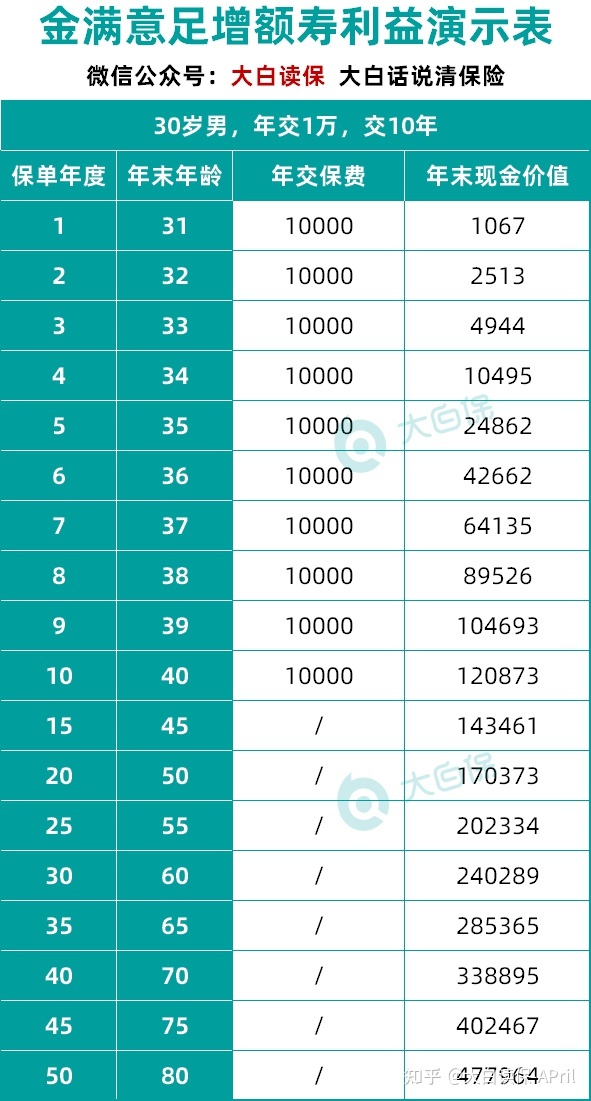

计划方案3:50万终生重疾+10万增额寿

充分考虑每一年取出近3万买保险,对一部分人群来说压力很大,制定了计划方案3,

前10年,重疾8035/年+增额寿10000/年,总计年缴费不上2万,比计划方案1还少缴2.7K,后20年,仅交纳重疾保费,8035/年30年总保费34万,比计划方案1节约了28万。

一样具有50万终生重疾保额(确保更加全面),

70岁那年,也拥有33.8万灵便资产。

虽然与计划方案1的期满生存金有较大差异,可是别忘记,大家节约了28万保费资金投入。

最主要的是,该笔33.8万资金是100%明确能领到的,不会有白交的现象,

还可以根据自己的应该选择领到or再次存款升值,确实太上头了...

三个方案对比出来,非常明显,买保险公司捆绑售卖的返还型保险,没有那么划得来!

重疾确保不完整,保单价值不太高,1+1<2,完全没有必要。

有这一大笔钱,你还不如分离买。

另一个提示一点,

储蓄型重疾实际上就是一份保险单与此同时包括重疾+死亡,但是两个责任保额同用,只赔一次。

假如是买不含死亡的纯重疾险,保费还需要比较便宜,

30岁成人,买50万保额的达尔文6号,没有身故责任,男士保费5515/年,女士5115/年,每一年比储蓄型划算2500元,30年总计少缴了7.5万。

把该笔省出的钱,投在储蓄险里边,

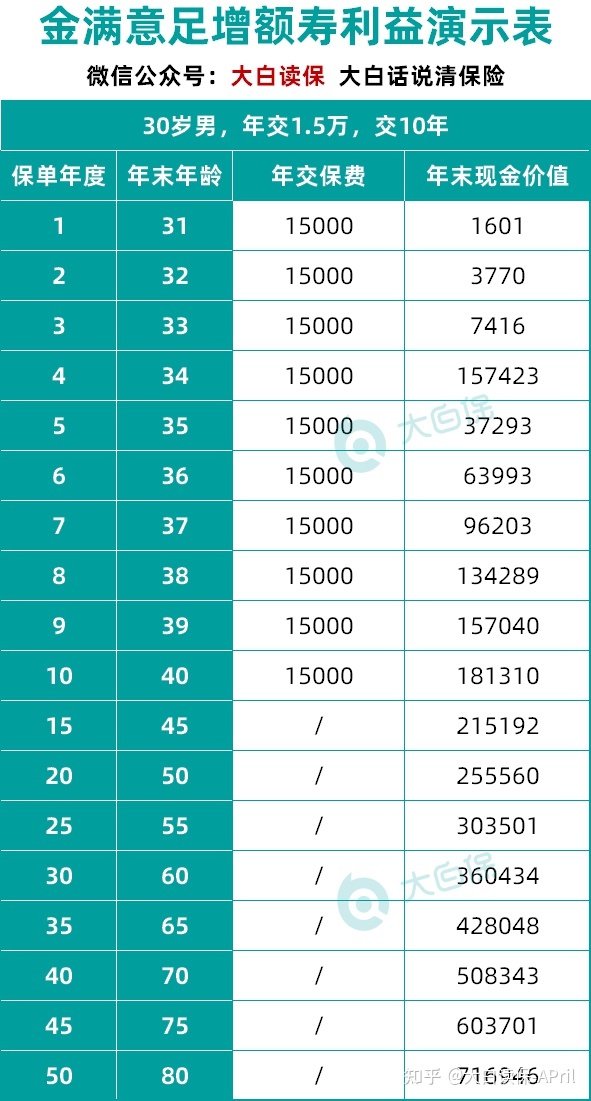

例如30岁起,年交1.5万,交10年,共资金投入15万:

到60岁,帐户现金价值提高到36万,摆着没动再次升值,

到70岁,已经超过了50万,到80岁,余额达到71万。

并且,不用直到70岁才可以使用这一大笔钱,过去了封闭期,随时随地可用,非常灵活。

这一款用于计算利润的增额寿,是弘康人寿的金满意足臻享版(别名:金玉满堂),

它有三大闪光点:

1. 盈利贴心:10年交,第8年已经回不了本,长期投资IRR贴近3.5%利滚利,长期投资,额度十分丰厚。2. 购买保险成本低:最少年交费5000起投,能够根据自己的喜好选择合适的,工薪族也不会有什么太大的压力。3. 财产安全:做为人寿保单的增额寿,有银监会防贫,确保刚兑,不会受到经济发展环境危害,每一年可领要多少钱,白底黑字写到合同书,受保险法维护。

既能给她做老年人贮备,也要给孩子整体规划教育金,十分好搭。

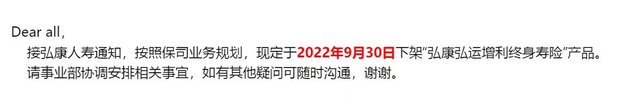

令人遗憾的是,接弘康人寿通告:

金满意足(臻享版)将在9月30日下线。

别的高回报的商品也许也垂垂老矣了,心动的好朋友赶紧进入车内。

03 小白总结

在保险业里,义务从来就不是“一分钱一分货”。

价格高与确保好是两回事,

怎样用较低的资金投入,得到更专业的保障服务更高盈利,决定权在咱们手上。

有“确保+领取奖励”市场需求的好朋友,能直接评论给小白,订制专享“退还”计划方案,盈利确保都不耽误。

如果本来就没有这一费用预算,就更加不要买“返还型保险”了,

先将确保搞好才算是第一位。

之上计划中的商品链接,均是订制方式,必要时购买保险或查询产品详情,能够点链接立即获得~