之前就有位好朋友,感觉小白推荐的年金险、增额终生寿险非常不错,掏钱明确、能锁住年利率,就各进了1份,每一年交的钱许多。

近期心急火燎地来找我,说看到一个最新政策,她保险假如发生意外,管控只兑现90%,纠结着需不需要退回将钱取回来。

这不稀奇,之前有别的朋友留言问到过。

安全系数无疑是必须高度重视的难题,今天小编给大家好好地说一说...

如果你不想看这么多文本,能直接来问我:

01 出事后保险单只赔90%,是一个误解

这个事情,还要从保险保障基金谈起。

我们都知道,小汽车有汽车安全气囊,还可以在危急时刻具有缓存、应急的功效。

商业保险也是有相似的“汽车安全气囊”:监管政策保险公司每一年从保费收益里,获取一部分,产生保险保障基金。

它能够在保险公司存有重大风险、依规倒闭无法偿还保险单权益时,用于确保顾客的权益。

并且该出手的时候会下手,不容易模棱两可。

像大伙儿耳熟能详的新华保险,以前的老总挪用资金造成基本问题,在2007年便被保险保障基金给接手过,倾注了29亿。再近一点的2018年,安邦保险又被保险保障基金接手了,甚至直接倾注了608.04亿。

保险保障基金,算得上是保险业的“最后一道防线”,并且充足牢固,顶得住极大风险性。

近期,它再度成为人们关注的重点,是由于银保监会官网发布《保险保障基金管理办法(征求意见稿)》。这也是相隔14年后第一次修定。

以前的管理条例,对援助的保险单归类较为不光滑,只分人寿保险与非人寿保险。

像重疾险、年金险这种保险险种,是否算人寿保险、应该怎么援助?大伙儿的认知都不一致。

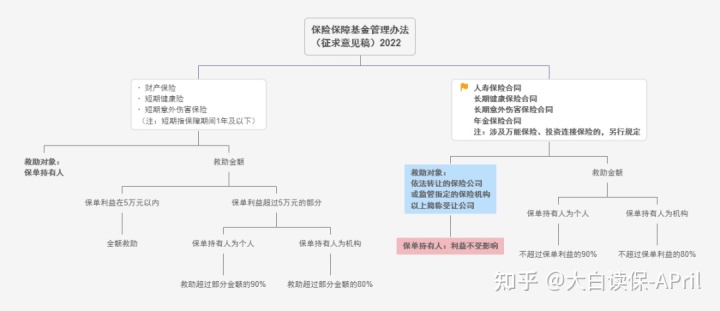

一个新的征求意见,给非常明确回答:

假定保险公司破产了,年金险、终生寿险、长期健康险等保险合同,会出售给别的保险公司,没出让成得话,管控还会特定某个组织来接任。

有如果需要,保险保障基金会给接手的保险公司,提供资金支持援助,对于给多少钱,需看接任的保险单状况:

个人保单:援助额度不得超过保险单权益的90%。组织保险单:援助额度不得超过保险单权益的80%。

我想,大部分人都是看到这样的,认为自己买保险单只有兑现90%。

这里还有2点,大伙儿一定要搞清楚:

第一,不得超过90%的援助,是保险保障基金给保险公司的,并不是保单持有人。

针对拥有这种寿险保单顾客,权益不损伤,大伙儿大可放心。

不是说保险本应拿10万,目前最多个给9万,NO,或是正常的拿10万。

第二,援助范围之内长期性保险单未明确额度限定。

以前也有不少同学问,存款仅有50万以下是保底的,商业保险是否会有限定?

答案就是特定长期保险不受限制,就算你买60万、600万年金险/增额终生寿险,之后该赔多少便是是多少,没高于50万一部分就不给这样的说法。

因此,只需自己买的是年金险、增额终生寿险、长期性重疾险等等这些特殊商业保险,无论是哪一家保险公司,即便保险公司破产,权益一般不会损坏的。

但需要注意的是,假如购买的是一年期或者更短期个人保险,例如1年期意外险,保险单企业破产得话,5万以下是全额的赔偿,超过的那一部分便是赔90%了。

但是总之一句话,这也是小概率事件的事啦。

02 守护保险公司多种副本

保险保障基金,是最后的防线。

在这以前,也有沉沉的副本,用于监管保险公司经营。

究竟有多严苛呢?保证自己看了以后脑子里只剩下1个词:牛。

1、保险公司创立,远远比你想象中的难

先讲个数据感受一下,目前我国有4000大部分银行,那样保险公司有多少家呢?

根据我国保险协会上信息公开一栏,人身保险企业有91家、财产险公司88家,投资管理公司29家、企业集团、再保险企业各14家,加在一起是200好几家。压根不在一个数量级上。

股神巴菲特曾经说过,有着一家保险公司,就等同于拥有持续不断的现金流量。他创建的哈撒韦·哈撒韦公司,主营便是商业保险。

那么一块抢手货,中国当然很多人需要参与其中,2016年就会有70多个企业说是要参加开设42家保险公司。

但重疾险是涉及到民生的大事儿,运营要求严格,怎么可能会轻易就创立?

想要开个保险公司,最先,注册资本最少2亿,还一定要认缴金融资本。你别说,许多A股上市企业也达不到的标准。

并且2亿只是一个最少门坎,许多保险公司具体注册资金远远不止这个数字:

弘康人寿:10亿;国富人寿:19.26亿;国联人寿:20亿;光大永明人寿:54亿。

保险公司公司股东也是有明确规定,最基本是,需有稳定盈利水平,三年内并没有失信者、违反规定、偷税漏税等情形。

占股比例越高公司股东,标准越严格要求。例如持仓15%之上但不够三分之一的发展战略类公司股东,资产总额不得低于10亿。持仓三分之一以上控制类公司股东,资产总额不少于100亿。

满足前提条件,并不代表就一定能开保险公司,管控还有很多考虑。

有一些申请办理筹备保险公司,苦等三四年都无法得到准许,只有无可奈何撤出。光2020年就会有8家。

在诸多明确的规定下,保险公司创立并非易事。

因此,大家现在看得到的保险公司,一个个都非常厉害,真的没所谓“小企业”。例如众安保险,是否没听说过?但是人家身后控股股东是蚂蚁金融、腾讯官方和平安保险!

2、每季度考核偿付能力,风险很大马上调节

设立公司只是一个逐渐,每季度还需要申报相关汇报,开展偿付能力的考评,银监会而且还会当场做检查,确定汇报信息真实性、完好性等。

什么叫偿付能力?大家买了保险单如同一张张将来随时都可能要收取的借条,而偿付能力可以看作,保险公司还款这种债务水平。

偿付能力需要达标,务必同时符合下边3个规定:

实际是什么意思,表述下去较为复杂,大伙儿也不一定能听懂。要是记牢几个方面,就够用:

第一,偿付能力资本充足率会变化规律,在合格分数线内都OK。

比如这个一季度综合性偿付能力资本充足率105%,下个季度就真变150%了,都是正常的。

综合性偿付能力资本充足率也不一定越大越好,比如有的企业达到2000%,但这应该是业务流程很少或资产应该没有运用好,这一指标值得长期性去看看。

业界一般认为,维持在150%-250%中间,是比较合适的。

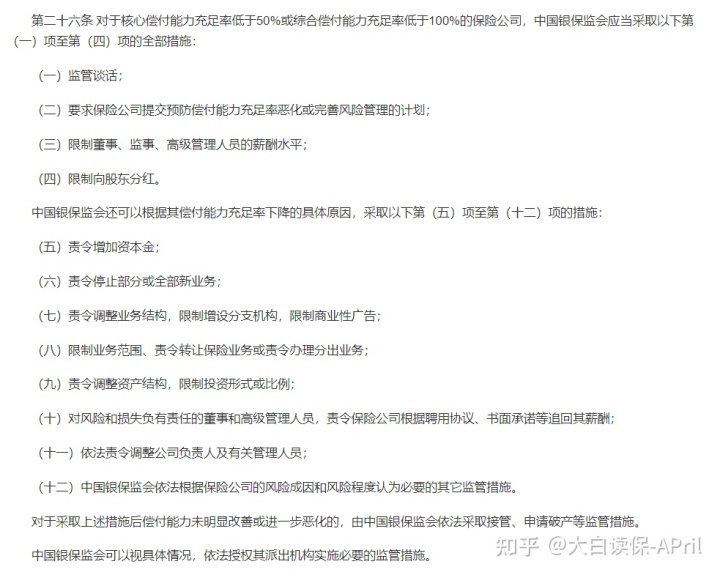

第二,偿付能力资本充足率未达标先别着急,管控比我们更进心。

关键偿付能力资本充足率<60%,或是,综合性偿付能力资本充足率<120%,便会被管控列入关键审查对象了。

假如各自小于50%、100%,会直接用对策,例如监管谈话、限定给股东所分利润、提升自有资金、终止一部分业务流程、调节责任人这些。

最糟糕状况,便是整顿后依然没有变好的,那可能管控就统考虑,是接手也是让宣布破产了。

这个我们在前有实际进行过,假如是买了那几种长期性保险单,权益不容易有所影响,无需过度顾虑。

第三,风险评级为B没什么问题,C、D的需要关注。

风险评级,考量保险公司整体偿付能力风险性尺寸,分四级:

A级是优秀生,B级是正常的生,C级有一定难题,D级意味着存在严重难题。

一旦到C或D级,银监会便会采用目的性对策,转之后那么就不要紧。

比如的百年人寿,2019年二季度定级为C,通过调整至2021年1一季度回到B,又是一名优秀生了

3、防患于未然,保证稳定经营

除开保证赔得起保险单,保险公司能否身心健康、长久的运营,也非常重要。

在这一方面也是有比较严格、具体规定,你们可以感受一下:

①责任准备金:每售出一份保险单,就获取一部分流动资金出去,用以之后赔付。②公积金:每一年要留一点盈利,作为存粮,之后市场低迷什么的,也富有用以企业正常运营和运行。③营运资金限定:保险公司拿到的保费,不能随便项目投资。监管规定,可用于买存款、债卷/个股/证券基金市场份额等商业票据、投资不动产等。④再保险体制:其实就是保险公司也需要上保险。要不然,保险公司尽管赔得起保险单,但亏了以后内出血,也会影响持续发展。⑤倒闭出让:假如前边那么多的流程制度,都无法挽回,那样通过管控批准后能够宣布破产或散伙,但保险单还要解决好。

就像我们所提到的增额终生寿险等长期性保险单,就一定会选好接任的新东家,保证我们自己的权益。

小白总结:

今天分享内容较多,你们可以个人收藏后再好好消化吸收,实际上重点就是以下几点:

第一,无论哪一家保险公司,从建立到运营,都是有确立又十分严格监管机制。无论你听到没听说过,也不用担心。第二,能够优先选择偿付能力正常的或出色的保险公司,但定级是变化的,也不要由于一次两次在边缘线就否认别人。第三,万一保险公司悲剧破产倒闭或散伙,最烂也有保险保障基金来防贫。其实对于我们本人买了年金险/寿险、长久的健康保险/意外险,确保权益并不是损坏的,只赔90%是一个误解。

另外还说明一下,小白最介绍的两大类投资理财保险单:终生增额寿险和养老年金,即便保险公司发生意外也是可以按保险单合同书正常的支付的,你们可以放一百个心。

先前半月谈发文表示,从今天开始到以后10年里,在我国即将迎来史上最大的“离休潮”。预估每年都有2000万城市人口离休。

但是,做为养老服务“第一支撑”的基本养老涉及面虽广,替代率依然在逐渐下,而“第二支柱”企业年金,缴的人很少,不上总就业人数的4%,

做为养老服务“第三支柱”本人的储蓄性养老保险与商业养老保险,估计就是时下大家的不二之选了!

像增额寿和年金险,恰好是跟养老服务需求很相匹配的一类商品,也是属于养老服务第三支柱的一员。感兴趣的小伙伴,能够尽早考虑到。

PS:平常人一定要搞清楚商业保险实在是太难了。大白花了一个月的时间也,汇总了一份完备的《家庭保障手册》,全文总共3万余字。