我们都知道,预定利率下调后,分红险将成为绝大多数保司,排兵布阵的重点。

前段时间,我们也给大家做过,一些新上的较为不错的分红险盘点。

今天,我们不聊产品。

来给大家聊聊,分红险,到底是怎么给到客户分配收益的?

不同保司、产品之间,所采用的红利分配形式,是截然不同的。

我们过去提到过,分红险有两种分红模式,保额分红、和现金分红。

通俗理解就是,保额分红是直接获取保额,而现金分红,则是直接发放现金。

可能是讲得不够充分的缘故,我发现不少朋友还是对这两种分红模式,搞得不是很懂。

今天,我们就来聊聊,分红险的两种红利模式,具体是什么样的?

不同的分红形式,又将有何异同?各有什么优势?

并且,与香港分红险对比,分红方式又有什么差别?

啥叫现金红利和增额红利?

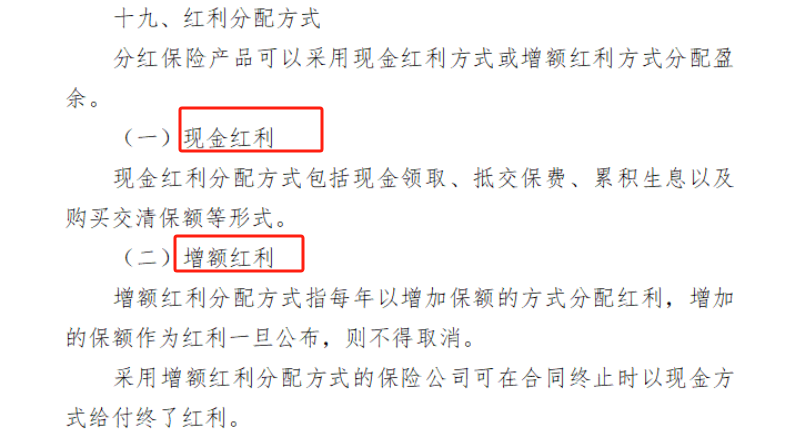

在2015年颁发的《分红保险精算规定》明确规定了,分红型保险的红利分配有2种,叫作现金红利和增额红利。

现金红利

先来看现金红利。官方规定了,现金分红的分配方式包括现金领取、抵交保费、累积生息以及购买交清保额等形式。

简单来说,如果你的选择的是一款现金分红的分红险,那么按照规定,你有4种方式能拿走钱。

第一种,现金领取。顾名思义,就是直接拿到手的现金。

第二种,累积生息。

获得现金红利后,假如你如果不急着用钱,那么可以选择在保司开通一个账户,让钱留在保险公司,继续增值下去。

累积生息的利率,将由保险公司确定,并定期公布。

不同保司之间,累积生息利率不一样,而同一公司的不同分红产品,累积生息利率也不一样。

比如,这是恒安标准官网,所公布的“累积生息账户利率”。

利率是不确定的,保司会根据市场情况变动而变动。但终究是会比存在银行,收益要高上不少。

第三种,抵交保费。可以用每年的分红收益,来抵掉下一年要交的保费,这也很好理解。

第四种,就是购买交清保额了。

选择交清保额,也就是说,你可以用当年的分红收益,作为一笔趸交保费,根据当年的年龄,增加该保单的保额。

我们都知道,保额越高,对应的现价也就越高,我们最后能获得的收益,也将更高。

以上,就是现金分红的四种分红领取方式。

如果我们按灵活性,来给四种现金分红排序的话,那么现金领取=抵交保费>累积生息>交清增额。

按如果要按预期收益率来排序,这个表现则又将颠倒过来,交清增额>累积生息>现金领取=抵交保费。

这也是符合金融不可能三角的,在安全性不变的情况下,产品灵活性和收益性,是不可兼得的。

增额红利

相对于现金分红,增额分红的形式,就要好理解多了。

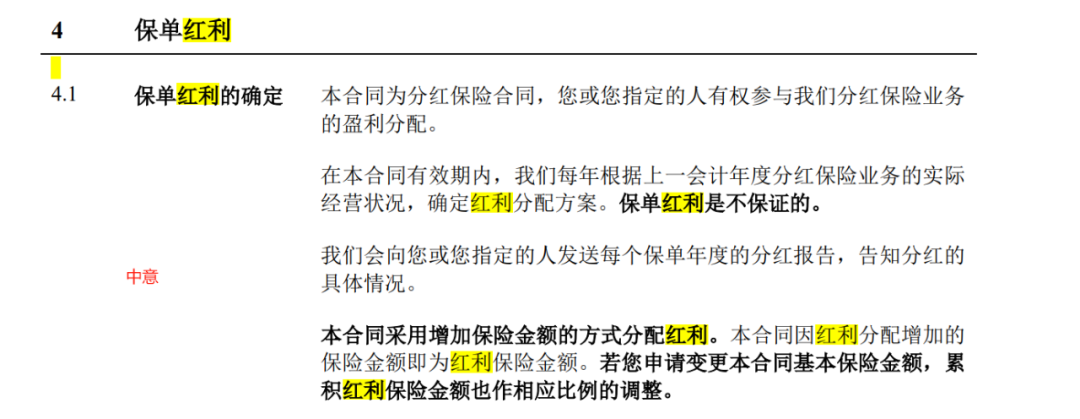

增额红利,就是指每年以增加保额的方式,来分配红利。

保额增长,也意味着身故理赔金、现金价值会相应增加。

虽然不会把钱直接让你带走,但是保司会将分红直接加在保额上,让保单的保障额度变大。

除了保额会像一个不断增长的红包,每年都在不断变大的同时,保司还可以在保险合同到期的时候,再给予一笔现金,作为终了红利。

增额红利,则就是妥妥的延迟满足,将复利效应最大化。

中后期的预期收益相对现金分红会更高,但无疑灵活性会较差一些。

下面,我再来讲一些购买产品的实操层面,可能会遇到的一些情况。

首先就是,虽然现金红利的分配方式有4种。

但并不是意味着,4种方式都可以随意选择。

有些产品,只包含其中的1-2种分配方式。比如只让选择现金分红,或者强制以交清保额的方式来处理分红收益。

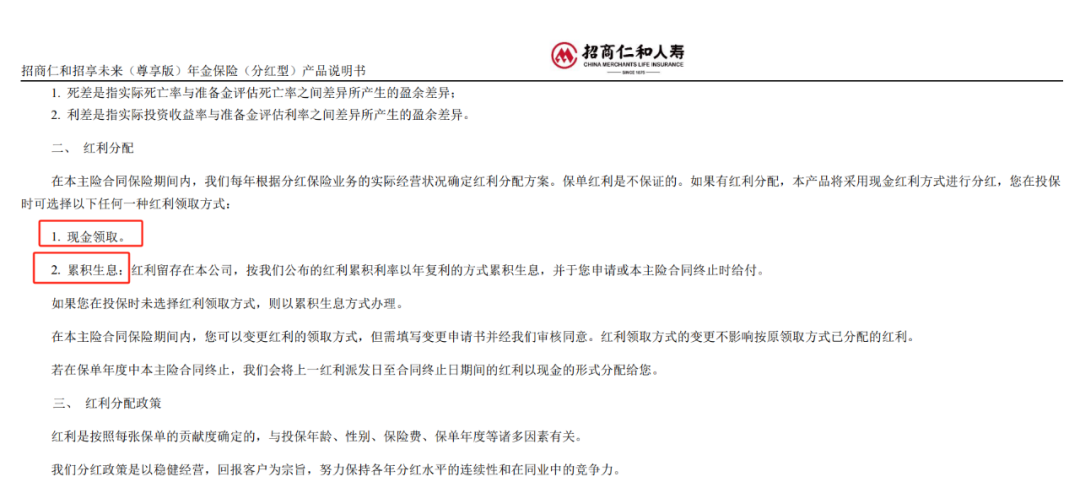

比如招商仁和的这款分红险,就只有现金领取和累积生息两种领取方式供选择。

其次,保额分红的终了红利,也不是强制存在的。从官方给的文件里,也是用了“可”支付终了红利这个说辞。

可,就意味着可以有,也可以没有。

比如,有的保额分红产品是有终了红利的。

而有些保额分红的产品,就没有。

所以,大家在拿到分红险后,得把产品的红利情况方式,了解清楚。

是现金分红还是保额分红?是不是符合你的需求?

现金分红,是强制只能选1种2种,还是4种都可选?

并且,现在很多现金分红的分红险规定了,只要符合要求,是支持更改红利领取方式的。

所以也可以看看自己挑选的现金分红产品,是不是支持更改领取方式,也相当于给自己一个后悔药。

选择保额分红后,也可以稍微关注是不是有终了红利等等。

当然,如果没有也没有关系,实际上也并不太影响保额分红的总体收益,只是在心理层面,更有安慰。

现金分红or保额分红,到底该怎么选?

有时候我在想,为什么会出现两种分红方式?

我认为,从公司层面来说,选择打造现金分红还是打造保额分红的产品,比较取决于保司的投资策略。

选择现金分红的保司,当下就愿意以现金的方式,把钱分给客户。

这意味着,他们可能并不一定期待,带着客户的分红收益,做大做强,再创辉煌。

拿得越多,压力越大,老老实实管好自己的那一亩三分地就好了。

反观保额分红的保司,当下不愿意把钱分下来,而是选择把分红资产转化为保额,拿着这些保额,再进投资场,以期望创造出更多的价值。

在我看来,选择现金分红的保司,就像一艘行驶向远方的大船,是一艘中途可以随时下客的大船。

虽然,最后也能达到目的地,但是因为会有频繁下客的缘故,船的行驶,会稍有些缓慢。

而选择保额分红的保司,同样是一艘远行的大船,区别在于,它是中途不准下客的。

大船一头扎进海洋,只为了快点抵达目的地。

客户如果说,我想中途下船看看风景(眼前就想拿收益),船长说,抱歉,不可以,但我承诺你船到了,多分你一点钱。

可想而知,这艘一直没有下客的船,大概率会更快到达目的地。

站在保司的角度上来说,无论是选择让客户下船还是不下船,都是无可厚非,差别无非是到达目的地,快与慢的区别。

不管是哪种分红方式,对客户都是有利的,都是合作共赢的关系。

这也并不意味着,选择现金分红的产品,收益就一定比保额分红低。

就像我们第一部分提到的,现金分红和保额分红,实际上最大的区别就在于,分红收益的灵活性。

虽说增额红利分出的保额,会继续参与未来分红的核算。

但如果现金分红产品,对应的累积生息利率不错,或者持续用现金分红交清增额的话,整体收益也是不错的。

所以,对于客户来说,你如果很在意分红收益灵活性,那么就选择可以拿回现金的现金分红。

反之,对于灵活性不那么讲究,那么直接就从各产品的演示收益表现里,挑选收益表现更优秀的产品就可以。

不用太过在意产品是现金分红,还是保额分红。

当然,分红部分的演示数据,演示是一回事,实际是另一回事。

保司过往分红实现率,保司实力,分红意愿,都是要综合参考的因素。

内地分红VS香港分红

最后我们来浅聊一下香港保险的分红机制。

香港的分红险,底层逻辑与内地分红险是相似的。

但由于港险资金可以有更高比例投向权益类资产,投资限制也更少,所以两者还是有着不小的差别。

这里强调一下,针对港险,我是以科普为目的,带大家了解两个市场,同种险种的之间的差异,这里不做任何有关投资的建议哈。

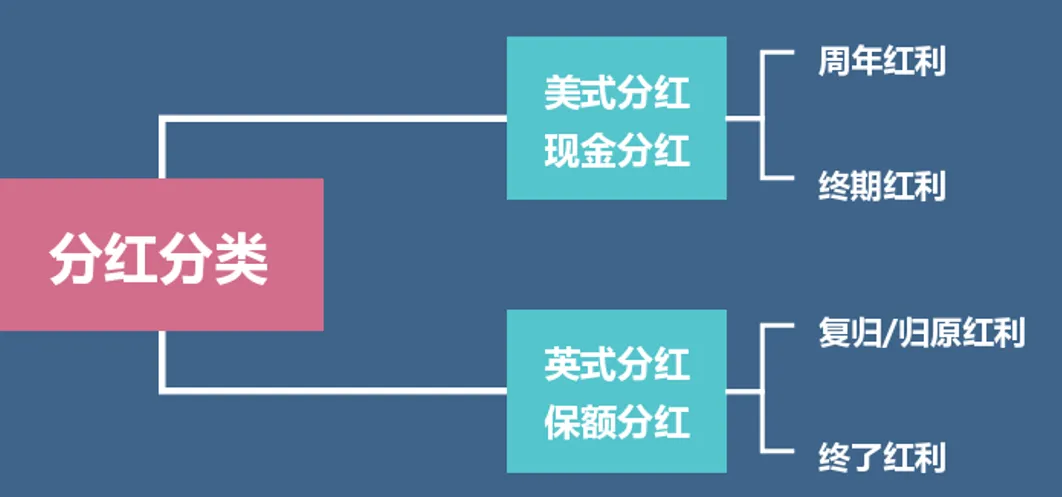

香港的分红险,分为英式分红和美式分红。

美式分红,类似大陆的现金分红;英式分红,则类似保额分红。

英式分红相对更为麻烦,我们先来拆解一下。

和保额分红一样,英式分红也分为两个部分。

第一个部分,叫作“复归红利”,或归原红利。

这个值,对应增加的是保额。这个值一经公布,就是确定的,不会更改,到这里,一切都很正常。

下面,区别来了。

大家都知道,保额的多少,还会对应着保单的现金价值。

在港险里,复归/归原红利面值对应的现金价值,是不确定的。

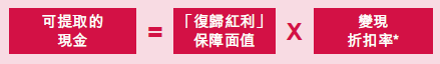

退保时的现金价值,是等于复归红利的面值,乘以变现折扣率。

而变现折扣率,并不会直接写在计划书里,而是动态变化的。

它取决于两个变量:

1、保单持有的年度,持有年度越久,折扣率越高;

2、当年度保险公司的投资收益。

在保单的早期,它通常低至50%-80%。

随着保单时间推移,在25-30年左右才能达到100%。

这样的目的,也是为了避免投保人,在早期就有萌生退保的打算,让保单的运营,能够更为持久。

我们再来看第二部分,终期红利。

终期红利是在保单结束时一次性支付的红利,可以是保单到期、退保或理赔时支付。

我们之前说,归原红利一经公布,是确定的,尽管其对应的现价是不确定的。

但终期红利,不是这样的。

终期红利不是保证的,且通常与保险公司的投资表现密切相关。

在保单退保或身故时,保险公司会基于盈余情况,给予终了红利,所以最后会拿到多少收益,是不确定的。

相比起来,香港分红险的美式分红,无疑要安心很多。

美式分红,分的是现金。

同样,它也有两部分。

按年分的叫周年红利,一旦公布就完全确定了,不参与再投资,你可以直接拿走,而且也是没有变现折现率的。

与英式分红一样,它也存在一个退保或理赔时才可完全确定的分红,叫终了分红。

当然,这个值同样是不确定的,得退保的时候,才能看到了。

关于港险

值得注意的是,对于港险而言,不管是英式分红还是美式分红,周年红利和复归红利占比,是比较小的。

而最后,要退保才能拿到的终期红利,是占比更高的存在。

也就是说,对于需要长期持有的港险,更看重的是占比更高的终期红利实现率。

这也是为什么,和内地的分红险相比而言,你会感觉港险的收益,高得惊人。

原因就在于,内地是周年红利占比很高,终了红利占比低,或者没有;

香港是周年红利占比低,复归红利所对应的现价是不确定的,不确定的终了红利占比非常高。

在多是不确定的情况下,港险的演示收益当然就非常高了。

所以港险,特别是英式分红的分红险,非常容易被包装成收益率高的产品。

大家在选择的时候,也要对其收益有一个合理的判断。

看到过高的收益预期,内心默默打个折才行。

一不小心又写了很多,今天的科普,就到这里结束。如果还有不懂的,欢迎留言讨论。

文章最后,再和大家强调一下,不管是内地分红险还是香港分红险,分红实现率都是不确定的。

对于产品收益,一定要有一个合理的预期,挑准产品,挑对保司,才是至关重要的事情。

我们下次见!

还有什么不清楚的,或者想更详细了解产品的朋友,可以点这里>>>立即咨询,1对1给你解答。