热搜炸了,延迟退休,这次是真的实锤了!

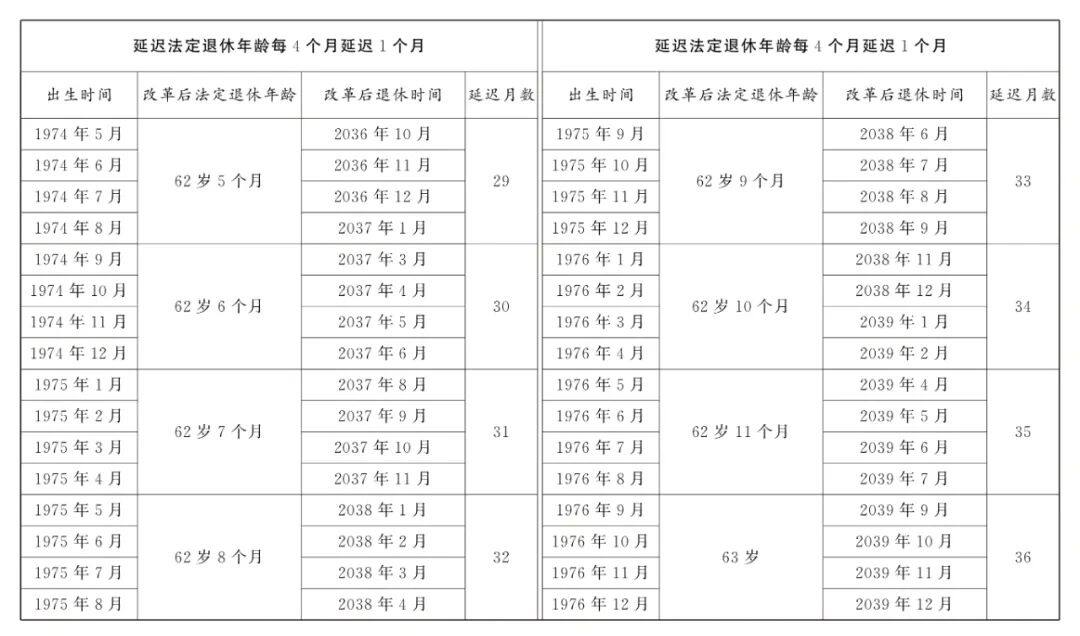

9月13日,国务院公布了《关于渐进式延迟法定退休年龄的决定》,逐步延至男63、女55或58周岁退休,从明年1月1日起实行!

要知道,9月10日,人大会议才对延退草案进行审议,才两天这就落地,太快了!

向下滑动查看

眼尖的小伙伴已经发现,官方发布的延迟退休年龄时间对照表,最多对应到1984年出生的朋友。

男职工退休年龄表

女职工退休年龄表①

女职工退休年龄表②

也就说是,再年轻一点的朋友,退休年龄就直接拉满到58岁/63岁;还有网友调侃,90后不必着急,再过10年还有得延!

为什么“延迟退休”是必然选择?

我们都知道我国的社保养老金制度是现付现结制度,

现在是1.5到2个年轻人养一个老人;等我们这代人退休,需要1个人养2个或者2个以上的老人。

但是单靠社保,能够满足我们的养老需求吗?

今天就跟大家一起聊一聊。

本文重点:

延迟退休还有必要交社保吗?

比起晚些领钱更该担心养老金不够

延迟退休还有必要交社保吗?

延迟退休落地,最直接的影响是,领取退休金的时间推后。

领取退休金的时间推后,养老金“回血”的时间也会推后吗?

这个就得用上职工社保养老金的计算公式:

职工社保每月养老金=个人账户养老金+基础养老金+过渡性养老金

过渡性养老金是针对于曾经的知青下乡、服兵役年限,还有1993年前后个人账户建立前的连续工作年限设定的。

这些年限当中没有实际的缴费,却视同缴费,于是,就可以多领一笔过渡性养老金。

这个数值我们设为0,因为多数人都没有。

保额。

其中,影响养老金的因素,主要有 3 个:

社会平均工资:各地每年会公布上一年平均工资。社会平均工资越高,当地养老金水平越高。

缴费基数:即缴费标准,一般为当地社会平均工资的 60%~300%,用缴费基数×缴费比例,就会得出我们每月社保交的钱。

缴费年限:按目前政策,养老保险交满15 年,达到退休年龄,就能开始领养老金。

我们直接举个例子

假设从 45 岁开始以灵活就业身份交职工社保,当地社会平均工资为 6000 元,缴纳15年社保,按照不同档次交养老保险,用国家养老金计算器来具体测算养老金的“回血”情况如下:

备注:以灵活就业身份交职工养老保险,一般规定的缴费比例为20%假设社平工资等不涨,记账利率为0,以上数据仅供参考

可以看到:

假设延迟至65岁退休,养老社保“回血”的时间会缩短,同时养老金也会增加;

但“回血”的年龄就会延迟到70岁左右。

“回血”年龄延迟那么多,还有必要交社保吗?

当然有必要~

要知道,社保除了退休能拿养老金外,早已渗透我们生活的各个方面:

看病就医、退休养老、甚至买房买车、子女上学等,都跟它多少有点关系。

社保具体有什么作用?我们给大家总结在一张表上

有朋友说,直接买商业医疗险不买社保;

但商业医疗险一方面随着年龄的增长,保费会增加;

另一方面,目前商业医疗险的最长续保期是20年,

20年后,如果身体状况变差,很可能再也买不上商业医疗险;

另外,商业医疗险一般免赔额1万左右,报销前没有用社保报销,只能报销80%左右。

而社保的医疗保险虽然也有免赔额和最高赔付金额,自费药也不能报销;

但是不用怕它会因为身体状况变差而不给我们续保,报销也不会免责既往症。

更重要的是,交社保花了那么多钱,要是活不到退休,社保的养老保险也不会白交:

一方面,我们存进养老保险个人账户的钱是有利息的,跟商业养老保险一样,是复利哦。

具体利率国家每年都会公布。

以职工养老保险为例,国家规定个人账户记账利率,不能低于银行定期存款利率。

最近6年(2018~2023 )的利率分别为:8.29%、7.61%、6.04%、6.69%、6.12%、3.97% 。(数据来源:人社部)

另一方面,个人账户的钱,会连本带息一次性退还给家属继承,此外家人还能领取丧葬补助金、抚恤金等补贴。

举个例子

50 岁的K先生以灵活就业方式交了 20 年的北京养老保险,

平均每月缴费基数为6000元,缴费比例为20%,实际每月交1200元。

其中 480 元(8%)进入个人账户,720 元(12%)进入统筹账户。

20 年下来,个人账户中有11万左右,统筹账户中有 17万多。

不久前,K先生不幸身故。

他个人账户中的 11 万块钱,会连本带息退还给家属,按照复利 3% 保守估计,家属可以继承 15.5 万左右。

这么看来,交养老保险,不仅能获得较高的利息,还能终身领取,即便退休前身故,钱也不会白交,怎么看都是一笔划算的投资。

比起晚些领钱,更该担心养老金不够

其实延迟退休,我们更该担心的是养老金不够。

一是我们没法保证自己在退休前一直有工作,并且稳定地交社保。

举例子,月薪1万,在深圳交30年社保,交费的条件一直稳定不变,

60岁退休,退休后每个月才能拿到5069.7元。

二是我们的一生都在消费,其中只有25-60岁处于收入期,即收入大于支出。

没有人能工作一辈子,但每个人都要消费一辈子。

因此很多朋友都会选择活多久领多久的养老年金,为自己的养老添砖加瓦。

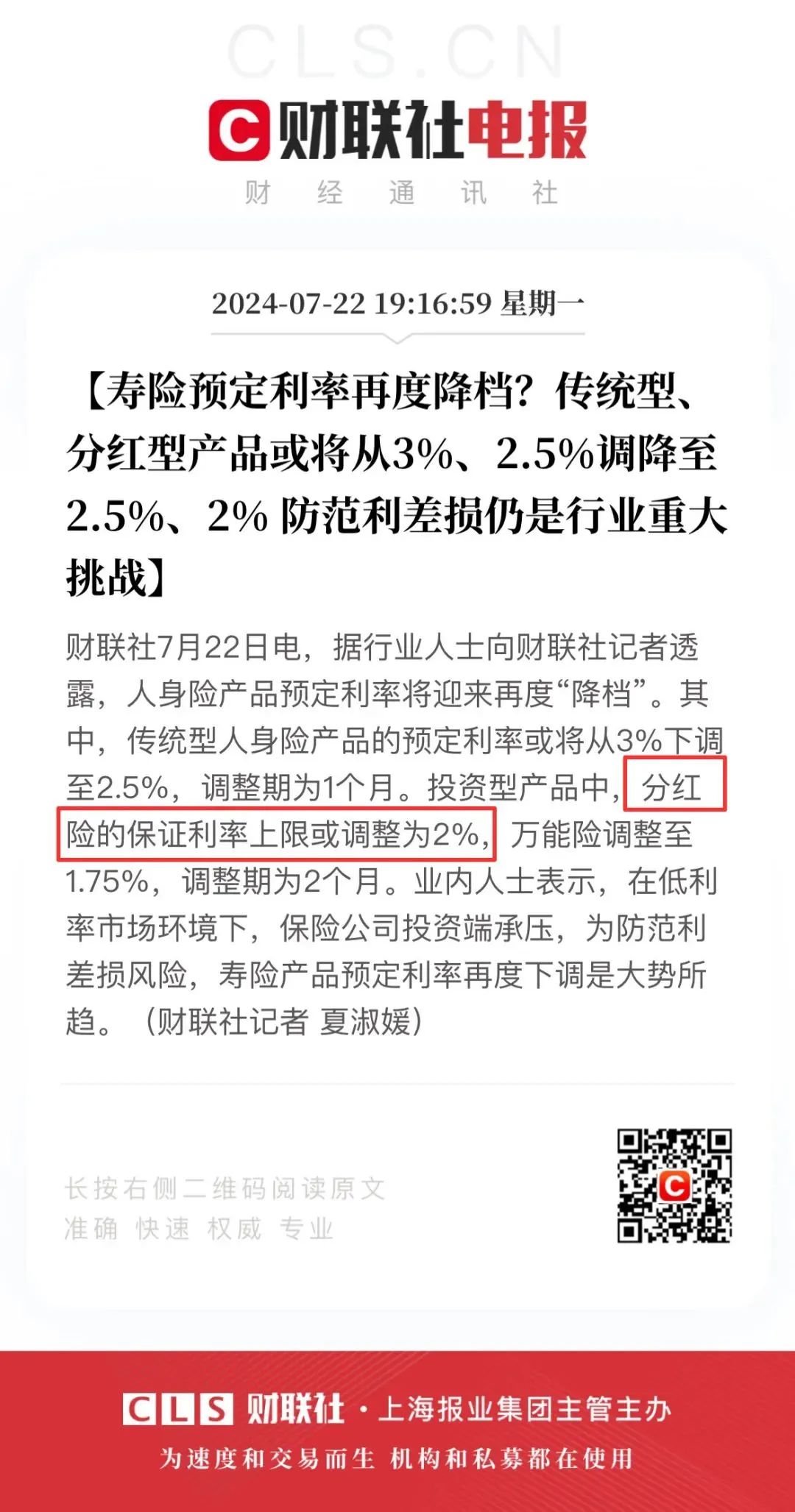

这里给大家讲讲市场上第一梯队的分红型增额寿悦享盈佳,拥有终身增值保证利益+浮动分红利益,还能申请减保。

既能满足财富增值需求,又能解决日常用钱的应急需求。

举个例子,30岁的Z先生想攒至少100万的退休金,等60岁回老家安享晚年,

投保悦享盈佳,只需投保50万,每年交10万,交5年,60岁开始每年申请减保4万:

注:利益演示是基于保险公司的精算及其他假设,不代表保险公司的历史经营业绩,也不代表对保险公司未来经营业绩的预期,保单的红利分配是不确定的,在某些保单年度红利可能为零,实际红利按当年保险公司的公布派发。

可以看到,Z先生从60岁开始每年申请减保4万,

到90岁,累计减保128万,轻松达成攒100万的目标。

要知道,这128万是保证利益下达成的目标,悦享盈佳分红险,除了保证利益还有不固定的分红利益。

如果分红实现率100%达成,保单第10年,分红+保证利益60.96万,IRR高达2.5%

保单利益可以超过预定利率2.5%的增额寿险。

到60岁,分红+保证利益135.76万,IRR飚至3.5%。

如果一直没申请减保,到了90岁,分红+保证利益427.7万,相当于用50万换取427.7万的高额利益。

写在最后

延迟退休离我们并不遥远!

但延迟退休的本质,并不是为了让大家多工作几年,因为60岁时确实已经很难找到工作,

国家更希望是让大家自己想办法解决养老问题,自己为自己的未来谋划。

作为普通人,如果想在享受老年生活,可以在收入期提前规划;

毕竟,越老我们自己能掌控的东西越少。

养老金,到了约定时间,就能定量领取,一直到去世。

还不用怕钱越花越少。

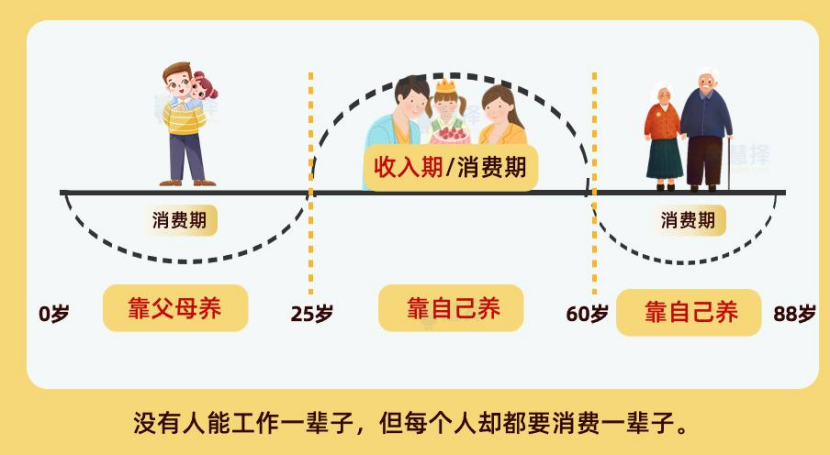

8月底预定利率3.0%人寿险产品已经下调至2.5%;

2.5%分红险的时间也不多了,最晚将于9月30日停售。

下有保底,上有分红,仅保证利益,就可以超过部分预定利率2.0%%的传统型增额寿。

利益演示是基于保险公司的精算及其他假设,不代表保险公司的历史经营业绩,也不代表对保险公司未来经营业绩的预期,保单的红利分配是不确定的,在某些保单年度红利可能为零,实际红利按当年保险公司的公布派发。

悦享盈佳单看保证利率,IRR最高可以到2.40%,此时跟预定利率2.5%普通型增额寿险的保单利益已经旗鼓相当。

后面到手的分红利益,相当于白嫖!

但是当下留给2.5%分红险的时间也不多了,最晚将于9月30日停售。

且部分表现比较好的产品大概率会提前停售。

过往的经验是,爆一张千万保单亿元保单,超出保险公司的销售额度就会立刻停售。

所以确实考虑挪储、挪理财到这类产品,还需要加快时间。

利率一路降降降,车速太快!

有养老储备的朋友,点这里预约>>>保险咨询顾问,为你1V1规划。