刚刚过去的8月,3.0%预定利率的产品永远离开了我们。

9月,保底利率2.5%站在了聚光灯之下,成为当前的热点。

然而,有一类产品,被很多人忽略了,它就是万能险。

实际上,这个月结束后,保底2.0%的万能账户也将一并消失,取而代之是保底1.5%的产品。

相比于这两年爆火的增额、养老金、分红险,市场好像对万能险,并没有那么热衷。

万能险“不够火热”的局面,何以至此?

今天,我就从万能险的发展历史来和大家聊聊,关于万能险,我们该不该买?

发展历史

万能险,1970年起源于美国。

当时,美国正在经历高通胀、高利率,传统的保险产品收益很低,根本就卖不出去。

而万能险这种收益可以随着利率的变化而调整的产品,受到了大家的青睐。

万能险最大的特点就是收益灵活。

保险公司会实时根据目前市场利率的环境和投资情况,灵活地调整收益结算利率,但不会低于写明在合同上的保底结算利率。

目光回到中国。

我们之前在聊保险预定利率历史的时候也说过,在银行大降息的背景下,从1999年往后的很长一段时间,我们的预定利率始终是一条直线:维持在2.5%的水平。

很显然,这样预定利率的产品,是难以吸引到客户的。

产品收益率过低,缺乏市场竞争力,保险行业一度陷入萧条。

为了自救与突围,2000年,太保在银保渠道推出了中国大陆第一款万能寿险。

目的也是为了弥补保司之前存在的高预定利率保单所带来的利差损。

初到中国的万能险,颇受欢迎。

据公开资料显示,2000年—2007年是万能险发展的起步阶段,在这期间,万能险保持了两位数以上的增长。

2007年,更是在股市暴涨的推动下,实现了113%的增长。

大家把万能险看作与股票、基金、投连险一样,是一个收益非常高的金融理财工具。

但又不完全等同于这些纯粹投资的产品,万能险有一个保底收益,给客户多了一份底气。

好景不长,2008 年,万能险迎来了滑铁卢。

全球金融危机爆发,中国资本市场也好不到哪里去,寿险公司利差水平呈现恶化趋势,万能险、投连险一度步入低谷。

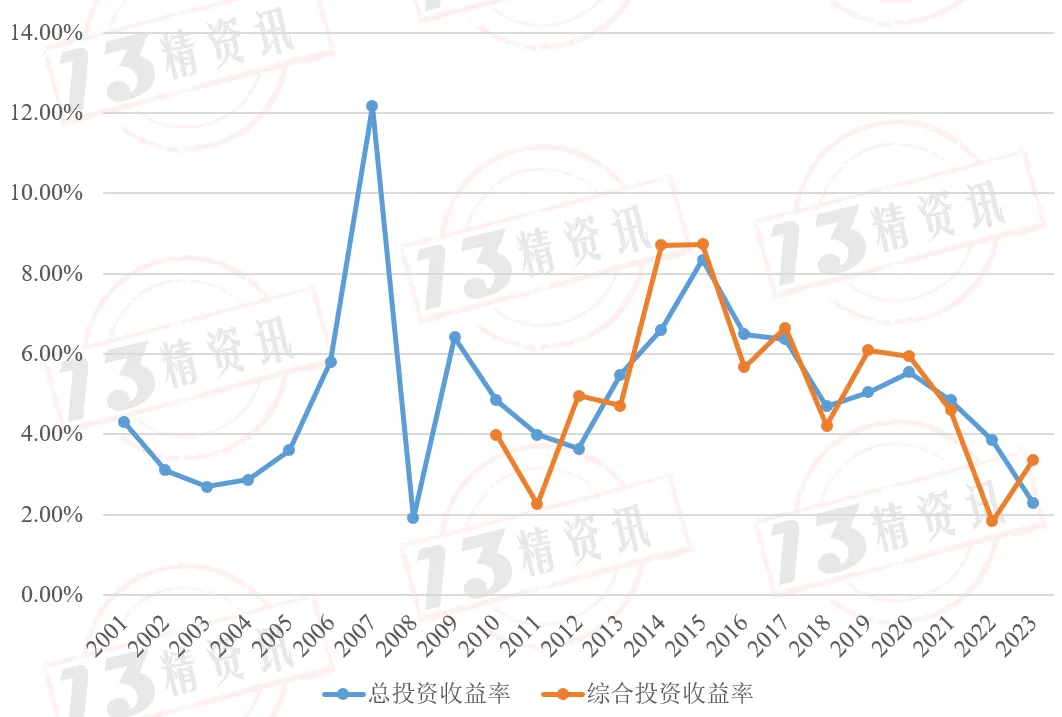

大家从保司的投资收益率表格就能看出,2007年到2008年,是何种形态的“从天堂到地狱”。

2012年,投资端迎来了转折,也给万能险带来了新的机遇。

在经历了几年的投资下跌期后,保监会开始推动保险投资端改革,实施了“保险资管新政”。

进一步放开保险投资渠道,允许保险进行不动产和股权投资、投资银行理财、信托等金融产品以及金融衍生品。

万能险这种投资属性强的保险,又再度迎来了高速发展期。

万能险的保费,也在2016年迎来历史最高点,规模接近1.2万亿,市场占比高达40%。

此刻万能险投资进入疯狂阶段。

短短数月,十数家保险公司连续举牌几十家国内上市公司,让大量保险资金进入实体经济,恶意举牌上市企业,甚至意图夺取对企业的控制权。

也是这一期间,诞生了非常有名的“保万之争”。

一时之间,大家都对万能险感到了恐慌,其一度还被冠上了“破坏实体经济”的帽子。

从2017年开始,随着监管政策收紧,万能险从“野蛮生长”向保险本源回归。

至此,万能险、投连险的“空前盛况”已不复存在。

万能险在收益层面,受到了监管的重点限制。

比如,从2016年开始,监管规定万能险保底利率不能高于3%。

2020年,监管规定万能账户的结算利率不得超过5%。

去年731,万能险保底利率从3%,直接下调100个bp,直接变成了2.0%。

就在今年3月,万能险的结算收益再次被调整,小保司不超过3.3%、大保司不超过3.1%。

不难发现,人们买万能险,就是馋它的收益。

而当收益不那么优秀的时候,万能险自然而然就卖不动了。

随着万能险的收益下降,保险公司开始被迫大举销售重疾险、储蓄型产品。

于是,后面的故事大家知道了,增额终身寿,成了市场上最闪亮的星。