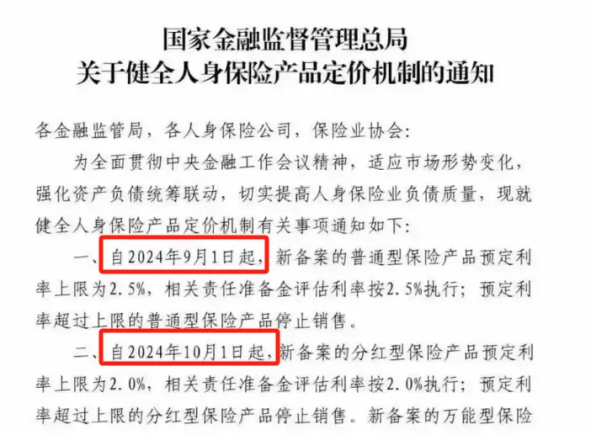

9月1日起,预定利率下调至2.5%。

一下子拉回到11年前的水平。从1999年到2013年,2.5%的利率维持了14年之久。

这一轮预定利率的下调,谁知道又会持续多久呢?

上个月没赶上末班车的朋友,这下彻底慌了。

翻遍全网都看不到预定利率3%的产品,后台拉开产品库也全是【停售】两个字。

不止一两个朋友来问我:现在还有啥能买的?

想买3.0%的产品是没招了,但错过3.0%还有一颗“后悔药”。

分红型增额寿。9月也是买它的最好时机。

如果能抓住机会,买到一款真正拔尖的分红险,IRR甚至能达到3.70%+。

分红险:3.0%没上车的“后悔药”

监管要求,10月1日起,分红险的预定利率下调至2.0%。

也就是说,这个月我们还能买到预定利率2.5%的分红险,跟调整后的传统型增额寿定价上限一样。

什么概念呢?相当于买了一份固收2.5%的增额寿,额外白送了你一个分红账户。

这个分红账户,可能会给你带来1.4%左右的浮动利益空间,帮我们博取更高的收益。

下有兜底,上有分红。很明显,分红险更香啊!

哪怕放眼整个市场,分红险也是咱们普通老百姓目前的最佳选择。

1、分红险vs银行存款vs国债

目前,大家公认的比较安全的资产有三种:银行存款、国债、财富型保险。

其中10年期国债利率一般被看作低风险利率的锚定点,最新一期的票面利率为2.27%。

超长期限如20年期、30年期国债的利率,能在二级市场交易,价格受市场影响,可以当作未来二三十年市场利率的一个参考。

超长期国债20年期票面利率 2.49%,30年期票面利率2.57%。

这个利率放在两三年前,没人看的上,现在却成了抢手货,开放秒售罄。

银行存款利率,更不用说了,3年降到1.75%,5年降到1.8%,额度还非常紧张。

这样来看,当下预定利率2.5%的分红险有着明显优势。

中长期来看,分红险保单利益是不低于银行定存和长期国债的票面收益的!

2、分红险 vs 传统型增额寿

8月31日后,传统型增额寿已经实现“大换血”。新上架的产品,预定利率只有2.5%。

话不多说,我们直接拿一款分红险,和新上线的2.5%增额寿对比,就清晰了。

以0岁,趸交30万为例:

*利益演示是基于保险公司的精算及其他假设,不代表保险公司的历史经营业绩,也不代表对保险公司未来经营业绩的预期,保单的红利分配是不确定的,在某些保单年度红利可能为零,实际红利按当年保险公司的公布派发。

可以看到,即使星福家的分红为0,仅拿保证利益,也能和2.5%预定利率的传统型增额寿不相上下。

在这基础上,如果星福家的分红实现率能维持在40%,长期保单利益明显比传统型增额寿要高。在保单第30年,现价差距达到12.9万。

要是分红实现率再高一些,比如达到 70%,差值还要再加码!

而从过往数据来看,分红实现率长期低于 50% 的产品很少,平均达到50%以上并不难!

所以才说,保底2.5%+分红X的分红险,是目前的最佳选择。

值得推荐的3款分红险

在测评前,我们首先要知道挑选分红险的三个维度:保单利益、保司实力、分红实现率。

分红险的保单利益有2部分:保证利益 + 分红利益。

所谓保证收益,就是白纸黑字写在合同上,不管发生什么事,你都一定能拿到手的。

分红收益,是不保证的、浮动的,保险公司根据每年的实际经营情况,给你分配额外的收益,这部分可高可低,甚至可能为0,但不会为负数。

看起来,是不是很像一份有底薪+绩效奖金的工作?

底薪,只要正常完成工作就能拿到,不会少你一分钱。

绩效奖金,则根据业绩情况来给,表现好就多给点,表现不好就少给点,实在太差了就直接不给了。

买分红险,本质就是我们和保险公司“利益共享”。只有当保险公司赚到钱了,才会回头分红给我们。

所以,我们挑选分红险,还要综合考虑保司实力,重点关注保司的投资表现和偿付能力。

除此之外,我们还要参考历史分红实现率。

分红实现率,即实际分红和预期分红的比值。比如计划书上分红目标是 100 元,但实际分红只有 80 元,那分红实现率就是 80% 。

通过历史分红实现率数据,可以很大程度看出这家保险公司履行分红承诺的实力和意愿。

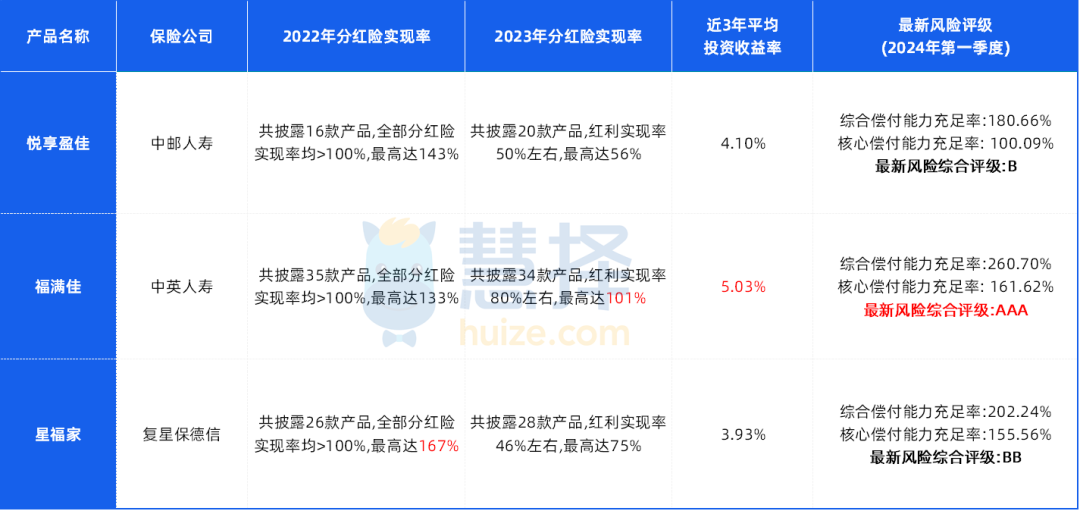

我们按照以上步骤一步一步来,给大家挑出了综合表现很不错的3款分红险:

按照上面3个维度,我们来分析一下。

1、保单利益对比

选择分红险的朋友,必然都是期望,保单利益更高。

我们直接举个例子,以30岁男,5年交,每年10万来看。

先看保证利益↓

虽然分红很诱人,但很多时候,保证部分的利益才能给人安全感。

如果只看保证收益,那3款产品中IRR最高都能到2.3%左右。

前期星福家的现价增长更快,第7年现价就能超过保费。

中长期福满佳稍稍领先,70岁时现价就能达到116万,是保费的2.32倍。

远期来看,悦享盈佳的IRR最高,能达到2.33%,在同类产品中,这个表现还是非常不错的。

再看分红利益↓

*分红利益不保证,不分年度可能为0,具体测算和产品责任以保险合同为准。

加上演示分红,3款产品预期收益能超过 3.7%,表现非常亮眼。

到了保单第30年,福满佳和星福家的IRR已经超过了3.5%,此时现金价值增长至133.3万,是已交保费的2.6倍。

但分红险如果没有强大的保司实力支撑,分红数字即使再高,也只是镜中花,水中月。

所以,在挑选分红险时,公司实力的优先级甚至在产品本身之前。

2、保司实力对比

3款产品的保司都是中外合资公司,背景都很强硬。

福满佳的承保公司是中英人寿。

中方股东:中粮集团,中央直属骨干级国企,十大“国之重器”品牌之一,国际大粮商。

外方股东:英杰华集团,1696年成立,英国第一、世界第六大保险集团。

星福家的承保公司是复星保德信。

中方股东:复星集团,是一家覆盖了医药、文旅、地产等多个板块的综合上市集团。

外方股东:保德信集团,美国拥有百年历史,最大的人寿保险公司。

悦享盈佳的承保公司是中邮人寿。

中方股东:中国邮政集团,家喻户晓的巨无霸央企。

外方股东:友邦保险,亚洲最大的人寿保险公司之一。

其次,3家保司的投资和偿付能力也很不错,中英人寿表现尤其亮眼。

2023年,中英人寿综合投资收益率6.42%,近3年的综合投资收益率也高达5.46%,2024年第一季度风险综合评级AAA,在行业中名列前茅。

最后,再来参考下过往的分红实现率。2023年受政策调整和投资大环境的影响,整个行业分红实现率普遍下跌。

但即使在这种情况下,中英人寿和复星保德信还能有70%以上的分红实现率,实在很稳。

总的来说,这3款分红险产品,都是小马老师给大家挑的“全能型选手”。大公司、保单利益亮眼、过往分红实现率也很不错。

不同人群可以这样选:

看重保司综合能力,并且希望分红领取灵活,选择福满佳;

想要投保灵活,健康门槛低,或者想要低成本先上车的,选择悦享盈佳;

想要关联万能账户,并且有高端养老社区需求的,选择星福家;

写在最后

“2.5%+X”的分红险,是目前的最佳选择。

下有兜底、上有预期,是现阶段我们能抓住的,为数不多资产增值的“财富神器”。

此外,小马老师还给大家带来一个好消息。包含福满佳、星福家在内所有10年交财富型保险,总保费≥50万,可获随心住旅居年卡或怡生会乐享养老权益,限额20份。

还可以选择免费康养旅居,就相当于送了个3天2晚的双人免费酒店。限量100份,先到先得。

如果能接受分红的不确定性,希望追求更高的保单长期利益,分红险就很值得考虑。

最后提醒大家:近来分红险的市场热度很高,千万级大单频频出现,热门产品根本撑不到9月30日,随时可能停售。

希望大家能抓住调整期的红利,提早做好资金的规划。