这是一则深圳政法委不久前公布的真人真事。

刘女士出生在一个重男轻女的家庭,大学的学费都是靠自己打工、申请助学贷款得来的。

大学毕业后,李先生和刘女士在深圳相识结婚,并且育有一子。

可惜好景不长,刘女士意外身故。

在李先生处理完妻子身后事,岳父岳母竟然起诉李先生,要求分割刘女士的遗产,

其中包括自己从父母继承来的一套房子。

经法院裁定,刘女士的遗产包含丈夫李先生从其父母处继承取得的房产,且该房产中的一半份额属于刘女士,应作为遗产进行分配,考虑到丈夫李先生对刘女士尽了主要扶养义务,可以多分。

最终方案为李先生继承28%,刘女士孩子、刘女士父母三人各继承24%。

事情已经尘埃落定,但是作为吃瓜群众的我们,都很奇怪:

为什么李先生从父母处继承的房产,要被岳父岳母分割?

要怎么样才能避免这种情况发生?

为什么李先生从父母处继承的房产,

要被岳父岳母分割?

尽管李先生认为,他名下的房产是父母留给自己,不应该作为刘女士的遗产分配。

同时,岳父母对刘女士生前往来较少且每次都是索要钱财,也没有对刘女士承担在临终前及去世后的相关照顾和丧葬事宜。

但还是改变不了法院的判决,为什么?

在说原因前,我们得懂这2个法律规定:

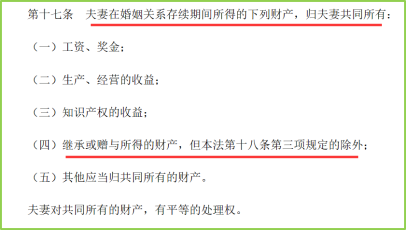

《中华人民共和国婚姻法》第十七条规定,夫妻在婚姻关系存续期间所得的财产,归夫妻共同所有。

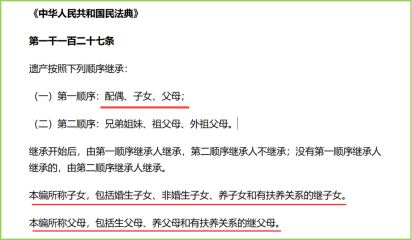

《中华人民共和国民法典》第一千一百二十七条规定,遗产的第一顺位继承人是配偶、子女、父母。

也就是说,刘女士的遗产,其亲生父母也有继承权;

而李先生从其父母处继承取得的房产,被视为夫妻的共同财产,是因为:

①房子是在他们婚姻关系期间继承

②李先生的父母没有明确说明是给儿子

基于这3点原因,法院判决该房产中的一半份额属于刘女士的遗产,李先生继承28%,刘女士孩子、刘女士父母三人各继承24%。

尽管这个结果,在法律上符合法规,

但是明明是自己的财产,却要被非直系亲属继承的无力感,让人颇为无奈。

要怎么样才能避免这种情况发生?

在现实生活中,这类事情逐渐增多,

我们如何才能避免自己的财产在某种程度不是自己的情况?

主要有2种方法:

1、立遗嘱

2、配置人寿保险

1、立遗嘱

我们作为遗嘱人可以处分自己名下的财产,如工资、存款、车辆、房屋、著作权等合法财产。

立遗嘱能避免自己离世后,因为遗产分配问题,导致家庭分崩离析。

立遗嘱有6种形式,每种遗嘱要求的形式要件均不一样:

自书遗嘱,适合对遗嘱内容保密性要求高的人群。

代书遗嘱,适合文化程度不高,需要他人进行协助的人群。

打印遗嘱、公证遗嘱和录音录像遗嘱,适合所有人群。

口头遗嘱,仅在紧急情况下才能适用,一般情况下不能立口头遗嘱。

遗嘱的内容包括但不限于:

遗嘱人的姓名、性别、年龄、身份证号、贯籍、家庭情况

订立遗嘱的原因

遗嘱处分的财产(名称、种类、数量、所在地等)

遗嘱的受益人信息(姓名、性别、出生年月日等)

对财产的处理意见

遗嘱的份数、保留以及是否有执行人执行等

遗嘱执行人信息(姓名、性别、出生年月日等)

嘱制作的日期以及遗嘱人、见证人的签名

这样看下来立遗嘱过程较为繁琐,建议在专人指导下完成,避免遗嘱不合法规,不能生效;

除此之外,订立遗嘱还要注意:

1、处分个人财产,不能处分夫妻之间属于夫妻共同财产的,遗嘱人只能处分属于自己的那一部分财产。

2、如果需要变更遗嘱,需要提出变更原遗嘱的声明,并且按原设立遗嘱的方式和程序进行。

《民法典》规定:

第一千一百四十二条 遗嘱人可以撤回、变更自己所立的遗嘱。

立遗嘱后,遗嘱人实施与遗嘱内容相反的民事法律行为的,视为对遗嘱相关内容的撤回。

立有数份遗嘱,内容相抵触的,以最后的遗嘱为准。

订立遗嘱和变更遗嘱都很麻烦,有没有一种没那么麻烦的方式,方便我们操作?

2、配置人寿保险

还真有,就是配置人寿保险后指定受益人,比如定期寿险、增额寿险、年金险。

定期寿险,每年只要千把块,就能拥有百万级别的身故保障,在合同期间身故,会赔付保额给指定受益人。

增额寿险,投保后保单现金价值的钱能稳定增值,被保人身故后,一般赔付现金价值、已交保费较大值给指定受益人。

年金险,同样投保后保单现金价值会稳定增额,到合同约定的时间,每年/每月给付被保人一笔年金,被保人身故后,赔付合同约定保额给指定受益人。

而变更指定受益人也非常简单,点登录保险的承保公司的官网/官方微信号,就能操作。

举个例子

30岁的王先生,是一家上市公司的高管,由于父母不喜欢他,更喜欢小儿子,已经多年不跟他联系。

王先生和妻子育有一子,一家三口生活幸福。

尤其是,这些年经过自己的打拼,大王名下有一套价值100万的房子、20万的车和100万的存款、30万的股票账户。

尽管他之前已经在慧择配置医疗险、重疾险、意外险、定期寿险;

但是他仍担心自己意外身故,财产会被父母、弟弟分割。

考虑到家庭的财富积累是不断增长,大王和妻子决定通过实物立遗嘱+新增现金资产投保人寿保险的方式来指定妻子和儿子作为受益人。

立遗嘱部分:价值100万房子、20万的车、30万的股票账户;

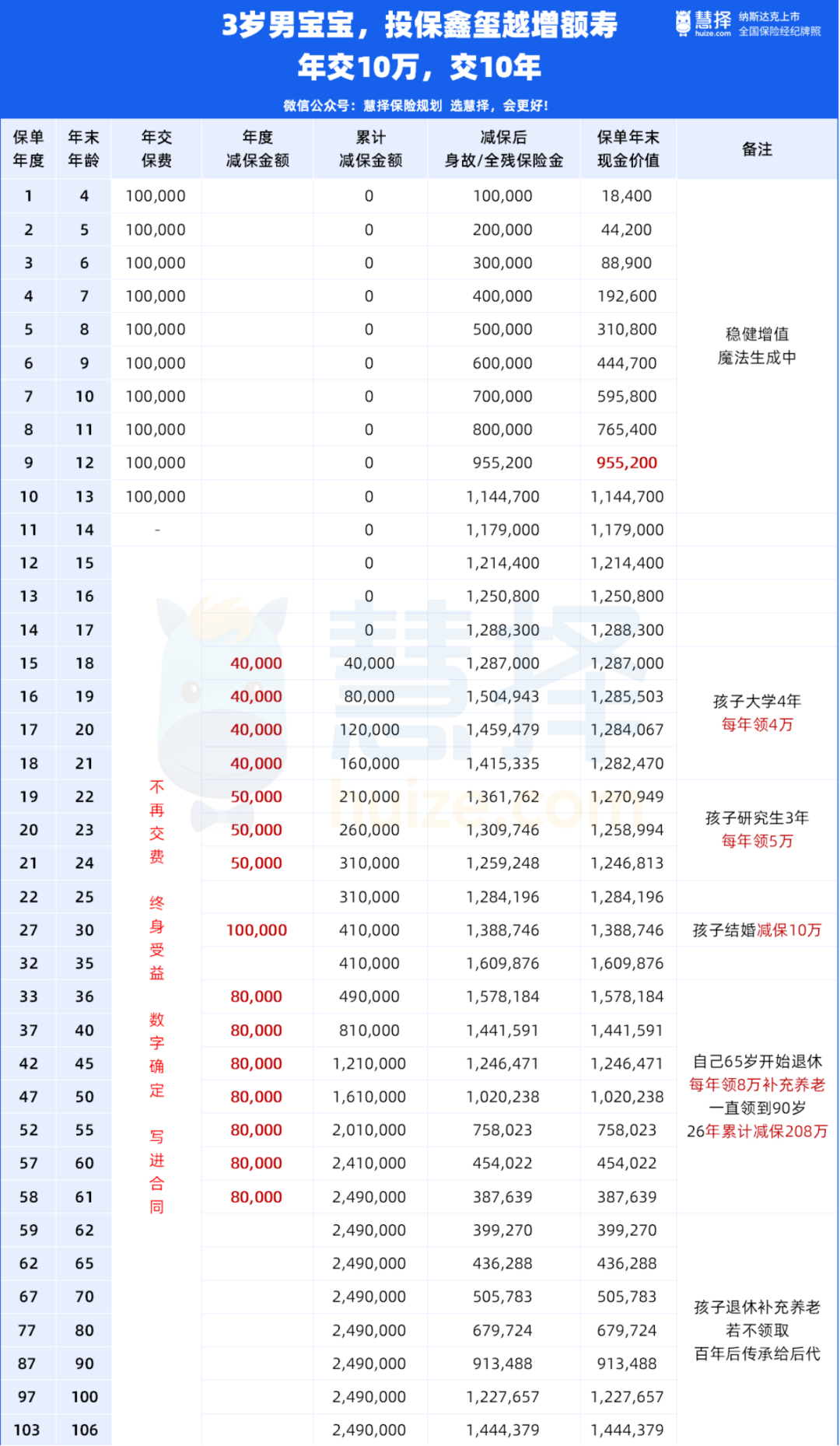

100万存款,计划存在3岁儿子的账户下,每年取10万投保鑫玺越增额寿险。

保单第9年,现金价值>已交保费。

孩子18-40岁时,前4年每年申请减保领4万,后3年每年申请减保5万,7年共减保31万作为大学、研究生的教育金;

孩子30岁时,申请减保10万,作为婚嫁或创业金;

这时,孩子总共减保41万,剩余现金价值138.8万,可以继续增值。

到孩子36岁,大王65岁,每年领8万补充养老,

一直到90岁,26年累计减保208万。

此时,总减保41万+208万=249万,剩余现金价值38.76万,可以留给孩子。

假设孩子活到100岁,现金价值可增值到122万给孙子。

这样100万的增额寿既能在儿子账户下,自己在世的时候也能拥有保单的主导权,保单利益还会随着时间增值,一举多得。

想了解更多增额寿险相关资讯,可点这里预约>>>保险咨询顾问。

写在最后

在婚姻中,房子很容易变成夫妻的共同财产:

婚姻中继承的房子,属于夫妻共同财产;

在孩子婚前买的房子,婚后置换新的房子,也会变成夫妻共同财产;

如果离婚,房产就会被分走。

无论是立遗嘱,还是配置人寿保险,我们最终的目的都是希望自己财产的掌控权始终都是在自己手上。

如果想要用最简单的方式,获取自己财富的掌控权,点这里预约>>>保险咨询顾问,1V1为你服务。