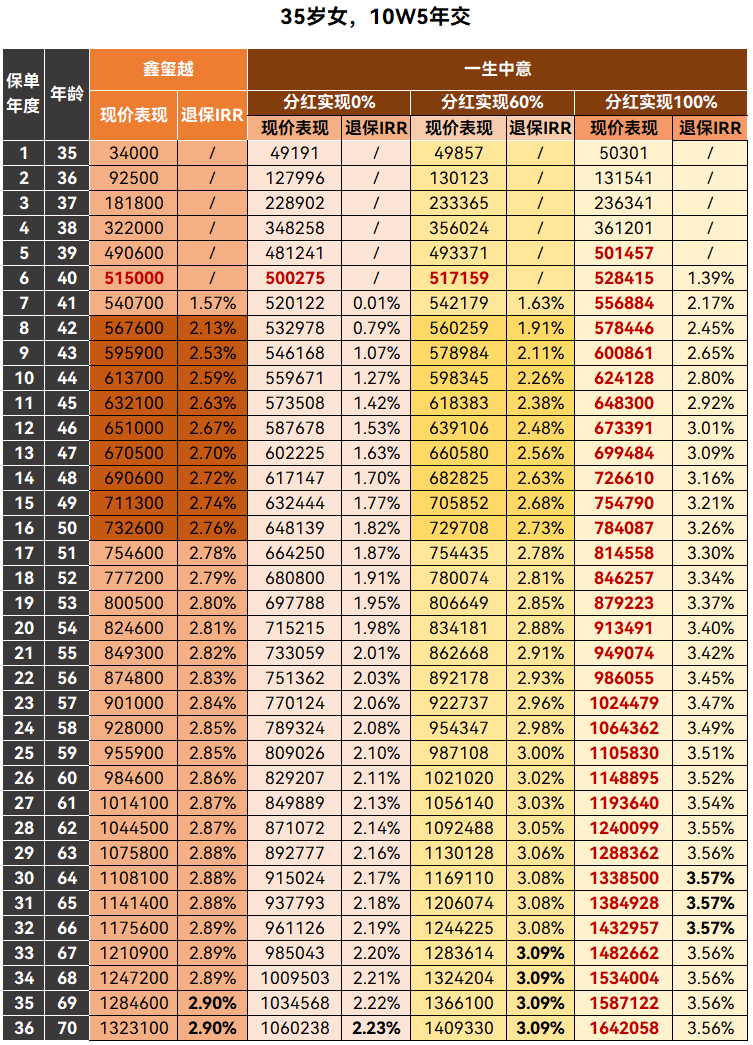

咱们用两款现金价值表现在各自领域都较为突出的产品举例看看

分红型:中意一生中意

传统型:海保鑫玺越

要看懂表格,得先进行个「名词解释」环节

1.对分红险来说,保证部分以外的收益,都是具有不确定性的预期收益。

2.在2020年7月前,分红险可以显示低、中(4.5%)、高(6%)三档收益率,但从2023年6月开始,演示就只能分两档了:0分红和4.5%减去预定利率的分红,并要求保险公司每年在官网,披露所有分红险产品的红利实现率。

3.分红实现率=实际分红/计划书上的分红

过去的产品就是实际分红/中档分红

也就是保险公司实际发放的累积分红与销售时预期的分红之间的比率,它可以看出分红险保单非保证分红的真实达成情况。

比如某一年的实际分红是100元,计划书中所演示的当年分红也是100元,那这年分红实现率就是100%;某年的实际分红是80元,之前演示的是100元,那么当年的分红实现率就是80/100=80%。

分红实现率也代表保司对分红账户的实操打理与给出的预期之间的差距。

4.上图【一生中意】的分红分了三档,是因为我在规定的两档演示中间,又人为地多分了一档。好方便大家了解,当分红实现率不理想时,它的现金价值表现是啥样的。

通过表格,我们可以得出以下结论

①「回本」速度(现金价值超过已交保费)基本一致,第5年/6年;

②一生中意前10年的分红都不算多(分红型保险前期分红普遍不高),哪怕是100%实现预期分红,也没有领先传统型的鑫玺越特别多;若只能达到原预期60%的水平,前16年的现金价值比鑫玺越还要低些。

③鑫玺越后期现金价值IRR最高可达2.9%;

保单的第35年,一生中意保证收益部分的退保IRR在2.23%左右,时间往后越无限接近2.3%;

若分红能100%达到演示表的预期,IRR最高可到3.57%;若分红只能达到原预期60%的水平,后期IRR大约是3.09%左右。

结论很简单,但选择依然不好做,追根到底还是因为「一生中意」的最终现金价值是不确定的,如果能确定也就无需纠结了。

所以很多人的纠结点,其实是:分红到底是否能实现?

分红能否实现

针对这个问题吧,我想说,你猜它为什么叫分红险?

分红险的理念是:荣辱与共,有福同享共享利润,有难至少还有保证收益。

当然,你也可以从承保公司的资质、实力,既往投资项目、投资收益率、分红实现率等方面找到对未来预期的信心。

但请牢记,这些数据也只是我们进行横向对比的参考,它无法代表未来。如果你要的是确定性的保证,分红险是给不了这种承诺的,再牛的既往数据都无法和你打包票,未来三四五十年的分红一定能百分百实现。

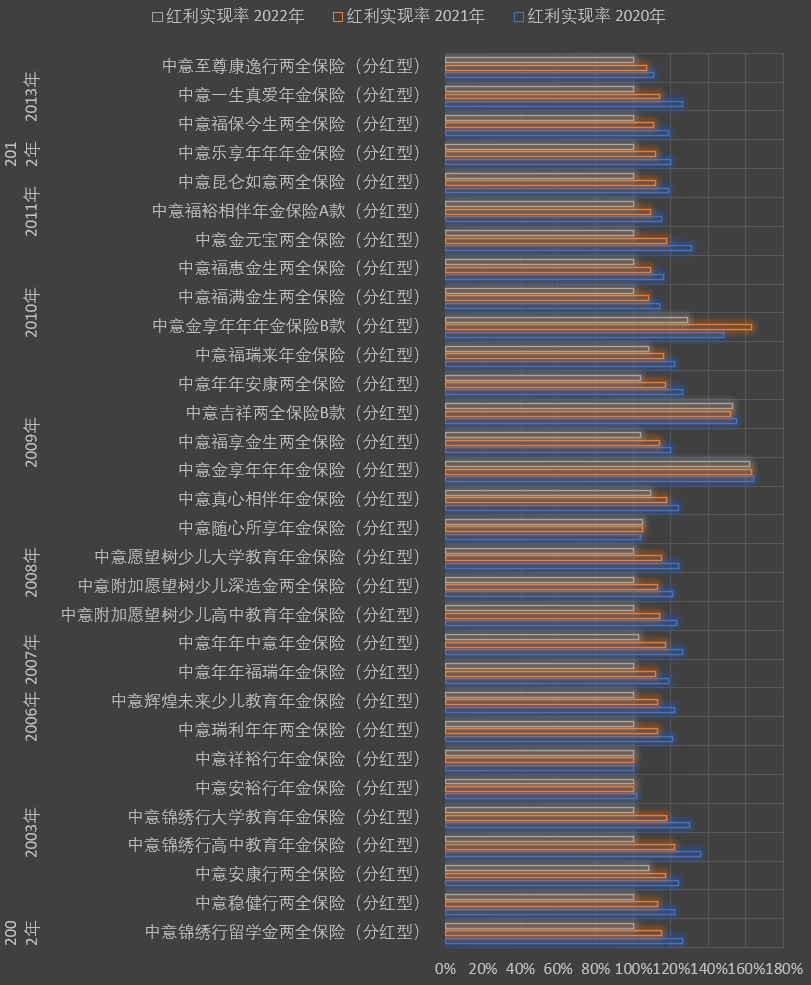

以「分红实现率」为例,我从中意人寿官网拉了几款产品近3年的分红实现率

PS:因为短期内的分红还是比较容易实现的,基本都能达到100%或以上,参考价值不大,所以选择的是10年前、20年前上市的产品。

能看出,没有一款是低于100%的,也能体现中意人寿对预期的假设是相对比较准的。

但同时我们也得知道,历史不代表未来,未来分红依然是不确定的;这个数据只是我们在分红类保险中做选择的一个参照,而非保证预测就是绝对准确的依据。

分红实现率高、且多年持续的高,只能说明该家保司的长期投资能力是比较强的,相对分红实现率没那么高的公司,更值得被信任。

这也是为啥说,分红险不适合做精确计算,既算不出来,也没有预言能力呀是吧

买分红险,就得有丢丢冒险精神,买的就是个「愿赌服输」:

我想要更高的收益,也看好XX保司/产品,对未来的分红空间很好看,愿意和保险公司一起共担风险,保证部分以外的收益能有最好,万一没有,我也认了。

所以总结就是分红型增额寿和传统型增额寿没有绝对的优劣之分,谈不上谁会更好,主要还是看需求,需求不同,适合的产品也不一样。

不过这里的个体差异就太多了,就不一一列举了