1、

我以前挺烦分红险的。

在银行那些年,我一直都在给前任们卖的分红险擦屁股。

那时定期存款5%,他们就按6%来做利益演示,还说分红能保证。

产品到期后,客户到手的钱,和之前演示的,差了十万八千里。

于是就有人找来银行骂街,我就得安抚这些客户,头都炸了。

最后的十年,是属于银行理财的十年。

收益最高时超过7%了,不仅保本,期限还很短…

钱更多的可以买信托,收益两位数起步,还保本保收益。

再不济,还有5、6%的余额宝。

这样的背景下,谁稀得看分红险呀,我也不稀得看。

最近这两年,理财的风向突然变了:

银行理财开始净值化,隔三岔五就来一波亏本杀;

信托更是不敢碰,已经不是收益高低的事了,一不小心,血本无归。

存款利率更是一降再降,现在找个2.5%的存款,非常难了。

尤其今年7月,监管还把所有3.5%的保险都给停了。

这时,我才想起久违的分红险来。

所谓分红险,并不是一种独立的险种。

准确说,分红是一种定价方式,分红只能依附在其他险种之上。

保险公司先按一个较低利率给产品定价。

后续赚钱了,再将多余的收益,以分红的形式给咱们。

分红给多给少,不一定,要看保险公司当年的投资收益。

保险公司投资没赚钱,可以不分红;

但赚钱了,就必须把70%拿出来,给咱们分红。

但甭管赚不赚钱,答应咱的保底收益,一分不能少。

2、

分红险好不好,就看两点:

第一,保底收益给的高不高,这个是事先约定的,一看便知。

第二,分红越高越好,但分红不确定。

比如,中意一生就是一款不错的分红型增额终身寿。

简单说,它是一个2.5%的增额寿+分红。

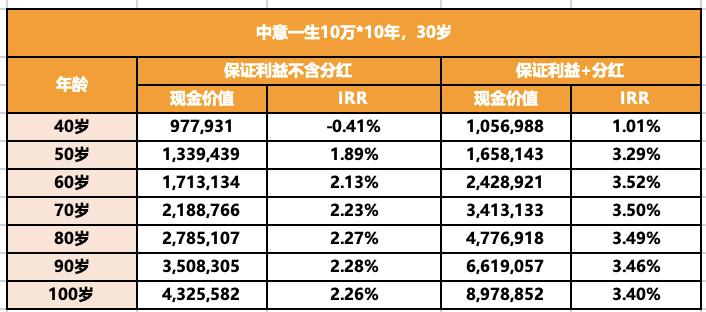

以30岁为例:

只看保底部分,最高也才2.26%,不低,但也绝对不高,很一般。

但如果加上分红,最高复利收益直接能到3.52%,这就很让人心动。

保底还可以,分红很牛逼,中意一生整体还不赖。

3、

但问题来了:分红,不是不确定吗?

是的,分红的确不确定。

但我个人觉得凭中意人寿这家公司,大概率能按之前演示的给分红。

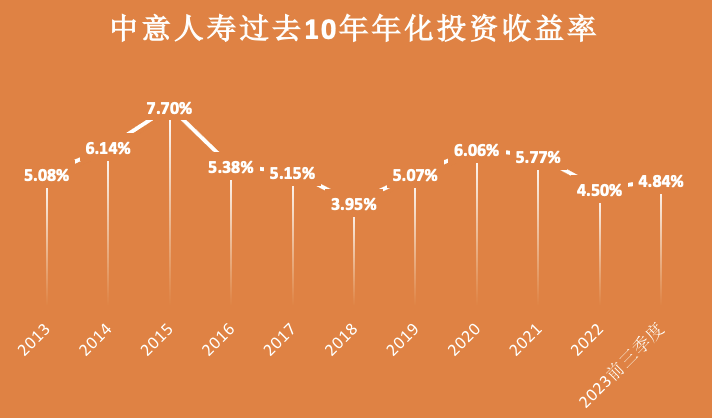

首先,中意人寿,过往投资收益很不错

过去10年,中意的投资收益是这样的:

只看它自己的收益意义不大,和其他家对比一下:

过去三年,中意人寿平均投资收益5.83%,在所有保险公司中排名第六。

只看2023年前三个季度,中意人寿投资收益4.84%,在所有保险公司中排名第二。

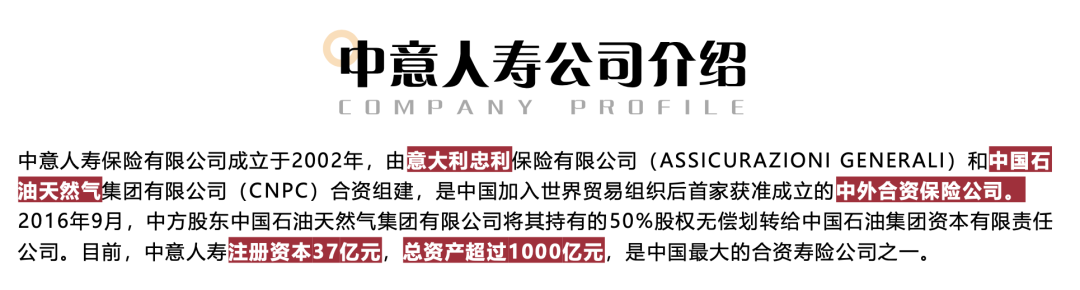

这样的投资成绩,和他的股东背景有很大的关系。

中意人寿在中方的股东是中石油。

所以它的很多投资项目,和中石油有千丝万缕的联系。

比如中石油西部管道运输项目。

毕竟,肥水不流外人田。

其次,中意人寿,分红达成率很高

所谓分红达成率,就是曾经吹过的牛逼,实现了吗?

承诺给咱分红100块,实际只给了80块,分红达成率就是80%。

分红达成率是指保险公司在一定期限内实际分红金额与承诺分红金额之比

2020年-2022年,中意人寿共有51款分红险,分红达成率都在100%以上。

其中:

7款产品的分红达成率在103%-109%之间;

3款产品的分红达成率在125%左右;

5款产品的分红达成率在150%以上。

真是个言出必行的好孩子。

最后,政策层面

2023年七月,监管团灭3.5%产品。

因为监管担心,保险公司给不了咱们承诺的那么多钱。

但中国有几十家保险公司,大家的投资收益率差很多。

有的保险公司的收益,真是没眼瞧。

但还有一些投资能力很强,给咱们3.5%的收益,那是轻轻松松,比如中意。

但是监管不管那么多,一刀切最省事。

所以像中意人寿这样的公司,就需要换一种方式,把收益分享给用户。

于是,就出现了中意一生,这样分红形态的增额终身寿。

还是那句话,分红险的分红都是不确定的。

只不过我个人觉得,中意人寿能给到这个分红的概率,相对比较好,

对了,中意一生还可以附加万能账户,保底2%,目前结算利率4%+.

它可真是把保底和上不封顶玩明白了。

总结一下:

1、分红险一直都有,但过去一直被银行理财信托按在地上摩擦。这两年其他理财收益,包括一些其他储蓄险都降了,分红险保底+分红的优势才得以体现。

2、作为分红型储蓄险代表,中意一生只看保底收益一般般,加上分红很亮眼,甚至都超过之前3.5%的产品。

3、任何时候,分红都是不确定的,但从过往投资收益和分红达成率,以及中意人寿的股东背景来看,中意一生未来分红达成的概率很高。

最后再啰嗦两句,增额寿本质就是保本的、灵活的、收益不错的攒钱账户。

尤其是那些五年八年不用的钱,放进增额寿里最合适了,真的可以好好考虑下中意一生。