本文摘要:保费的计算通常受到多个因素的影响,包括年龄、性别、职业类别、保险期限、健康状况等。一些高风险职业可能会面临更高的意外伤害风险,因此保费往往也较高。100万保额需要的保费范围和保险公司选择那么,购买100万保额的人身意外险需要多少保费呢?。

人身意外险保100万要多少钱

引言:

每个人都希望自己和家人能够远离意外伤害,但事实上,人生充满了不可预测的风险。为了保护自己和家人免受人身意外伤害的影响,购买一份人身意外险是至关重要的选择。然而,许多人往往不知道购买100万保额的人身意外险所需要的费用是多少。本文将深入探讨这个问题。

人身意外险基本概念和保额选择

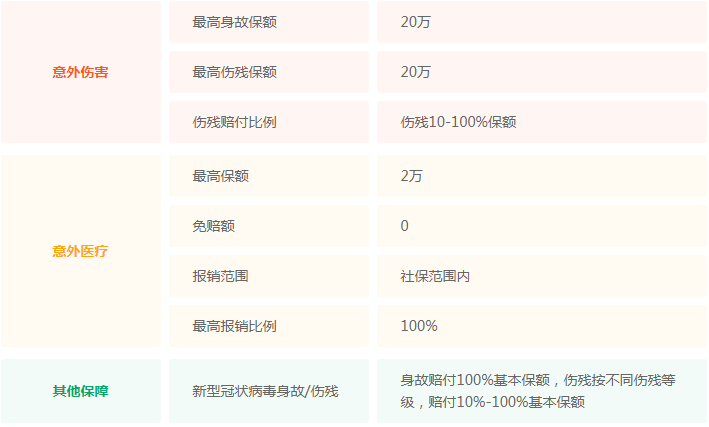

人身意外险是一种保险产品,旨在提供对被保险人在意外伤害事件中发生的医疗费用、残疾费用以及身故或伤残后的赔偿等保障。保额选择对于人身意外险来说非常重要,因为它决定了保险能够覆盖的范围和保障程度。

个人和家庭的需求是选择保额的关键因素之一。如果家庭中有多个经济依赖者,那么购买较高保额的人身意外险可能更为合适。此外,考虑到医疗费用的不断上涨趋势,100万保额可以为意外事件中的大部分医疗费用提供覆盖。

生活方式和职业风险也会影响保额选择。例如,从事高风险职业,如建筑工人或消防员等,可能面临更高的意外伤害风险,因此可能需要更高的保额来应对意外所带来的风险。

保费计算和影响因素

那么,购买100万保额的人身意外险需要多少钱呢?保费的计算通常受到多个因素的影响,包括年龄、性别、职业类别、保险期限、健康状况等。

年龄和性别是保费计算的重要因素之一。一般来说,随着年龄的增长,风险也会相应增加,因此保费也会随之提高。女性通常比男性享有更低的保费,因为他们在统计上通常受到较低风险的影响。

职业类别和职场风险对保费也有重要影响。一些高风险职业可能会面临更高的意外伤害风险,因此保费往往也较高。

保险期限和保障范围也会对保费产生影响。较长的保险期限和更全面的保障范围通常意味着较高的保费。

其他健康状况和习惯也会被考虑在保费计算中。存在健康问题或危险习惯(如吸烟)的人可能需要支付更高的保费。

100万保额需要的保费范围和保险公司选择

那么,购买100万保额的人身意外险需要多少保费呢?由于保费计算的复杂性和个体差异,无法给出确切数字。然而,大致相对的估算可以用来为购买者提供参考。

根据市场上的一般情况,购买100万保额的人身意外险,保费可能在几百到几千元之间。具体保费的高低取决于以上提到的影响因素以及保险公司的定价策略。

在选择保险公司时,应该重视其声誉和稳定性。一个有良好声誉和长期稳定运营的保险公司将为你提供更有信心的保障。此外,了解不同保险公司的产品特点,对比不同保险计划的细节也是非常重要的。

其他购买人身意外险时需要考虑的因素

在购买人身意外险时,还有一些其他因素需要考虑。

免赔额和赔付限制是需要注意的因素之一。了解保险合同中的免赔额和赔付限制,以及相应的赔付比例,可以帮助你更好地理解保险的实际保障范围。

保险合同的细则和条款也需要认真阅读和理解。确保自己清楚了解合同中的各项权益和责任,以免引发纠纷。

最后,还需要考虑保险计划中是否包含附加服务选项。一些人身意外险产品可能附带提供额外的保障,如紧急医疗援助、意外伤害后的康复治疗等。根据个人需求,选择适合自己的附加服务。

结论:

综合考虑以上因素,购买100万保额的人身意外险所需费用因个人情况而异。年龄、性别、职业、健康状况等因素都会对保费产生影响。因此,在购买人身意外险时,建议根据个人需求和预算,在合理范围内选择适合自己的保险计划。

结尾:

在不可预测的人生中,人身意外险可以为我们提供重要的经济保障,帮助我们应对意外伤害的风险。购买100万保额的人身意外险需要费用因个人情况而异,我们应该根据自身需求和预算认真选择合适的保险计划。保护自己和家人,让我们在面对意外伤害时更加安心和自信。