前段时间,24岁女生裸辞,存款10万,靠利息生活!这个热搜,不知道大家有没有看过。

10万块钱,放在余额宝里,平均下来每天也就几块钱。

靠这点收益生活显然不够,所以女生自己也有做一些兼职补贴生活。

当下,努力攒钱,靠利息生活,提前退休躺平,已然成为一种新的生活方式。

说实话,我也想实现!

前提是,我得现有足够多的存款;其次就是要考虑,放哪里吃利息最好。

吃利息,最先想到的就是存银行或者余额宝,金额大的可能还会考虑放进大额存单。安全,灵活性强,收益也还不错。

但实际操作下来,会发现这个躺平愿望可能很难实现。

首先,就是收益非常低。

其次就是,利率下降地非常快。

前两年3年期的存款收益还能有2点几,现在只有1点几。按照现在利率下行的趋势,往后只会越来越低。甚至有些银行直接暂停发放大额存单了。

那还有没有其他能够帮助实现躺平的工具呢?

当然有的!仔细研究会发现吃利息躺平的本质:就是在本金不受影响的情况下,靠利息搭建出长期现金流的模式。

对比一圈下来,发现最合适的工具就是快返年金,简直就是躺平吃利息神器。

今天这篇文章,就来给大家介绍一下,如何通过快返年金来实现一辈子躺平吃利息!

今天我给大家介绍的几款快返型年金,和养老金有点像,能提供终身现金流。

但是它与传统型养老金最大的不同就是,领钱特别快。一般在第5年末的时候,就可以领钱。

对于年轻人来说,不用像传统型养老金那样等上十几年才能领钱,非常友好,灵活性也很强。

也正是因为领钱特别快,所以在领取金额上可能没有传统型养老金的高。

另外除了终身现金流,领钱时间快,还有一个最大的优势就是它的综合收益特别高。

一般在第10年的时候,领取的金额加上现金价值就能回本。

算下来,长期复利能接近2.8%,吊打普通存款,大额存单。

综合看下来,快返年金简直就是为躺平吃利息打造的。

在这里想多讲一下,为什么我们不用增额终身寿去做躺平方案呢。

毕竟增额终身寿的灵活性,收益方面都不输快返年金。

为了让大家能更清楚了解两种方式的特点,我做了一个对比方案。

比如说,一个30岁小姐姐,攒够100万,想要通过吃利息来躺平。

那么把这100万,分别放进快返年金和一款拔尖的增额终身寿险来看一下。

可以看到,在第5年的时候,小姐姐就可以通过快返年金,每年领取3.3万的利息当作生活费。

而且,从第十年开始,账户里就一直保持100万的现金价值。

那如果是增额终身寿险的话,我们可以通过每年减保的形式来达到终身现金流的效果。

假设也是每年减保领取3.3万的利息,但后期领取后会发现,增额终身寿险不能维持本金了,这点就不符合我们利息躺平的初衷。

另外我们要留意到快返型年金险的一个优势:它是比较死板的。

就是每年领取固定金额,只要我们不退保,就能终身能领一笔持续的现金流,本金也一直在。

而增额终身寿险,最大的优势是灵活,我们可以自由支配领取时间和金额。这点在打造终身吃利息方案上,反而未必是优势。

毕竟,我们很难管控住自己欲望,那么就可能会把这笔钱全部取出,达不到终身现金流的效果。

所以,如果想要能实现这种躺平吃利息方案,无疑快返型年金险会更适合。

当然因为产品不同,能达到效果也不同,下面我给大家介绍几款,比较有优势的产品。

给大家挑选了三款比较优秀的快返年金,下面我会详细介绍它们的优势,以及对应的实际案例。

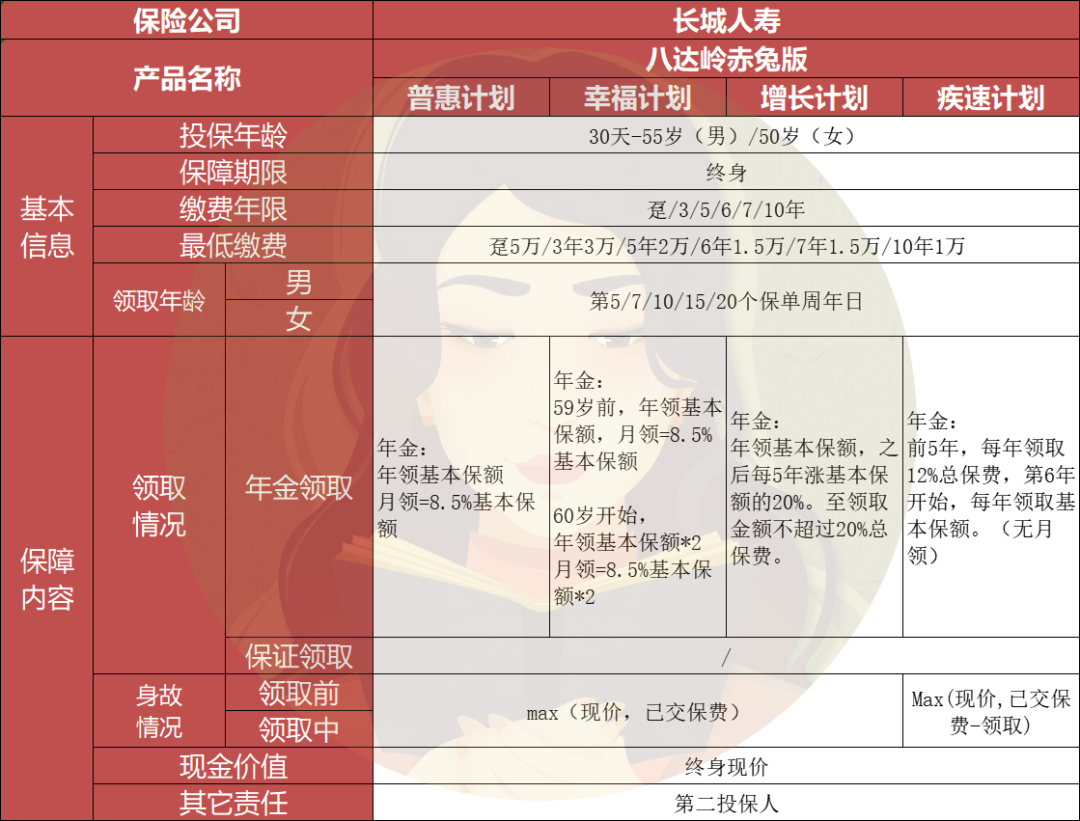

第一款、长城人寿——八达岭赤兔版

这个产品的优势就是它有4个领钱计划,在没领钱之前可以随时变更。

其中惠普计划,最普通的,就是每年领的钱是固定的,主打一个均衡。

幸福计划呢,它的领取分为两个阶段,前期领的钱少一些,到60岁以后就是翻倍,属于先苦后甜,比较适合做养老的补充。

其余两个计划也各有特点,我就不过多介绍了。

单纯介绍产品可能比较干,所以下面就给大家分享一个实际案例感受下。

比如说,我们现在有一笔钱,既想前期领取利息,又想给养老作补充,那我们就可以选择幸福计划。

像我们之前的客户汪先生,在大厂做程序员,他最担心的就是,自己工作的稳定性。

好在前几年努力工作攒了一笔钱,想着再干两年就和妻子回小城市生活,找份轻松点的工作。

但是回到小城市生活,未必会有那么高的薪水,支撑起家庭的生活费用。

所以他想把这笔钱规划一下,希望早点领取利息补充生活费用。

我们分析了汪先生的实际情况和需求,了解到他想早点领钱。那增额终身寿肯定不合适。

另外,他回到老家后,退休金也是不够的,所以还得有一笔养老的终身现金流补充。

最后给他选择了八达岭赤兔版的幸福计划,缴费上是,每年交30万,交3年。

那么在第5年的时候,汪先生每年能领取2万的利息,这笔钱可以作为他回老家之后的生活费补充,在小城市足够了。

从60岁以后,领取金额翻倍,每年就可以领4万多,作为养老金的补充,活多久领多久。

算下来,领到70岁的时候,一共领取94万多,回本的同时,账户里始终还剩100多万。

如果中途有需求,可以随时取出。

这个方案有终身的现金流的同时,还保证本金一直在,满足汪先生的需求,实现半躺平都是可以的。

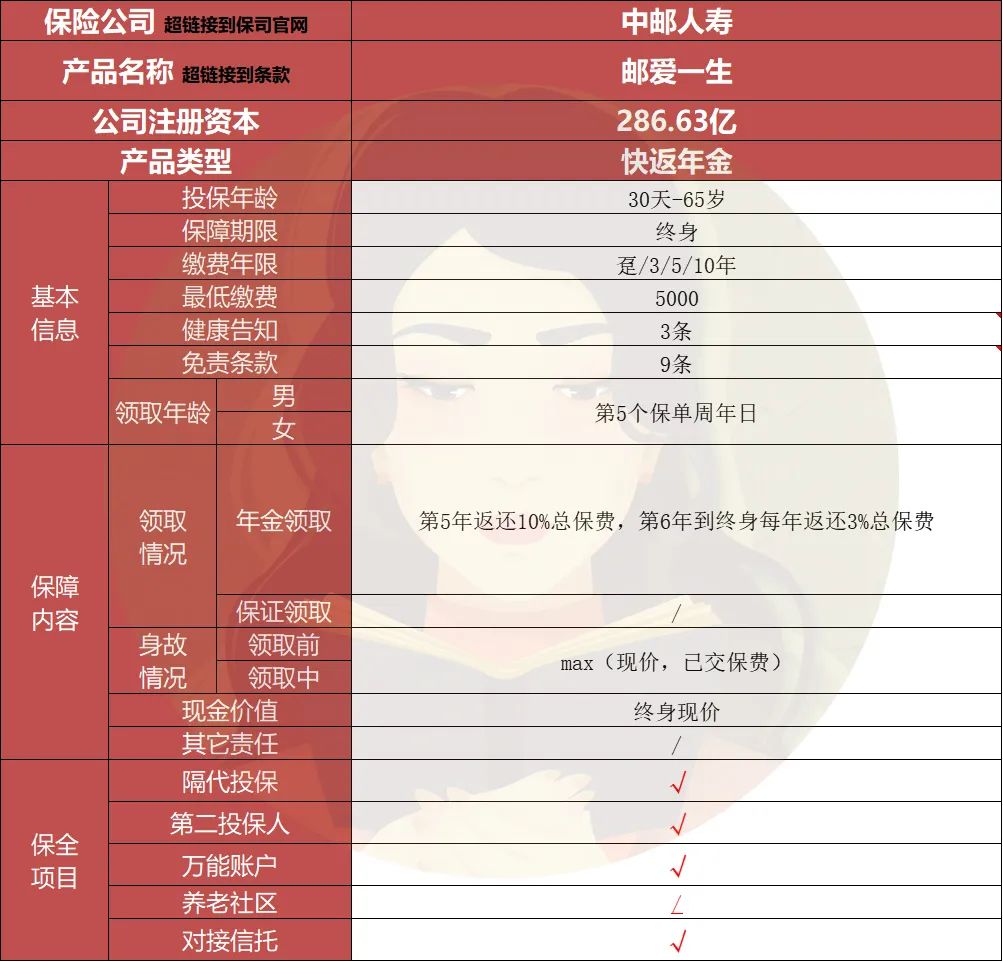

第二款、中邮人寿——邮爱一生

中邮人寿,央企背景,公司实力非常硬核。

产品从收益和领取金额上,可能不如八达岭。

但是它最大的优势在于,第5年就可以领回总保费的10%,后面每年领取的金额就是固定的。

结合这个产品的特点,我觉得它更像是大额存单的平替。

做个对比看一下:假设100万存一个5年的大额存单,利率按照2.4%来算,那最后的利息是12万。

那如果是100万趸交邮爱一生,在第5年的时候,就可以领取10万元,相比于大额存单收益稍微少一些。

但是我们要意识到,大额存单到期后,可能就不会再有那么高的收益。

而邮爱一生,是长期锁定接近2.8%的复利,更像是锁定收益的大额存单。

这款产品就比较适合,那种短期内可能会有用钱计划,也想锁定一笔长期收益,有终身领取现金流的朋友。

还是给大家举个案例感受一下:

比如我们之前,有位40岁的小姐姐,手里有笔闲钱,想要投资吃利息。

但是这两年股市、基金、投资房子都不太可行,自己相对也没有那么多的理财知识。

就想找绝对安全稳定吃利息的方式,目前只剩大额存单,国债和储蓄险这三种。

我们根据小姐姐的这个需求,我们给她做了方案对比一下:

发现大额存单,国债收益不错,灵活性很强,但是缺点就是到期后收益变低,不能锁定利率。

相比于,快返年金可以锁定利率,而且第5年就可以领钱,持续领终身,这个优势非常大。

最后,小姐姐就选择了这个中邮的邮爱一生,每年交50万,交3年。

在第5年的时候,小姐姐就可以一次性领15万,满足短期内用钱的灵活性。

后续每年能领4.3万,领终身。不仅可以作为生活费的补充,也可以作为养老金的补充。

累计领取80岁时,一共累计领取165万的利息,同时账户里还剩150万。真正做到靠利息躺平。

第三款、泰康人寿——泰悦人生

这款产品很适合用来做养老金的补充。

它最大的优势就是,在70岁的时候,可以一次性拿回本金。

70岁时,相对来说身体还充满活力,还能去做很多事情的时候。

当然,他和一般养老金领取相比可能会差一些,毕竟灵活性高嘛。

下面给大家举一个案例看一下:

客户陈先生,已经50岁了。今年他的孙子刚出生,作为老人,既考虑养老,又想给孙子做规划。

他找我们计算下,算上社保和配置的养老金,他退休后,养老金基本够花了。

现在手上有一笔钱,想稳定吃利息。又想能早点拿回本金,或用于应急,或留给自己的孩子。

最后我们根据陈先生的实际情况和需求,选择了泰悦人生,趸交100万。

第5-7年,每年能领取5万块钱,然后每年就能固定领一笔利息,领终身。

其中第70岁时,一次性拿回自己的本金100万。

可以留给孙子作为留学或者是创业的启动资金都可以,算是对孙子的一份爱。

以上就是三款优秀快返年金的介绍,每个产品都各有其特色,相同点就是打造终身现金流的同时本金也不受损。

总结下来,非常适合躺平吃利息,模拟收租金或者想要补充养老金的一些人群。

真的,我发现这两年,只要是有关“提前退休”、“靠利息生活、养老”的话题,都能冲上热搜。

大家对于想要攒够存款,靠利息躺平这种生活方式非常向往。

以前可能大家是通过简单的存款吃利息,或者靠房子收租来实现躺平。

但是这两年存款利率走低,房子租售比下降,这种躺平愿望也在逐渐打破。

当然我们也曾考虑用增额终身寿来替代,但是那种太过灵活的属性,也不是很利于实现躺平。

对比完,还是觉得快返年金的适配性更高,最能满足我们那种躺平的需求。

那到底要攒够多少钱才能真正的躺平呢,两百万,还是五百万,我觉得并没有一个准确的数字。

这些还是得看个人需求,并且工具也很重要,选对躺平工具,能达到事半功倍的效果。