20-50岁成人月预算6、700元左右,怎么买保险?下面以30岁女性为投保对象

全面版的思路是在基础版上做「保障深度」的拓展,主要是重疾险选择上的变化,一共3种思路可供参考。

全面版A

方案简介

该方案的配置逻辑很简单。

重疾险的配置上有两大方向:额度和次数。既然额度相对可以了,预算允许的情况下,我就提升下次数。

于是把单次重疾换成了多次重疾。

该方案下,被保人不仅在60岁前的首次重疾有40*180%=72万,哪怕是60岁后发生的首次重疾也有40%120%=48万的保额。

若发生过一次重疾,也还有5次保额为48万的重症赔付次数在,不用担心疾病后的保障问题。

全面版B

方案简介

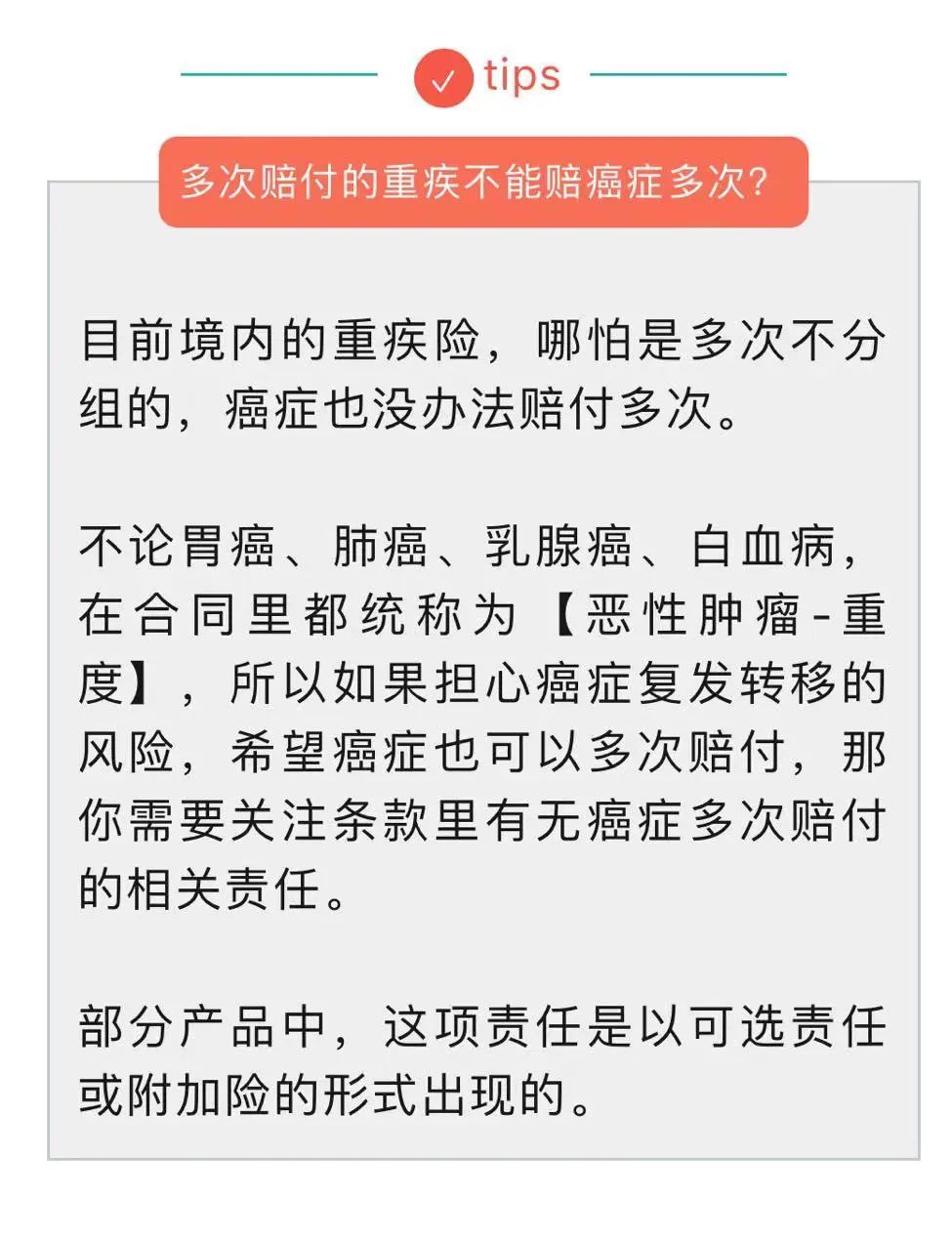

重疾险的「保障深度」除了体现在重疾赔付次数上,还体现在癌症的赔付次数上,重疾多次赔付≠癌症多次赔付。

如果更在意癌症复发/转移的赔付,不妨考虑加个相关的责任,至于是往单次重疾里加,还是多次重疾里加,主要看预算了。

PS:癌症津贴和癌症二次赔付也是两种概念。

守卫者6号的癌症津贴间隔期更短,前一次癌症到后一次癌症只要求间隔365天,还在持续治疗的状态就可以赔付,可得性更高,但每次赔付的金额也相对低一些(最多赔3次,赔付比例分别是50%-40%-30%)

达尔文8号的癌症二次赔付,癌到癌的间隔期3年,但是一次性直接给120%,并且还能赔付原位癌或恶性肿瘤-轻度二次的情况。

全面版C

方案简介

当然,如果你说你实在纠结,两款重疾险都各有优势,实在选不好,那咱们就组合,没人说只能选一款。

这样可以做到保费、保额、赔付次数的兼顾。

60岁前的首次重症保额有66万;60岁后的首次重症保额有50万;若真的发生了一次重症,也还有5次30万的重症理赔次数在,并且还有3次癌症津贴的赔付。